Kredyt walutowy w euro, funtach, frankach i innych: definicja, ryzyko, banki

Średnia ocen 4/5 na podstawie 34 głosów

:format(jpg)/articles/gallery/image/1412/kredyt-walutowy_755bd2.jpg)

Jeszcze kilkanaście lat temu nie było większego problemu z uzyskaniem kredytu walutowego. Obecnie z takiej możliwości mogą skorzystać jedynie osoby, które osiągają dochody w obcej walucie. Kredyt hipoteczny w euro oferuje np. Alior Bank oraz Pekao S.A. Jakie są kryteria przyznawania finansowania w walucie obcej? Sprawdź, kiedy warto z niego skorzystać.

Z tego artykułu dowiesz się m.in.:

- czym jest kredyt walutowy i jakie są jego rodzaje;

- kto obecnie może wziąć kredyt walutowy i jakie warunki musi spełniać;

- jak wygląda mapa klauzul niedozwolonych w umowach kredytów walutowych.

Co to jest kredyt walutowy? Definicja

Kredyt walutowy – inaczej kredyt dewizowy – nie cieszy się obecnie w Polsce taką popularnością jak jeszcze kilkanaście lat temu. Nadal jest jednak możliwość zaciągnięcia takiego zobowiązania.

Weź kredyt w euro i zainwestuj w nieruchomość w Hiszpanii

Kredyt walutowy – najprościej rzecz ujmując – to zobowiązanie zaciągane w innej walucie niż ta, która obowiązuje w danym kraju. Tym samym kredytem walutowym w Polsce będzie np. kredyt zaciągnięty we frankach, euro czy funtach.

Obecnie jednak kredyty walutowe nie cieszą się zbyt dużą popularnością. Z danych AMRON-SARFiN wynika, że udział procentowy kredytów mieszkaniowych w złotówkach w II kwartale 2021 r. wyniósł aż 99,21 proc., we frankach szwajcarskich - 0,01 proc., w euro - 0,64 proc., a w innych walutach - 0,14 proc. To pokazuje wyraźny spadek popularności kredytów walutowych.

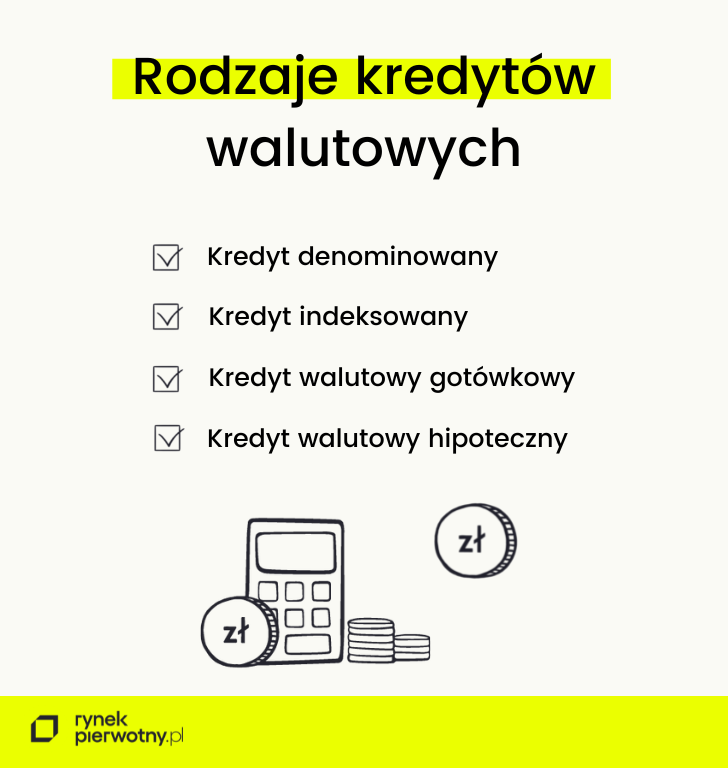

Rodzaje kredytów walutowych

Jeśli chodzi o cel wydatkowania, banki udzielają zarówno kredytów walutowych gotówkowych, jak i kredytów walutowych hipotecznych. Z kolei biorąc pod uwagę to, w jakiej walucie podana jest wartość zobowiązania, można wyróżnić kredyt denominowany i kredyt indeksowany.

Kredyt walutowy denominowany

Kredyt denominowany to kredyt, w którym wartość zobowiązania jest podana w walucie obcej, czyli np. franku szwajcarskim, funtach brytyjskich, dolarach amerykańskich, euro lub jakiejkolwiek innej walucie niż polska. Kwota kredytu jest następnie przeliczana na złotówki po kursie, który jest wskazany w umowie kredytowej, a sam kredyt jest wypłacany w złotówkach po kursie waluty z dnia uruchomienia zobowiązania.

Kredyt walutowy indeksowany

W przypadku kredytu indeksowanego wartość kredytu jest podana w złotówkach, natomiast wypłata środków dokonywana jest w walucie indeksowanej. Tym samym kwota kredytu jest uzależniona od kursu waluty, a samo zadłużenie jest uzależnione od kursu waluty w dniu wypłaty zobowiązania.

Kredyt walutowy hipoteczny

Kredytem walutowym hipotecznym jest zobowiązanie w obcej walucie, które, podobnie jak w przypadku kredytu mieszkaniowego w złotówkach, jest zabezpieczone prawem własności do nieruchomości lub prawem użytkowania wieczystego.

Tym samym kredyt hipoteczny w obcej walucie działa na analogicznych zasadach co kredyt hipoteczny w złotówkach, a różnica dotyczy waluty. Zazwyczaj przy kredycie walutowym hipotecznym bank wymaga również wyższego wkładu własnego niż przy kredycie hipotecznym w złotówkach.

Kredyt walutowy gotówkowy

Kredyt walutowy gotówkowy jest udzielany na analogicznych zasadach co kredyt gotówkowy złotowy – jedynie jest to zobowiązanie oferowane w innej walucie.

Kto może wziąć kredyt hipoteczny walutowy?

Zgodnie z zapisami najnowszej rekomendacji S (z 2023 r.), aby uzyskać finansowanie, należy osiągać trwałe dochody w walucie, w jakiej ma zostać udzielone zobowiązanie. Z kredytami walutowymi związanych jest jednak więcej norm prawnych (np. ustawa z 29 lipca 2011 r. o zmianie ust. Prawo Bankowe). Nowelizacja potocznie jest nazywana ustawą antyspreadową. Zgodnie z nią umowa kredytowa, w przypadku kredytu walutowego, musi zawierać szczegółowe zasady określania sposobów i terminów ustalenia kursu wymiany walut.

Na podstawie tych zasad wyliczana jest kwota kredytu, a także wysokość jego poszczególnych transz i rat kapitałowo-odsetkowych. Oprócz tego w umowie kredytowej muszą znaleźć się również zasady przeliczania na walutę wypłaty albo spłaty kredytu.

W kwestii kredytów walutowych istotną rolę odegrała również Rekomendacja S (II) – zgodnie z nią od 1 stycznia 2009 r. banki muszą udzielać potencjalnym kredytobiorcom rzetelnej informacji o spreadzie walutowym i ryzyku walutowym, jakie wiąże się z zaciągnięciem kredytu w walucie obcej. Oprócz tego banki muszą również udostępniać klientom historyczne zestawienia kursów walut – tak, by klient mógł dowiedzieć się, jak wahania kursu danej waluty wyglądały w przeszłości i czy pomiędzy poszczególnymi okresami odnotowano znaczące różnice. Dodatkowo, zgodnie z rekomendacją, banki nie powinny stosować spreadów walutowych innych niż kursy standardowe stosowane dla produktów i transakcji.

Warto również odnotować Uchwałę nr 391/2008 wydaną przez KNF, nakazującą bankom umożliwianie klientom spłatę rat w walucie indeksacyjnej przy kredycie indeksowanym w walucie obcej. Wcześniej banki najczęściej uniemożliwiały stosowanie takiego rozwiązania.

Załamanie popularności kredytów walutowych nastąpiło w momencie znacznego wzrostu kursu franka szwajcarskiego. To właśnie osoby, które wzięły kredyt we frankach szwajcarskich (szczyt popularności kredytu frankowego przypadał na lata 2004-2005) znalazły się później w dramatycznej sytuacji, gdy kurs CHF zaczął drastycznie rosnąć. To z kolei przełożyło się na ogromne wzrosty rat kredytów.

Jeszcze do niedawna frankowicze chcieli zawierać ugody z bankami, dzięki którym kredyty stają się oprocentowane stawką WIBOR, właściwą dla kredytów złotowych.

Ze względu na wzrost oprocentowania kredytów złotowych są oni jednak obecnie mniej chętni do stosowania takiego rozwiązania. Część z nich decyduje się na wstąpienie na drogę sądową w związku ze stosowaniem przez banki klauzul niedozwolonych w umowach frankowych. Mowa o stosowaniu nieprzejrzystych mechanizmów wymiany waluty obcej. Niektórzy frankowicze zaskarżają umowę kredytową w całości, domagając się stwierdzenia jej nieważności.

Warto też mieć świadomość, że 1 stycznia 2022 r. stopa składana SARON zastąpiła w każdej umowie wskaźnik CHF LIBOR. To – według sporej części frankowiczów – kolejny element, który można podważyć w umowie frankowej. Osoby mające kredyt we frankach wciąż też czekają na tzw. ustawę frankową.

Walutowe kredyty hipoteczne – jakie banki udzielają finansowania w obcej walucie?

Obecnie oferta jest mocno ograniczona. Większość banków zrezygnowało z udzielania kredytów walutowych. Związane jest to z ryzykiem zmiany kursu. Takiej formy finansowania nie oferuje już Santander Bank Polska czy PKO BP. Kredyt walutowy można jednak uzyskać w Alior Banku i Pekao S.A. W obu przypadkach jest to kredyt mieszkaniowy dedykowany osobom zarabiającym w krajach Unii Europejskiej.

Możliwości zaciągnięcia zobowiązania na zakup nieruchomości w obcej walucie nie oferuje również mBank czy Raiffeisen. Kredyty walutowe mieszkaniowe nie są też udzielane przez ING Bank Śląski. Warto dodać, że Alior Bank i Pekao S.A. wycofały ze swojej oferty produkty kredytowe przeznaczone dla osób zarabiających w funtach brytyjskich (GBP) oraz dolarach amerykańskich (USD).

Alior Bank – kredy walutowy

Bank udziela finansowania wyłącznie klientom uzyskującym dochody w walucie indeksacji. Ten produkt finansowy jest dostępny pod nazwą Megahipoteka. Możliwy okres kredytowania w PLN lub EUR wynosi maksymalnie 35 lat, RRSO na poziomie 9,07%.

Kredyt walutowy – Bank Pekao S.A.

Bank wymaga co najmniej 30% wkładu własnego. O finansowanie mogą ubiegać się osoby, które pracują na stałe w krajach Unii Europejskiej. W banku Pekao S.A. kredyt walutowy można wziąć nie tylko w złotówkach, ale też w euro. Instytucja udziela finansowania w walucie obcej na okres do 20 lat.

Jak zabezpieczyć kredyt hipoteczny walutowy?

Uzyskiwanie trwałych dochodów w walucie obcej może nie wystarczyć, by otrzymać kredyt waluty innej niż polska. Konieczne może okazać się dodatkowe zabezpieczenie kredytu. Jeśli chodzi o walutowe kredyty hipoteczne, zabezpieczenie stanowi hipoteka ustanowiona na nieruchomości. Bank może jednak zażądać również dodatkowego zabezpieczenia, np. w postaci ubezpieczenia na życie czy ubezpieczenia od utraty pracy.

Kredyt walutowy czy złotówkowy – co jest łatwiejsze do uzyskania? Zdarza się, że niektóre instytucje wymagają od klientów zabezpieczenia w formie poręczenia, a nawet cesji praw z polisy ubezpieczeniowej czy przewłaszczenia na zabezpieczenie. Warto mieć jednak świadomość, że również w przypadku kredytów zaciąganych w złotówkach banki niekiedy wymagają od klientów dodatkowego zabezpieczenia – zwłaszcza jeśli mowa o kredycie hipotecznym.

Kredyty walutowe w Polsce – wady i zalety

Niewątpliwym atutem jest fakt, że oprocentowanie kredytów walutowych bywa zazwyczaj niższe niż zobowiązań w złotówkach, co przekłada się również na niższe raty kredytu. Nie istnieje też ryzyko walutowe. Kredyt mieszkaniowy jest spłacany w walucie, w której zarabia kredytobiorca. Klient banku może bezpiecznie zaciągnąć zobowiązanie finansowe w euro. Oprócz tego korzystny jest zwrot spreadu walutowego za kredyt hipoteczny. Odkąd weszła w życie tzw. ustawa antyspreadowa, kredytobiorcy nie muszą ponosić dodatkowych kosztów wynikających z przewalutowania. Spłata kredytu walutowego w walucie kredytowania może być korzystnym rozwiązaniem dla wielu osób.

Warto jednak mieć świadomość, że kredyt walutowy ma również pewne wady. Po pierwsze – w przypadku kredytu walutowego hipotecznego kredytobiorca musi dysponować wyższym wkładem własnym niż przy zaciąganiu analogicznego zobowiązania w złotówkach – to co najmniej 30 proc. wkładu własnego dla kredytu zaciąganego bezpośrednio w walucie obcej.

Po drugie, wyższa musi być zazwyczaj również zdolność kredytowa osoby ubiegającej się o kredyt walutowy. Dodatkowo należy mieć też na uwadze fakt, że obecnie wybór ofert kredytów walutowych jest niewielki, a banki nie oferują preferencyjnych warunków mających zachęcić potencjalnych kredytobiorców do zaciągnięcia takiego zobowiązania.

Ostatecznie jednak to potencjalny kredytobiorca musi zdecydować – zakładając, że spełnia warunki narzucone przez bank – czy kredyt walutowy będzie dla niego korzystniejszy niż zobowiązanie zaciągnięte w złotówkach.

Czy warto przewalutować kredyt? Zobacz

Kredyt walutowy: podsumowanie

Po kilku latach spłaty zobowiązanie finansowe może być poważnym obciążeniem dla domowego budżetu. Z pomocą przychodzi restrukturyzacja kredytów walutowych, która umożliwia dostosowanie warunków umowy do nowej sytuacji, w jakiej znalazł się kredytobiorca. W przypadku realnego ryzyka utraty płynności finansowej klient banku może starać się o zmianę niektórych zapisów. W ten sposób kredytobiorca ma szansę na uniknięcie zaległości płatniczych. Banki mogą np. dokonać restrukturyzacji poprzez zmianę terminów spłaty rat czy oprocentowania kredytu walutowego.

Dziennikarka, redaktorka, copywriterka. Specjalizuje się w tematyce nieruchomości mieszkaniowych i komercyjnych oraz aranżacji wnętrz. Z portalem RynekPierwotny.pl i GetHome.pl współpracuje od 2019 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/5680/af0ee1.jpg)

:format(jpg)/articles/gallery/image/12506/oddzial-citi-handlowy-oferujacy-kredyty-konsolidacyjne_49b589.jpg)

:format(jpg)/articles/gallery/image/12342/kredyty-hipoteczne-bez-biku-ilustracja_ae61f8.jpg)

:format(jpg)/articles/gallery/image/7300/prowizja-agenta-nieruchomosci-ilustracja_eb034d.jpg)