Przewalutowanie kredytu we frankach, euro i innych walutach: podatek dochodowy, zasady, opłacalność

Średnia ocen 5/5 na podstawie 13 głosów

:format(jpg)/articles/gallery/image/356/przewalutowanie-kredytu_fc2f12.jpg)

Z tego artykułu dowiesz się m.in.:

- na czym polega kredyt walutowy,

- jak przewalutować kredyt na złotówki,

- kiedy taka decyzja może okazać się opłacalna, a kiedy – niekoniecznie.

Kredyt walutowy a kredyt w PLN

Obecnie kredyt hipoteczny w obcej walucie może być udzielany wyłącznie w sytuacji, gdy kredytobiorca otrzymuje dochód w danej walucie. Wcześniej jednak możliwe było zaciągnięcie zobowiązania np. we frankach, mimo że kredytobiorca otrzymywał wypłatę w złotówkach.

Jeśli jednak kredytobiorca faktycznie osiąga dochody w innej walucie, kredyt w obcej walucie jest możliwy, a cała procedura zaciągania zobowiązania jest analogiczna do tej w złotówkach. Tym samym osoba, która chce wziąć kredyt walutowy hipoteczny, musi mieć np. wkład własny, który umożliwi jej zaciągnięcie zobowiązania.

Jak otrzymać kredyt walutowy? Sprawdź

Warto również pamiętać, że osoby, które chcą zaciągnąć kredyt w walucie obcej, będą mieć inną stopę referencyjną. Na przykład dla kredytu w złotówkach jest to WIBOR (przynajmniej dopóki nie zostaną wprowadzone zmiany zapowiadane przez rząd). Z kolei w przypadku kredytów we franku szwajcarskim jest to obecnie SARON, a dla kredytów w euro – EURIBOR.

Na czym polega przewalutowanie kredytu hipotecznego?

Może się jednak zdarzyć, że osoby, które wcześniej zaciągnęły kredyt w obcej walucie, będą chciały zmienić go na kredyt złotowy. W takiej sytuacji konieczne będzie przewalutowanie kredytu, które polega na tym, że bank – na wniosek kredytobiorcy – przeliczy aktualną wysokość zobowiązania pozostałego do spłaty (saldo zadłużenia) z waluty obcej na złotówki. Zazwyczaj bank opiera się przy tym na kursie waluty z dnia dokonania operacji przewalutowania. Oprócz waluty zmienia się również wskaźnik oprocentowania kredytu.

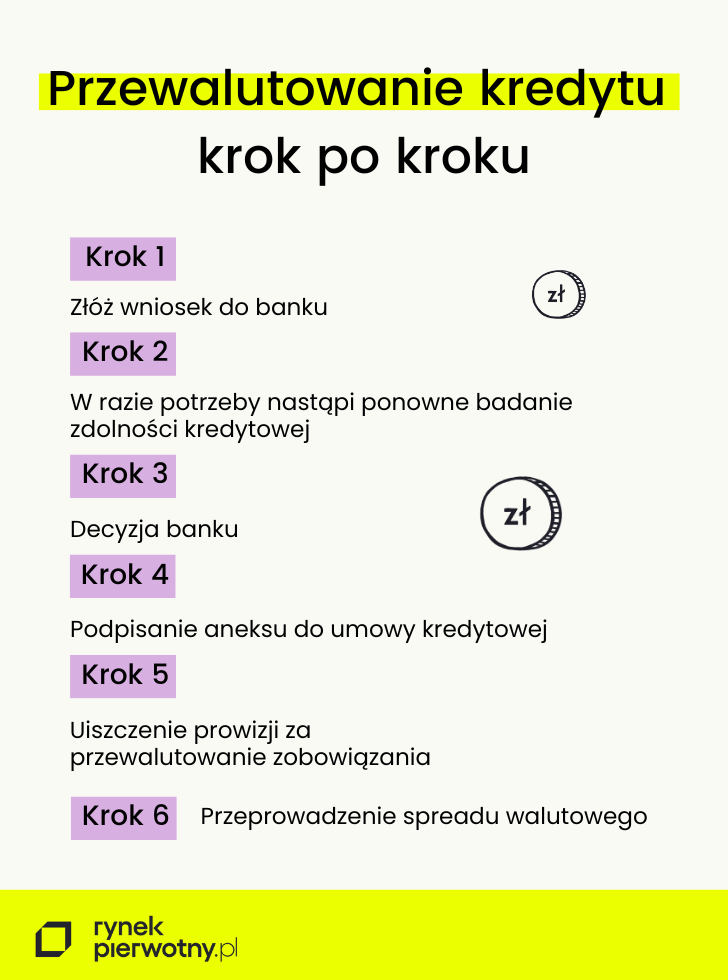

Jak przewalutować kredyt we frankach krok po kroku?

W pierwszej kolejności kredytobiorca, który chce przewalutowania kredytu zaciągniętego w obcej walucie na złotówki, musi złożyć w banku odpowiedni wniosek. Odpowiedni formularz można pobrać ze strony banku lub wypełnić go na miejscu w oddziale.

Zazwyczaj trzeba podać we wniosku dane osobowe, numer PESEL, numer oraz datę zawarcia umowy kredytu, walutę, w której zobowiązanie jest aktualne spłacane oraz walutę docelową, a także oświadczenie, w jakiej walucie kredytobiorca osiąga dochód (na podstawie umowy o pracę lub działalności gospodarczej).

Po złożeniu wniosku kredytobiorca czeka na decyzję banku. Może się zdarzyć, że konieczne będzie ponowne zbadanie zdolności kredytowej, co wpłynie na wydłużenie decyzji – dzieje się tak zazwyczaj w przypadku, gdy rata po przewalutowaniu miałaby być wyższa niż ta, którą w danym momencie płaci kredytobiorca. Bank musi zatem zbadać, czy osoba, która chce zmienić walutę, nadal będzie w stanie dokonać spłaty kredytu.

W przypadku pozytywnej decyzji ze strony banku podpisywany jest aneks do umowy kredytowej. Konieczne będzie również uiszczenie prowizji za przewalutowanie zobowiązania. Banki zazwyczaj pobierają również opłatę za sporządzenie aneksu. Dodatkowym kosztem będzie też spread walutowy.

Kiedy opłaca się przewalutować kredyt frankowy?

Przewalutowanie kredytu nie zawsze będzie opłacalne – sytuacja każdego kredytobiorcy jest odmienna i dużo zależy od tego, kiedy zaciągał zobowiązanie, jaki jest kurs waluty obcej w danym momencie, kondycja złotówki, a także prognozy na najbliższą przyszłość. Co do zasady kredyty mieszkaniowe w obcej walucie warto przewalutować w momencie, gdy waluta obca – względem złotówki – jest stosunkowo tania, kondycja złotówki – dobra, a dodatkowo prognozy wskazują, że waluta obca będzie się umacniać. W takiej sytuacji faktycznie warto rozważyć przewalutowanie kredytu.

Warto jednocześnie pamiętać o kilku kwestiach. Po pierwsze, przewalutowanie kredytu może być niekorzystne, jeśli kredytobiorca zaciągał zobowiązanie w momencie, gdy waluta obca miała niski kurs, który później znacznie wzrósł. Po drugie, należy też mieć na uwadze kwotę kredytu pozostałą do spłaty – jeśli jest stosunkowo niewielka, korzyści z przewalutowania mogą być znikome, zwłaszcza że przy przewalutowaniu kredytobiorca musi zazwyczaj ponieść dodatkowe opłaty związane z całą operacją.

Przewalutowanie kredytu we frankach – case study

Kilkanaście lat temu ogromną popularnością cieszyło się zaciąganie kredytów hipotecznych we frankach. Działo się tak ze względu na to, że w tamtym czasie kredyt złotówkowy był mniej opłacalny – wskaźnik LIBOR CHF był w tamtym czasie znacznie niższy niż WIBOR, co przekładało się również na niższą wysokość raty kredytu.

Warto mieć też świadomość, że w okresie największej popularności kredytu frankowego (czyli w latach 2004-2005) osoby, które decydowały się na kredyt w obcej walucie, nie musiały uzyskiwać dochodów w tej walucie. Tym samym, przynajmniej teoretycznie, bardziej opłacało się spłacać kredyt we frankach. Stosunkowo niewielu kredytobiorców brało jednak wtedy pod uwagę ryzyko walutowe, czyli ryzyko znacznego wzrostu kursu danej waluty. Tak się jednak stało, a kurs franka szwajcarskiego ostatecznie stał się niemal dwukrotnie wyższy w porównaniu do lat 2006-2008. To doprowadziło z kolei do sytuacji, w której frankowicze (a przynajmniej wielu z nich) przestali być w stanie spłacać swoje zobowiązania.

Podobnie jak w przypadku przewalutowania dowolnego kredytu, tak i przy kredycie w CHF przewalutowanie następuje po kursie z dnia operacji. Jeśli wartość franka względem złotówki spada, przewalutowanie może być opłacalne. Problem polega na tym, że obecnie mamy do czynienia raczej z sytuacją, gdy spada wartość złotówki.

Z kolei przewalutowanie kredytu z franka na złotówki po kursie z dnia podpisania umowy zazwyczaj nie jest możliwe (banki często stosowały kursy ''bankowe'' a nie średniorynkowe — często niekorzystne dla kredytobiorców), ponieważ to rozwiązanie zdecydowanie niekorzystne dla banku. Między innymi takie zapisy doprowadziły do sytuacji, w których kredytobiorcy zaczęli skarżyć się na nieuczciwe zapisy w umowach, co prowadziło do podejmowania działań prawnych w postaci sprawom w sądzie przeciwko bankom.

Z drugiej zaś strony niektóre banki decydują się na zawarcie ugody z klientem, którego kredyt został udzielony we frankach – osoby posiadające kredyt w tej walucie powinny zatem śledzić politykę swojego banku w tej kwestii.

Alternatywy dla przewalutowania kredytu frankowego — odfrankowienie

Alternatywą dla przewalutowania zobowiązania we frankach może być odfrankowienie kredytu – frankowicz może powołać się na klauzule niedozwolone w umowie, wprowadzające mechanizm denominacji lub indeksacji w sposób niezgodny z prawem. Kredytobiorca spłaca wtedy kredyt jako złotowy, oprocentowany tak jak kredyt zaciągnięty we frankach.

Możliwe jest również dążenie do unieważnienia umowy kredytowej. W takim wypadku kredytobiorca wprawdzie nadal musi spłacić zaciągnięte zobowiązanie, ale bez kwoty odsetek i opłat wynikających z indeksacji.

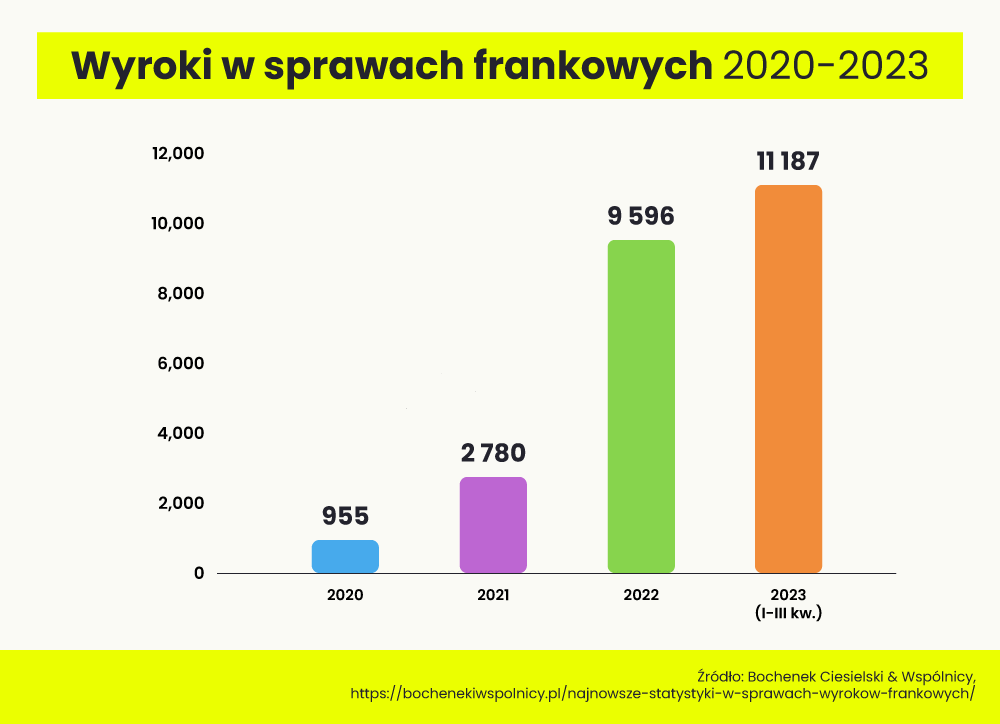

W 2023 roku światło dzienne ujrzało ''przełomowe'' orzeczenie TSUE, stawiające kredytobiorców na uprzywilejowanej pozycji wobec banków. Mianowicie chodzi o fakt, że od momentu wydania orzeczenia sąd nadzorujący postępowanie egzekucyjne może z urzędu badać potencjalnie nieuczciwy zapis w umowie. Jest to świetna wiadomość dla kredytobiorców, ponieważ oznacza ona uproszczenie i skrócenie postępowań sądowych.

Oczywiście, sąd nadal będzie brał pod uwagę indywidualne przypadki i zapisy w umowie, ale proces będzie zdecydowanie bardziej płynny (choć nie koniecznie szybszy z uwagi na fakt brakującej liczby specjalistów w tej dziedzinie), co z pewnością spowoduje wzrost zakładanych spraw w 2024 roku.

Podatek dochodowy od ugody frankowej — zasady

Rozporządzenie Ministra Finansów z marca 2022 r. przedstawiło frankowiczom jeszcze jedną propozycję — konsumenci, którym został udzielony kredyt walutowy na cele mieszkaniowe do 2024 roku, są zwolnieni z opłacania podatku dochodowego.

Przywilej ten przysługuje Frankowiczom, którzy zdecydowali się na podpisanie ugody frankowej z bankiem. Nie muszą oni zatem uwzględniać umorzonej kwoty w rocznym zeznaniu PIT. Wszyscy ci, którzy zdecydują się na ten krok, muszą jednak pamiętać, że podpisując ugodę z bankiem, zyskają maksymalnie zaledwie 1/3 tego, co może wywalczyć na drodze sądowej.

Jest jeszcze jeden haczyk: ta oferta dotyczy kredytu, który został zaciągnięty na realizację jednej inwestycji mieszkaniowej. Nawet jeśli kredytobiorca zaciągnął dwa kredyty, zaniechanie poboru podatku dotyczy tylko jednego z nich.

Przewalutowanie kredytu we frankach, euro i innych: podsumowanie

W obliczu zawirowań walutowych i finansowych, przewalutowanie kredytu z obcej waluty na złotówki jawi się jako rozwiązanie z potencjałem, choć niosące ze sobą różnorodne implikacje. Decyzja o zmianie waluty kredytu, niezależnie czy dotyczy franków, funtów, czy euro, wymaga indywidualnej analizy i złożenia wniosku w banku. Kluczowe jest przy tym zrozumienie, że każdy bank ma własne zasady i warunki, które mogą wpływać na opłacalność takiego kroku.

Zadbaj o swoje finanse i zainwestuj w mieszkanie w Warszawie

Alternatywy dla przewalutowania, w tym ugody czy postępowania sądowe, stają się coraz bardziej istotne w kontekście ostatnich wyroków TSUE dotyczących kredytów we frankach. Ostatecznie, przewalutowanie to nie tylko kwestia kursów walut, ale także szeroko pojętej strategii finansowej kredytobiorcy, mającej na celu optymalizację warunków spłaty zobowiązania.

Jako copywriter i PR-owiec, od ponad 7 lat pomaga firmom z branży nieruchomościowej w tworzeniu wizerunku i podnoszeniu sprzedaży za pomocą treści. Dobra znajomość rynku nieruchomości oraz umiejętność analizowania i łączenia faktów sprawia, że tworzy merytoryczne teksty, pomagające zrozumieć mechanizmy rynkowe. Prywatnie entuzjastka śpiewu i gry na ukulele.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/5680/af0ee1.jpg)

:format(jpg)/articles/gallery/image/12506/oddzial-citi-handlowy-oferujacy-kredyty-konsolidacyjne_49b589.jpg)

:format(jpg)/articles/gallery/image/12342/kredyty-hipoteczne-bez-biku-ilustracja_ae61f8.jpg)

:format(jpg)/articles/gallery/image/7300/prowizja-agenta-nieruchomosci-ilustracja_eb034d.jpg)