Nadpłata kredytu hipotecznego: wcześniejsza spłata kredytu a odsetki, prowizja i opłacalność nadpłaty kredytu

Średnia ocen 4/5 na podstawie 89 głosów

:format(jpg)/articles/gallery/image/792/nadplata-kredytu-hipotecznego-cover_783943.jpg)

Nadpłata kredytu hipotecznego lub wcześniejsza spłata jest rozwiązaniem, którym powinny się zainteresować zarówno osoby decydujące się na zobowiązanie, jak i już aktywni kredytobiorcy. Czym jest nadpłata kredytu hipotecznego? Jak wpływa na wysokość rat? Czy wcześniejsza spłata kredytu hipotecznego obliguje bank do zwrotu prowizji? Sprawdź na RynekPierwotny.pl.

Życie bez długoterminowych zobowiązań finansowych jest znacznie prostsze. Dlatego wielu kredytobiorców decyduje się na spłacenie długu przed wyznaczonym terminem. Kto najczęściej dokonuje częściowej lub całkowitej spłaty kredytu przed terminem? Dlaczego warto o tym pomyśleć? Czy można uzyskać zwrot prowizji za wcześniejszą spłatę kredytu? Wyjaśniamy.

Z tego artykułu dowiesz się m.in.:

- czy kredyt hipoteczny można spłacić wcześniej, jakie są konsekwencje nadpłaty lub całkowitej spłaty zobowiązania,

- kiedy najlepiej nadpłacać kredyt hipoteczny,

- jakie są warunki w przypadku nadpłaty kredytu hipotecznego w poszczególnych bankach.

Czym jest i jak działa nadpłata kredytu hipotecznego?

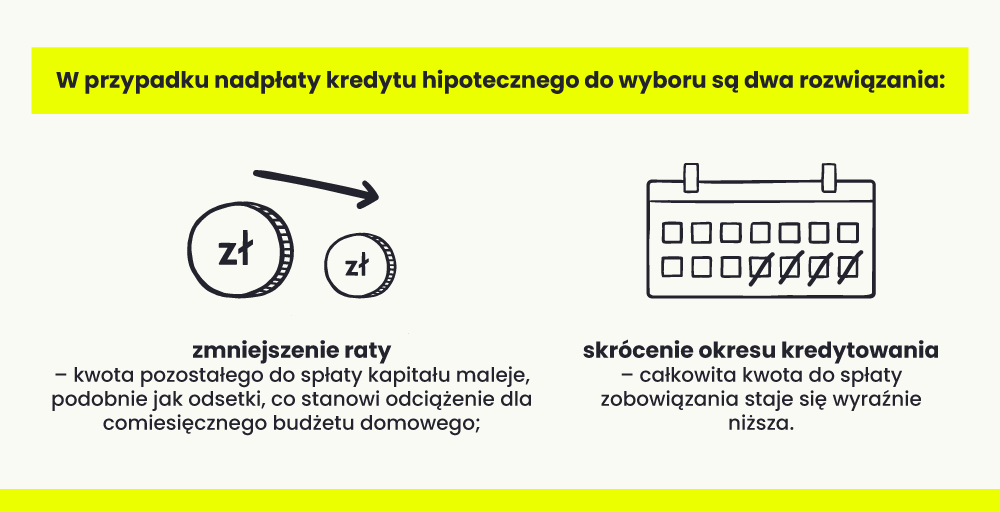

Nadpłata kredytu hipotecznego sprowadza się do wpłacania na rachunek kredytowy kwot, które przewyższają sumę do zapłaty. Tę z kolei reguluje tzw. harmonogram spłaty kredytu ustalony w umowie kredytowej. To, o ile większe będą to sumy, zależy od Twojej indywidualnej decyzji – wiele osób decyduje się np. na wpłacanie podwójnych rat kredytu. Nadpłacanie kredytu polega na jednorazowej wpłacie na rzecz banku lub regularnych dopłatach do miesięcznych rat. Możesz zdecydować się na spłatę części lub całości kredytu hipotecznego.

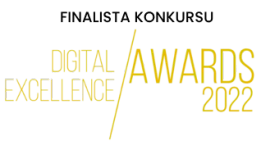

Decyzja o nadpłacie kredytu hipotecznego to przede wszystkim domena osób, które posiadają pewne oszczędności. Na przedterminową, częściową lub całkowitą spłatę kredytu często stawiają kredytobiorcy z wysokimi zarobkami oraz stabilną sytuację finansową. Nadpłata kredytu hipotecznego może wiązać się z:

- skróceniem okresu kredytowania, co pozwala uwolnić się od zobowiązania.

- obniżeniem wysokości kolejnych rat kredytu – wynika to z tego, że nadpłata zmniejsza kapitał do spłaty

Zasadę działania tego rozwiązania można podzielić na 2 podstawowe etapy:

- Po pierwsze – rata kredytu, w przypadku regularnego nadpłacania zobowiązania, może być po jakimś czasie znacznie niższa, ponieważ do spłaty pozostanie mniejsza kwota,

- Po drugie – możesz skrócić okres spłaty, a tym samym szybciej uregulować zobowiązanie.

Co ważne, zmniejszeniu ulegną również koszty obsługi zobowiązania. Wynika to z faktu, że bank ma obowiązek anulować odsetki za okres, o który skrócona została spłata. Dzięki temu całkowity koszt zobowiązania będzie o wiele mniejszy, co także okaże się dla Ciebie korzystne.

Możliwości nadpłaty kredytu – jak możesz nadpłacić kredyt hipoteczny?

Zaciągnięcie kredytu hipotecznego oznacza konieczność spłacania zobowiązania w sposób, który wyznacza umowa o kredyt i harmonogram spłat. Chodzi zarówno o wysokość miesięcznych rat, jak i okres spłaty. W umowie powinna być także zawarta informacja, jaka część danej raty jest przeznaczona na spłatę kapitału, a jaka odsetek.

Zgodnie z prawem kredytobiorca ma jednak prawo nadpłacić kredyt hipoteczny. Co do zasady, można to zrobić na 2 sposoby:

- regularnie: polega na stałym transferze środków (np. dwukrotności lub trzykrotności raty) w konkretnych odstępach czasowych (np. co miesiąc). Warto nadpłacać kredyt hipoteczny w tym modelu bez względu na to, w jakim banku zaciągnąłeś zobowiązanie,

- nieregularnie: polega na transferach dowolnych kwot w różnych odstępach czasowych. Innymi słowy, aby uwolnić się od zobowiązania wcześniej, niektórzy nadpłacają kredyt hipoteczny „raz na jakiś czas”. Przesyłają wtedy na poczet kredytodawcy np. kilka, kilkanaście lub kilkadziesiąt tysięcy. Aby dokonać nadpłaty tego typu, należy jednak w pierwszej kolejności sprawdzić warunki umowy kredytowej –– instytucje finansowe wprowadzają minimalne kwoty nadpłat.

Jak wynegocjować najlepszy kredyt hipoteczny? Sprawdź również

Jak obliczyć nadpłatę kredytu hipotecznego?

Zaciągnięcie kredytu hipotecznego oznacza konieczność spłacania zobowiązania w sposób, który wyznacza umowa o kredyt i harmonogram spłat. Chodzi zarówno o wysokość miesięcznych rat, jak i okres spłaty. Ponadto, ten sam dokument informuje, jaka część danej raty jest przeznaczona na spłatę kapitału, a jaka odsetek.

Zgodnie z prawem kredytobiorca ma jednak prawo nadpłacić kredyt hipoteczny. Co do zasady, można to zrobić na 2 sposoby:

- regularnie: polega na stałym transferze środków (np. dwukrotności lub trzykrotności raty) w konkretnych odstępach czasowych (np. co miesiąc). Warto nadpłacać kredyt hipoteczny w tym modelu posiadając zobowiązanie praktycznie w każdym banku.

- nieregularnie: polega na transferach różnych kwot w różnych odstępach czasowych. Innymi słowy, aby uwolnić się od zobowiązania wcześniej, niektórzy nadpłacają kredyt hipoteczny "raz na jakiś czas", przesyłając na poczet kredytodawcy kilka, kilkanaście lub kilkadziesiąt tysięcy. Aby dokonać nadpłaty tego typu, należy jednak w pierwszej kolejności sprawdzić warunki umowy kredytowej - instytucje finansowe wprowadzają minimalne kwoty nadpłat.

Ustawa o kredycie hipotecznym - co warto wiedzieć? Czytaj więcej

Czy warto nadpłacać kredyt hipoteczny?

Co daje nadpłata kredytu hipotecznego? Gdy zdecydujesz się na taki krok, możesz zyskać ogromne wsparcie Twojego budżetu domowego. Pozbycie się swojego zobowiązania – zarówno mieszkaniowego, jak i np. kredytu gotówkowego – wpłynie pozytywnie na Twoją sytuację życiową. Poprawi m.in.:

- komfort psychiczny – każdy dzień nadpłaty przybliża Cię do zakończenia ogromnego zobowiązania. To z kolei przekłada się na znaczną poprawę komfortu psychicznego, ponieważ nie będziesz zmuszony do ciągłego przyglądania się swoim finansom, martwienia się o ryzyko zaległości, a w skrajnych przypadkach interwencji komorniczej i utraty mieszkania,

- płynność finansową – od początku okresu kredytowania jesteś zobowiązany do regularnych wpłat na poczet kredytodawcy. Brak takiego zadłużenia znacząco ułatwia zarządzanie budżetem domowym i pozwala na planowanie innych wydatków,

- zdolność kredytową – jakikolwiek aktywny kredyt hipoteczny w banku znacząco obniża zdolność kredytową, co automatycznie blokuje dostęp do korzystnych ofert. Jeśli np. interesują Cię nieruchomości pod inwestycję, pozbycie się jednego kredytu hipotecznego umożliwia zaciągnięcie kolejnego zobowiązania na dogodnych warunkach i uzyskanie dodatkowego finansowania. W ten sposób jesteś w stanie kupić kolejne mieszkanie i cieszyć się dochodem pasywnym,

- oszczędności – kapitał kredytu jest redukowany z każdą Twoją nadpłatą. Tym samym zmniejszasz tzw. podstawę kredytu – na jej bazie kredytodawca nalicza późniejsze odsetki. Choć instytucja finansowa, która zarządza Twoim zobowiązaniem, nie zwróci Ci odsetek od nadpłaconego kapitału, zmniejsza się koszt kredytu. Tym samym zyskujesz znaczne oszczędności.

Kiedy opłaca się nadpłacać kredyt hipoteczny? Jak zmieni się rata kredytu?

Tak, warto nadpłacać kredyt hipoteczny, jednak z pewnymi wyjątkami. Przede wszystkim nadpłata jest opłacalnym rozwiązaniem, gdy:

- chcesz zredukować koszty i szybko pozbyć się kredytu – nadpłata pozwala nie tylko na skrócenie trwania kredytu, ale również wpływa pozytywnie na koszt całości kredytu. Regularne nadpłaty (lub większe nadpłaty dokonywane np. raz na rok) pozwolą zmniejszyć odsetki od kredytu, zwłaszcza jeśli rozpoczniesz nadpłacanie kredytu najszybciej jak to możliwe. Oprócz tego proporcjonalnie mogą zmniejszyć się również inne koszty przypadające za okres, o który skrócono obowiązywanie kredytu hipotecznego,

- stopy procentowe pozostają niskie, a Ty zaciągnąłeś kredyt jeszcze przed obniżką – dzięki temu możesz stosować nadpłaty bez większego uszczerbku dla domowych finansów, a całkowity koszt kredytu i tak zostanie zmniejszony. Należy też pamiętać, że wcześniejsza spłata kredytu hipotecznego to również zapewnienie sobie komfortu psychicznego – zwłaszcza gdy sytuacja gospodarcza w kraju staje się coraz trudniejsza, a koszty utrzymania stale rosną,

- masz zmienne oprocentowanie kredytu hipotecznego, a obowiązują niskie stopy procentowe – dzięki szybszej spłacie zobowiązania możesz uniknąć niekorzystnych zmian oprocentowania kredytu hipotecznego – w razie, gdyby stopy procentowe zaczęły rosnąć. Z drugiej strony, nadpłata kredytu może być dobrym pomysłem także w sytuacji, gdy stopy procentowe już rosną – nie wiadomo bowiem, kiedy cykl podwyżek się zakończy.

- jest wysoka inflacja – wartość pieniądza wtedy spada, dlatego tym bardziej warto zdecydować się na częściową spłatę zobowiązania. To może być sposób nie tylko na to, by zaoszczędzić, ale również – by w korzystny sposób ulokować posiadany kapitał. Będzie to o wiele lepszy sposób niż odłożenie pieniędzy na lokacie. Co więcej, nawet zakup obligacji Skarbu Państwa raczej nie uchroni Twoich oszczędności tak jak nadpłata.

Zobacz najlepsze oferty nowych mieszkań

Kiedy nadpłata kredytu jest opłacalna i warto wziąć ją pod uwagę?

Istnieje kilka warunków, które należy spełnić, aby taka decyzja przyniosła realne korzyści. Przede wszystkim dodatkowa rata kredytu hipotecznego w skali miesiąca wymaga od Ciebie pewnej stabilności finansowej. Co do zasady właśnie osoby ze znacznymi zarobkami mogą sobie pozwolić na racjonalną i regularną nadpłatę kredytu.

Dokonując nadpłaty kredytu, warto również zabezpieczyć swój budżet. W przypadku nagłej utraty pracy lub poważnej choroby sprawdzonym rozwiązanie jest zbudowanie poduszki finansowej. Ta z kolei powinna obejmować środki, które pozwoliłyby Ci zarówno regulować stałe zobowiązania, jak i codzienne wydatki.

Oprocentowanie kredytu hipotecznego – kiedy warto nadpłacać kredyt hipoteczny?

Kiedy nadpłacać kredyt, aby uzyskać jak największe korzyści? Będzie się to opłacać przede wszystkim w sytuacji, gdy spłacasz raty równe. Nie jest to jednak zasada uniwersalna. Kredyty zaciągnięte w ciągu ostatnich miesięcy, a więc okresie dynamicznych podwyżek stóp procentowych nie powinny być nadpłacane w momencie, gdy kwestia oprocentowania wciąż jest niestabilna. Wówczas warto trzymać się jednej raty niż dokonać większej nadpłaty. Korzystnym rozwiązaniem mogą być również tzw. wakacje kredytowe.

Lepiej spłacać kapitał czy odsetki przed terminem zakończenia swojego kredytu?

W większości przypadków korzystniejszą opcją jest nadpłata kapitału, ponieważ bank nalicza od jego wysokości należne odsetki. Część odsetkowa w przypadku kolejnych rat będzie dzięki temu niższa. Nadpłacany kapitał kredytu ma w konsekwencji większy wpływ na całkowite koszty kredytowania. Poza tym nie każdy bank wyraża zgodę na nadpłatę odsetek.

Czym są wakacje kredytowe i czy pozwalają wydłużyć okres kredytowania?

Wakacje kredytowe to okres, w którym bank zawiesza spłatę rat. Wówczas nie musisz płacić raty kapitałowo-odsetkowej (pozostaje wyłącznie opłata za ewentualne ubezpieczenie kredytu). Wakacje kredytowe można podzielić na komercyjne (regulowane przez indywidualną politykę kredytodawców) oraz ustawowe (lub rządowe, czyli regulowane zasadami prawodawcy). Istnieje również możliwość tzw. karencji w spłacie – wówczas nie musisz spłacać części kapitałowej, a tylko odsetki.

Ustawowe wakacje kredytowe dotyczyły osób, które nabyły nieruchomość przed 1 lipca 2022 r. Celem takiego rozwiązania była ochrona kredytobiorców przed negatywnymi skutkami podwyżek stóp procentowych. Wówczas wyższe raty były „zamrażane” nawet na 8 miesięcy – 4 wybrane w 2022 r. oraz 4 kolejne w 2023 r. Rząd wprowadził również wakacje kredytowe w 2024 roku. Kredytobiorcy mogą zawiesić spłatę dwóch rat w okresie od 01.06.204 do 31.08.2024 oraz dwóch od 01.09.2024 do 31.12.2024. Rządowe wakacje kredytowe wydłużają okres kredytowania o liczbę miesięcy zawieszenia spłaty.

Komercyjne wakacje kredytowe to z kolei rozwiązanie proponowane przez samą instytucję finansową. O ile z rozwiązania rządowego mógł skorzystać każdy kredytobiorca spłacający kredyt hipoteczny, to wariant komercyjny dotyczy wyłącznie określonego grona zgodnie z polityką banku.

Co istotne, również podczas wakacji kredytowych można dokonywać regularnej nadpłaty. Wówczas należy jednak poinformować bank, iż jest to nadpłata kapitału kredytu. W ten sposób skracasz okres kredytowania albo zmniejszysz miesięczną ratę – do takiego rozwiązania zachęca zarówno Komisja Nadzoru Finansowego, jak i Urząd Ochrony Konkurencji i Konsumentów.

Wakacje kredytowe 2023 i 2024: od kiedy, dla kogo i czy warto postawić na nowe zasady? Czytaj więcej

Konsekwencje nadpłaty kapitału – czyli wcześniejsza spłata kredytu hipotecznego w praktyce

Każda nadpłata zmniejsza dalszą wysokość rat kredytu hipotecznego. Prowadzi to z kolei do obniżenia kosztów kredytu hipotecznego – jak wygląda to w praktyce? Zakładając, że zaciągnąłeś kredyt mieszkaniowy w wysokości 400 000 zł na 30 lat, a oprocentowanie zostało wyznaczone na 6 proc. W skali miesiąca rata wynosiłaby 2 398,20 zł. W takim przypadku istnieje kilka scenariuszy:

-

Jednorazowa wpłata 10 000 zł spowodowałaby zmniejszenie raty miesięcznej do 2 338,19 zł.

-

Jednorazowa wpłata 50 000 zł rata spowodowałaby zmniejszenie raty miesięcznej do 2 098,13 zł.

-

Comiesięczna wpłata rzędu 2 500 zł (nadpłata 101,80 zł) zmniejszałaby ratę o kilkanaście złotych.

Znajdź najlepsze mieszkanie dla siebie - skorzystaj z naszego konfiguratora:

Dokładne wysokości raty lub skrócenie harmonogramu spłaty wskaże Ci kalkulator kredytowy.

Czym jest kalkulator nadpłaty kredytu hipotecznego?

Kalkulator kredytowy przygotowany przez UOKiK obliczy, jaki będzie skutek nadpłaty. Wystarczy podać:

- kwotę kredytu, która została jeszcze do spłacenia,

- obecną wysokość raty lub oprocentowanie kredytu hipotecznego,

- jaką kwotę zamierzasz nadpłacić,

- na kiedy przypada data ostatniej raty.

Kalkulator nie uwzględnia dodatkowych opłat – w tym ubezpieczenia i kosztu ewentualnej prowizji z tytułu przedterminowej (w części) lub całkowitej spłaty zobowiązania. Dotyczy on nie tylko kredytu hipotecznego – można także za jego pomocą poznać konsekwencje, z jakimi będzie się wiązać nadpłata kredytu gotówkowego. Kalkulator pozwala obliczyć orientacyjne wartości, które mogą się nieznacznie różnić od rzeczywistych.

Opłacalność nadpłaty kredytu hipotecznego – przykładowe wyliczenia

Za pomocą kalkulatora możesz sprawdzić, czy opłaca się nadpłacać kredyt w przypadku Twojego zobowiązania. W poniższych tabelach znajdziesz przykładowe wyliczenia – obrazują one skutki, jakie przyniesie nadpłacanie kredytu z myślą o zmniejszeniu raty lub skróceniu okresu kredytowania.

| Wariant 1 | Wariant 2 | Wariant 3 | ||

| Warunki wyjściowe | Kwota kredytu pozostała do spłaty | 200 000 zł | 100 000 zł | 50 000 zł |

| Warunki wyjściowe | Obecna wysokość raty | 2 000 zł | 1 000 zł | 1 500 zł |

| Warunki wyjściowe | Data spłaty ostatniej raty | 10 marca 2040 | 10 marca 2042 | 11 marca 2030 |

| Warunki wyjściowe | Kwota nadpłaty | 5 000 zł | 10 000 zł | 2 000 zł |

| Jeśli chcesz zmniejszyć raty | Nowa wysokość raty | 1 949,94 zł | 900,22 zł | 1 157,86 zł |

| Jeśli chcesz zmniejszyć raty | Oszczędność na całym kredycie | 4 411,28 zł | 11 153,36 zł | 1 280,32 zł |

| Jeśli chcesz skrócić okres kredytowania | Liczba miesięcy skrócenia okresu kredytowania | 10 | 47 | 5 |

| Jeśli chcesz skrócić okres kredytowania | Oszczędność na całym kredycie | 14 998,37 zł | 36 999,86 zł | 3 891,67 zł |

Ile się czeka na zwrot ubezpieczenia kredytu?

Okres oczekiwania na zwrot ubezpieczenia kredytu najczęściej wynosi od 14 do 30 dni od dnia otrzymania wniosku. Może być jednak inny (krótszy lub dłuższy) w zależności od okresu wypowiedzenia – wskazanego w umowie polisy. Bank wypłaca należną kwotę zwrotu na rachunek kredytobiorcy lub zalicza na poczet spłacanego kredytu.

Ile wynosi prowizja za nadpłatę kredytu mieszkaniowego?

Prowizja za wcześniejszą spłatę (w konsekwencji jego nadpłacania) może sięgać nawet 3–5 proc. całej kwoty Twojego kredytu. Należy jednak pamiętać, że Ustawa o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami z dnia 23 marca 2017 r. stanowi, że banki mogą pobierać prowizję za wcześniejszą spłatę zobowiązania jedynie przez pierwsze trzy lata od momentu podpisania umowy. Tym samym opłaca się nadpłacać kredyt już po trzech latach od zaciągnięcia zobowiązania – nadpłata będzie wówczas darmowa.

Jednocześnie warto (najlepiej jeszcze przed podpisaniem umowy o kredyt) zorientować się w warunkach nadpłaty – niektóre banki umożliwiają nadpłatę bez ponoszenia dodatkowych kosztów już w ciągu 1–2 lat od zaciągnięcia zobowiązania (albo od razu po podpisaniu umowy).

Nadpłata kredytu w Millennium Sprawdź szczegóły

Warunki nadpłaty kapitału kredytu w polskich bankach

Ograniczenia dotyczące nadpłaty kredytu hipotecznego reguluje głównie polityka danego banku. Niezależnie, czy interesuje Cię obniżenie raty, czy skrócenie okresu spłaty, sprawdź, jak największe instytucje finansowe w Polsce podchodzą do środków z tytułu nadpłaty.

Nadpłata kredytu hipotecznego PKO BP

Masz kredyt w PKO BP? Możesz go bez problemu nadpłacać. Zgodnie z warunkami banku, nadpłata będzie powodować automatyczne zmniejszenie salda kredytowego i przeliczenie kredytu, co będzie mieć wpływ na wysokość kolejnej raty. Aby możliwe było skrócenie okresu kredytowania, konieczny jest aneks do umowy – kredytobiorca musi w tym celu złożyć specjalny wniosek.

Jeśli zaciągnąłeś kredyt hipoteczny w PKO BP po 21 lipca 2017 r., prowizja jest pobierana przez pierwsze trzy lata trwania umowy. Za dokonywaną nadpłatę trzeba zapłacić 1,5 proc. prowizji od nadpłacanej kwoty, a za przedterminową spłatę całości takiego kredytu – 2 proc. spłacanej kwoty (nie mniej niż 200 zł). Po trzech latach obowiązywania umowy bank nie będzie już pobierać prowizji. Należy jednocześnie pamiętać, że nie dotyczy to umów zawartych przed 2017 r. – w ich przypadku bank ma prawo pobierać prowizję od każdej nadpłaty. Bank PKO BP pobiera również prowizję 0,5% od kwoty obecnego zadłużenia (nie mniej niż 300 zł) za skrócenie okresu kredytowania.

Nadpłata kredytu hipotecznego Pekao S.A.

Jeśli zaciągnąłeś kredyt hipoteczny w Pekao S.A. i zdecydujesz się na częściową spłatę, bank naliczy Ci prowizję 2% (minimum 200 zł) od całej kwoty podlegającej spłacie – w przypadku, gdy łączna kwota wcześniejszych spłat w danym roku będzie wyższa niż:

- 10% (dla umów zawartych na podstawie wniosków złożonych do 4 kwietnia 2013)

- 15 % (dla umów zawartych do 21 lipca 2017 – na podstawie wniosków złożonych od 5 kwietnia 2013).

Bank Pekao S.A. nalicza także prowizję 2% (minimum 200 zł) za wcześniejszą spłatę kredytu w przypadku umów zawartych do 21 lipca 2017.

Nadpłata kredytu i wcześniejsza spłata w Pekao S.A. Czytaj więcej

Nadpłata kredytu hipotecznego BNP Paribas

W banku BNP Paribas nadpłata kredytu hipotecznego wiąże się z prowizją 1 proc. od kwoty wcześniejszej spłaty. BNP Paribas, podobnie jak pozostałe banki, pobiera prowizję w przypadku nadpłat kredytu dla wszystkich umów zawartych przed 21 lipca 2017 r. i przez pierwsze 36 miesięcy trwania kredytu dla umów zawartych po 21 lipca 2017 r.

Należy dodać, że minimalna kwota wcześniejszej niepełnej spłaty wynosi 1000 zł lub bieżące saldo zadłużenia, jeśli jest ono niższe niż 1000 zł. Bank nalicza dodatkowo prowizję w wysokości 0,5% od kwoty zadłużenia, jeśli zdecydujesz się na nadpłatę kredytu i wcześniejszą spłatę.

Nadpłata kredytu hipotecznego Santander Bank

Santander Bank Polska S.A. nie pobiera żadnych opłat za spłatę całości lub części kredytu przed terminem – z wyjątkiem sytuacji, kiedy wysokość stawki została wskazana w umowie. Kredytobiorca zapłaci jednak 200 zł za zawarcie aneksu do umowy, jeśli nadpłata będzie skutkować skróceniem okresu kredytowania.

Nadpłata kredytu hipotecznego w Millennium Bank

Korzystne warunki przedterminowej częściowej lub całkowitej spłaty kredytu czekają również na klientów banku Millennium. Dla umów kredytowych, dla których wniosek o kredyt złożono po 1 maja 2017 r., prowizja od częściowej lub całkowitej przedterminowej spłaty kredytu wynosi 0 proc. Dla umów, dla których wniosek złożono do 30 kwietnia 2017 r. (w przypadku, gdy łączna kwota nadpłat w przeciągu pierwszych 4 lat kredytowania przekroczy 30 proc. przyznanej kwoty kredytu) prowizja wynosi 2 proc. i jest liczona od kwoty spłaty. Bank nalicza także 200 zł za przygotowanie aneksu do umowy w razie skrócenia okresu kredytowania.

Nadpłata kredytu hipotecznego w ING Bank Śląski

W ING nadpłata kredytu hipotecznego oznacza automatyczne zmniejszenie raty, jednak kredytobiorca może wrócić do jej wysokości przed nadpłatą i w ten sposób skrócić okres kredytowania. Jest to możliwe jest po podpisaniu aneksu do umowy kredytowej (podobnie jak zmiana raty na malejącą). Bank naliczy z tego tytułu opłatę w wysokości 200 zł. W ING nie obowiązuje natomiast prowizja za nadpłatę zobowiązania.

Nadpłata kredytu hipotecznego w Alior Bank

Warto jeszcze nadmienić jak wygląda nadpłata kredytu hipotecznego Alior Bank. Prowizja wynosi 2,5 proc. (nie mniej niż 100 zł) od kwoty przedterminowej spłaty przed upływem 3 lat od wypłaty kredytu (dla umów zawartych po 1 stycznia 2012 r.). Dodatkowo bank nalicza opłatę w wysokości 200 zł, jeśli nadpłata kredytu będzie skutkować skróceniem okresu kredytowania.

Wcześniejsza spłata kredytu hipotecznego

Przy podpisywaniu umowy kredytowej kredytobiorca otrzymuje harmonogram, w którym znajduje się wysokość rat. Niejednokrotnie zdarza się jednak, że osoba posiadająca spore oszczędności dokonuje całkowitej spłaty lub nadpłaty kredytu hipotecznego. Okazuje się, iż można na tym sporo zaoszczędzić.

Co przemawia za wyborem jednego z dwóch rozwiązań? Wcześniejsza spłata kredytu pozwala na znaczne odciążenie domowego budżetu. Dodatkowo wpływa na poprawę zdolności kredytowej i doprowadza do wykreślenia banku z hipoteki nieruchomości. To przekłada się na możliwość zaciągnięcia kolejnego zobowiązania finansowego.

Wcześniejsza spłata kredytu gotówkowego

W tym przypadku procedura jest o wiele prostsza. Kredyt gotówkowy można zaciągnąć maksymalnie na 10 lat. W umowie kredytowej nie zawsze znajduje się adnotacja o prowizji za spłatę zobowiązania przed terminem. Warto jednak mieć świadomość, że jej naliczenie jest dozwolone w momencie, gdy spłata przypada na okres stałego oprocentowania. W przypadku kredytu gotówkowego wysokość prowizji nie może być wyższa niż 1% spłaconej części zobowiązania i wysokość odsetek pozostałych do spłacenia.

Zwrot prowizji za wcześniejszą spłatę kredytu hipotecznego

Niektóre banki mogą wymagać podpisania aneksu do umowy. W większości przypadków wystarczy jednak wypełnić wniosek o zwrot prowizji za wcześniejszą spłatę kredytu. Kredytobiorca może wybrać, czy chce zmniejszyć wysokość rat lub skrócić okres kredytowania. Prowizja za wcześniejszą spłatę kredytu hipotecznego jest możliwa do odzyskania w momencie, gdy kredytobiorca wywiązuje się z zobowiązania przed terminem – pod warunkiem, że zostało zaciągnięte na cele prywatne.

Zgodnie z przepisami ustawy (art. 40) z dnia 23 marca 2017 r. zwrot za wcześniejszą spłatę kredytu hipotecznego jest prawem przysługującym osobie fizycznej. Możliwość odzyskania prowizji przysługuje też przedsiębiorcy, który przeznaczy finansowanie na prywatne potrzeby.

Ile wynosi zwrot prowizji za kredyt spłacony przed czasem?

Zwrot prowizji za wcześniejszą spłatę przysługuje za okres, o który umowa kredytowa została skrócona. Aby wyliczyć kwotę do zwrotu, należy:

-

podzielić koszty naliczonej prowizji przez liczbę dni, która odpowiada całkowitemu okresowi kredytowania według pierwotnego harmonogramu w umowie,

-

pomnożyć uzyskany wynik przez liczbę dni skrócenia okresu kredytowania na skutek wcześniejszej spłaty

Wcześniejsza spłata kredytu hipotecznego – kalkulator zwrotu prowizji

Na stronie internetowej UOKIK znajduje się kalkulator wcześniejszej spłaty kredytu hipotecznego. Pozwala on obliczyć należną wysokość zwrotu prowizji – w przypadku, gdy nastąpiła całkowita spłata kredytu hipotecznego przed terminem. W tym celu należy:

• wpisać kwotę naliczonej prowizji w polu „wszystkie koszty pozaodsetkowe”,

• wybrać datę uruchomienia kredytu, spłaty ostatniej raty (wg harmonogramu) oraz wcześniejszej spłaty zobowiązania.

Poniższa tabela przedstawia przykładowe wyliczenia orientacyjnej wysokości zwrotu prowizji, gdy miała miejsce spłata kredytu hipotecznego przed czasem.

| Koszty prowizji na wcześniejszą spłatę | Data uruchomienia kredytu hipotecznego | Data spłaty ostatniej raty (wg harmonogramu) | Data wcześniejszej spłaty kredytu | Kwota do zwrotu |

| 1000 zł | 2 sierpnia 2015 | 31 sierpnia 2025 | 1 sierpnia 2022 | 305,81 zł |

| 2000 zł | 4 czerwca 2014 | 3 sierpnia 2027 | 10 lipca 2024 | 465,47 zł |

| 3000 zł | 5 września 2013 | 7 sierpnia 2029 | 4 lipca 2023 | 1148,41 zł |

Wcześniejsza spłata kredytu a odsetki – czy bank wypłaci zwrot odsetek za wcześniejszą spłatę kredytu?

Chcesz wiedzieć, czy kiedy nastąpi wcześniejsza spłata kredytu, zwrot odsetek będzie przysługiwał kredytobiorcy? Zgodnie z art. 49 ustawy o kredycie konsumenckim, bank powinien obniżyć naliczone koszty. Z reguły mowa nie tylko o prowizji czy marży, ale też odsetkach. Do wspomnianych kosztów nie zalicza się opłat notarialnych.

Zwrot odsetek przy wcześniejszej spłacie kredytu hipotecznego nie zawsze jest jednak możliwy. Wiele zależy od tego, w jaki sposób bank nalicza wysokość opłat. Ma prawo odrzucić wniosek o zwrócenie środków, które zostały obliczone od całkowitej sumy zadłużenia i na dzień regulowania spłaty zobowiązania. Kredytobiorca otrzyma wtedy zwrot prowizji, kiedy nastąpi nadpłata kredytu, a odsetki naliczone przez bank nie zostaną anulowane.

Jak wygląda wniosek o wcześniejszą spłatę? Wzór

Wzór wniosku o wcześniejszą spłatę kredytu znajduje się na stronach internetowych większości banków. Z reguły zawiera m.in. następujące dane:

-

miejscowość i datę,

-

imię i nazwisko kredytobiorcy,

-

numer PESEL lub indywidualny numer klienta,

-

nr telefonu,

-

nr konta bankowego,

-

adres zamieszkania kredytobiorcy.

Nadpłata i wcześniejsza spłata kredytu hipotecznego: podsumowanie

Napłata kredytu oznacza zazwyczaj tańszy kredyt (jeśli chodzi o jego koszty całkowite), a często również – niższą ratę miesięczną. Możesz zdecydować się na wcześniejszą spłatę całości lub części kredytu hipotecznego.

Warto też mieć na uwadze fakt, że nadpłata może okazać się dobrą lokatą kapitału – znacznie korzystniejszą niż np. wpłata środków na lokatę bankową. Dzięki nadpłacie kredytu hipotecznego możesz obniżyć wysokość rat lub skrócić okres kredytowania. Część banków nie pobiera w dodatku żadnej prowizji za nadpłatę (i to nawet w ciągu 36 miesięcy od zawarcia umowy), dlatego też osoby ze stabilną sytuację finansową powinny rozważyć możliwość nadpłaty kredytu.

Copywriter z niespełna 10-letnim doświadczeniem, były pracownik agencji badawczej, z wykształcenia socjolog. Specjalizuje się w tworzeniu treści o tematyce biznesu, finansów, nieruchomości i marketingu. Pisanie artykułów poprzedza głębokim researchem. Skomplikowane zagadnienia przedstawia w przystępny sposób.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

:format(jpg)/articles/gallery/image/12437/zwrot-kosztow-ubezpieczenia-pomostowego-ilustracja_5fa93f.jpg)

:format(jpg)/articles/gallery/image/12436/hipoteka-kaucyjna-ilustracja_b4372b.jpg)

:format(jpg)/articles/gallery/image/7300/prowizja-agenta-nieruchomosci-ilustracja_eb034d.jpg)

:format(jpg)/articles/gallery/image/1655/podatek-od-czynnosci-cywilnoprawnych.jpg)