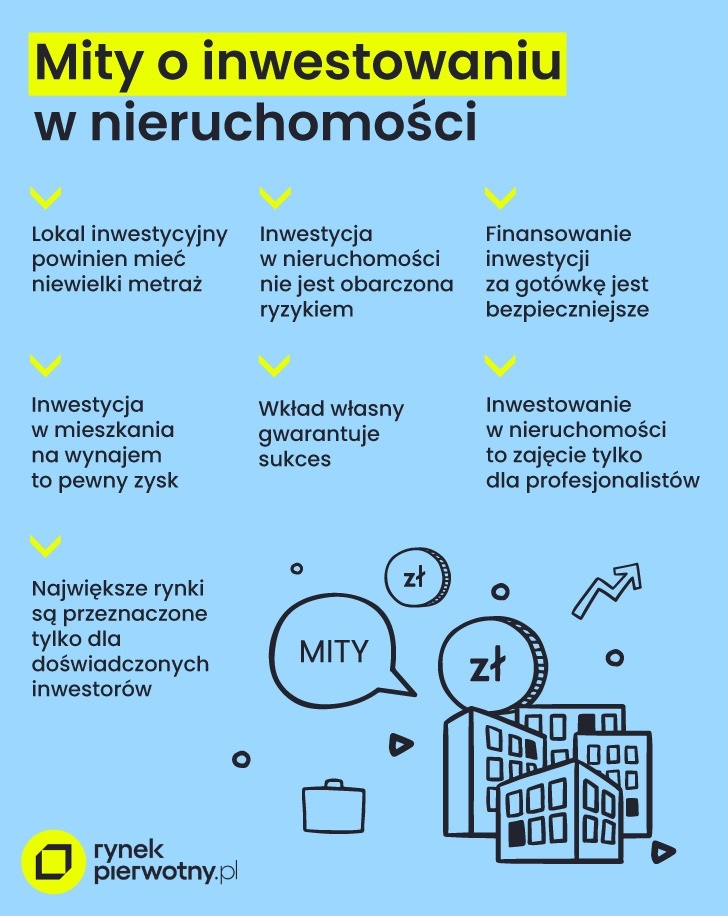

Jakie mity krążą na temat inwestowania w nieruchomości?

Data publikacji: 18.03.2022, Data aktualizacji: 22.03.2023

Średnia ocen 4/5 na podstawie 16 głosów

:format(jpg)/articles/gallery/image/11152/mity-o-inwestowaniu-w-nieruchomosci_8d77e8.png)

Inwestowanie w nieruchomości to wciąż popularna metoda lokaty kapitału, jednak wymagająca odpowiedniego przygotowania. Przy wyborze najlepszego mechanizmu inwestycji warto zapoznać się z funkcjonującymi mitami i oddzielić je od faktów.

Z tego artykułu dowiesz się m.in.:

- jakie są fakty i mity na temat inwestowania w mieszkania

- jak wyglądał rynek mieszkaniowy w czasach PRL-u

- czy na rynku jest miejsce tylko dla doświadczonych inwestorów

Polacy przez dziesięciolecia Polski Ludowej borykali się z niedoborem mieszkań. Dziś jest tak samo, choć III RP na tle PRL wypada całkiem dobrze. Z danych GUS-u wynika, że na jednego Polaka przypada niecałe 30 mkw. mieszkania. Średnia europejska wynosi blisko 40 mkw. Tak więc ciągle jeszcze odstajemy od poziomu na kontynencie. Mimo to w porównaniu z epoką „słusznie minioną”, zrobiliśmy wyraźny krok do przodu. Jeszcze w latach 80. ubiegłego wieku na jednego obywatela naszego kraju przypadało zaledwie 17 mkw. mieszkania.

W PRL niedobór mieszkaniowy był nawet przedmiotem żartów. Trafił na ekrany, jak słynne życie dwóch rodzin w jednym mieszkaniu z serialu „Alternatywy 4”. Mieszkania były małe, a zapotrzebowanie ogromne. Co ciekawe budownictwo Polski Ludowej pod względem podaży mieszkań osiągało wyniki lepsze niż współcześnie. Najwięcej mieszkań wybudowano w 1978 r. – 283,6 tys., a do 1989 r. liczba oddawanych mieszkań nie spadała poniżej 150 tys. W rekordowym 2018 r. podaż mieszkań (razem z budownictwem indywidualnym) w naszym kraju wyniosła ponad 180 tysięcy.

Mimo że w PRL budowano dużo, a mieszkania spółdzielcze otrzymywało się z przydziału, niedobór lokali wciąż doskwierał społeczeństwu. Czas oczekiwania na „domy z betonu” był długi, a to rodziło najróżniejsze patologie, co również obśmiano w „Alternatywach 4”. Wydaje się, że właśnie w tym okresie należałoby szukać pewnych przyzwyczajeń Polaków do mieszkań i rynku mieszkaniowego. Należy zaznaczyć, że nie istniał wówczas rynek najmu, zwłaszcza długoterminowego. Nikomu nie przychodziło do głowy, że można całe życie wynajmować, chyba że mieszkanie komunalne.

Czy mieszkania to pewny biznes?

Wartością było posiadanie nieruchomości i jest to cecha nie tylko Polaków, ale i innych społeczeństw postkomunistycznych. Jeśli dodać do tego wieloletni brak dostępu do zdobyczy nowoczesnego rynku finansowego i wiedzy w tym zakresie, nie dziwi to, że mieszkania urosły nieomal do rangi fetyszu inwestycyjnego w Polsce.

Materialny charakter mieszkania bez względu jego metraż daje poczucie realnego posiadania, w przeciwieństwie do funduszy inwestycyjnych, giełdy, papierów wartościowych czy obligacji. Co więcej, można je również spożytkować na własne cele. Właśnie ta cecha, w połączeniu ze specyfiką doświadczeń Polaków, wydaje się stać za przekonaniem, że nieruchomości to pewna inwestycja.

Wyraża się ono w opinii, że na mieszkaniu i tak prędzej czy później się zarobi. A to dlatego, że z czasem nieruchomości zyskują na wartości, a przynajmniej na tyle, by zniwelować niekorzystny efekt inflacji. Tak więc nadają się do zachowania kapitału i zarabianiu na wynajmie. W przypadku najmu mówi się, że najlepsze lokale inwestycyjne to lokale z niewielkim metrażem.

Sprawdź ofertę mieszkań idealnych pod inwestycję

Nie można zagwarantować, że mieszkania w dłuższej perspektywie będą zyskiwać na wartości, czego przykładem jest ostatnie kilkanaście lat na polskim rynku mieszkaniowym. Nie ma pewności, że zakupione mieszkanie będzie można za jakiś czas sprzedać z zyskiem lub nawet w tej samej cenie. Dotyczy to też najmu, co pokazała pandemia, a dokładnie przejście studentów i pracowników w tryb zdalny.

Czy opłaca się kupować lokale tylko z niewielkim metrażem?

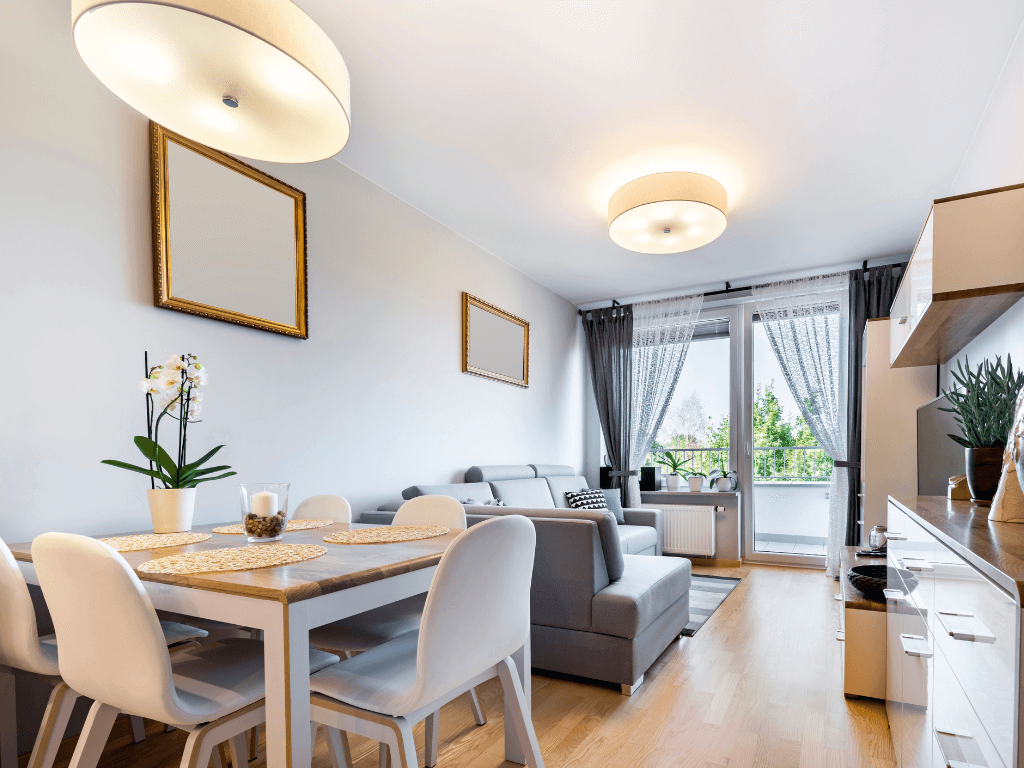

Mały metraż sprawdza się zarówno w najmie krótko- jak i długoterminowym. Jednak warto zastanowić się nad zakupem 2-pokojowego mieszkania. Ceny metra kwadratowego kawalerek są wyższe niż takiego mieszkania. Problemem może być więc zwrot z inwestycji. Nieco większy metraż to większy komfort dla najemców. Dla inwestora oznacza to wyższą cenę najmu niż w przypadku mikroapartamentu.

Inwestycja w nieruchomości nie jest obarczona ryzykiem

Nieruchomości podlegają cyklom koniunkturalnym, a tym samym inwestycje tego typu są narażone na najróżniejsze niewiadome i ryzyka. Na przykład, nie wiemy, jak długo potrwa dany cykl, jak głębokie będą spadki, kiedy i jak duże będzie odbicie.

Ci, którzy kupili mieszkanie na kredyt poznali nie tylko ryzyko walutowe, ale również to związane z działaniem stóp procentowych. Krótko mówiąc, Polacy przeszli przyspieszony kurs inwestowania. Co z niego wynika? Obala to twierdzenie, że mieszkania to wyłącznie świetny interes.

Przypomnijmy pokrótce rynkową „atmosferę” lat 2006-2008, kiedy to uformowała się i następnie pękła bańka na rynku nieruchomości w Polsce. Miała ona swoją genezę w poprawie sytuacji finansowej Polaków po wejściu do Unii Europejskiej oraz w dostępie do łatwego kredytowania. I to nie tylko w walutach obcych reklamowanych jako korzystniejsze niż złotówki i nieomal pozbawione ryzyka, ale także kredytowania bez żadnego wkładu własnego – przy wskaźniku DTI wynoszącym nawet powyżej 50 proc., z możliwym czasem kredytowania nawet na 50 lat i na kwotę wynoszącą 110 proc. wartości nieruchomości. Takie kredyty można było brać 11-12 lat temu.

Duży popyt, który uformował się m.in. dzięki dostępie do finansowania z banków, „zderzył się” ze znacznie mniejszą podażą. Efektem był dynamiczny wzrost cen nieruchomości, podsycany podszeptami pośredników i bankowców, żeby się spieszyć z kupnem, bo będzie „tylko drożej”. Ceny rosły nieomal z miesiąca na miesiąc, ludzie kupowali tzw. dziury w ziemi. Do czasu, kiedy w 2009 roku rozszalał się ogólnoświatowy kryzys (mający swą genezę zresztą w rynku nieruchomości).

Wcześniej w związku ze wzrostem inflacji, zaczęły rosnąć stopy procentowe. Ci, którzy kupili w 2007 roku, „wstrzelili się” w serię podwyżek stóp, a więc automatycznie we wzrost rat kredytowych. Jeszcze w kwietniu 2007 roku podstawowa stopa NBP wynosiła 4,25 proc., by w czerwcu 2008 znaleźć się już na poziomie 6 proc. Posiadacze kredytów przyznanych lekką ręką mogli niemal od razu znaleźć się na granicy finansowej wytrzymałości. Musieli się ratować wynajmowaniem całego mieszkania, albo chociaż pokoju.

Gdy bańka cenowa pękła, w dół szły zarówno stopy procentowe, jak i ceny mieszkań. Od 2015 roku były rekordowo niskie stopy, co sprawiło, że raty kredytów również były niskie. Dzięki temu wielu tych, którzy kupowali swoje mieszkania na górce cenowej z lat 2007-2008, mogło zarabiać na mieszkaniach pod wynajem.

Obecnie raty kredytów poszły w górę. Rada Polityki pieniężnej w 2021 r. podniosła stopy procentowe 3-krotnie i kolejno na początku 2022 r. oraz w lutym.

Jak zminimalizować ryzyko inwestycji? Podpowiadamy

Finansowanie inwestycji za gotówkę jest bezpieczniejsze

Ktoś może powiedzieć, że powyższy scenariusz dotyczy inwestycji na kredyt, a to jest siłą rzeczy bardziej ryzykowne i mniej dochodowe. Oczywiście to wszystko prawda, tyle że casus polskiego rynku nieruchomości ostatnich kilkunastu lat to też przestroga dla tych, którzy kupowali mieszkanie za gotówkę. Obecnie wielu kupujących to właśnie „gotówkowcy”, rozczarowani brakiem opłacalności lokat czy obligacji.

Wśród kupujących mieszkania 11-12 lat temu, po przecenie sięgającej nawet kilkudziesięciu procent, są właściciele, których nieruchomości dopiero niedawno „odrobiły straty” i wróciły do poziomów cenowych z czasów zakupu.

Pokazuje to raport Amron-Sarfin Związku Banków Polskich, a dokładnie wykres obrazujący zmianę wartości zabezpieczeń hipotecznych, a więc mieszkań, które takie zabezpieczenia stanowią. Wynika z niego, że właściciele mieszkań kupionych w 2008 roku, czekali aż 11 lat czekali na odrobienie strat.

Dopiero w III kwartale 2019 r. ceny zrównały się z poziomem, który obowiązywał wówczas, gdy kupowali swoje nieruchomości. To oznacza, że gdyby teraz sprzedawali, mogliby wyjść zaledwie „na zero” (choć tak naprawdę zrealizować stratę, bo przecież w swoje mieszkania z pewnością wkładali pieniądze – na remonty itp.).

Czy to oznacza, że kupowanie za gotówkę już się nie opłaca?

Rynek bardzo szybko się zmienia. Drożejące kredyty hipoteczne i wysokie ceny mieszkań są dla wielu osób barierą w sfinansowaniu zakupu. Duża rata kredytu zniechęca, a żeby go otrzymać trzeba mieć zdolność kredytową i środki na wkład własny. Coraz częściej mówi się też o powrocie opłacalności obligacji i lokat bankowych. W przeciwieństwie do mieszkania można je szybko sprzedać lub wypłacić z konta.

Inwestycja w mieszkania na wynajem to pewny zysk

Inną, często wymienianą zaletą mieszkań jest to, można zarobić na wynajmie. Fakt – tyle że i tu nie brak ryzyka. O opłacalności wynajmowania mieszkania finansowanego kredytem już mówiliśmy. Wystarczy podwyżka stóp procentowych i zysk z najmu się kurczy. Wspominaliśmy też o zdarzeniach, których nie można było przewidzieć, jak praca i nauka zdalna.

Ci, którzy zamierzają wynajmować przez lata, muszą zdawać sobie sprawę z negatywnych zjawisk, które będą się nasilać. Zalicza się do nich demografię. Polacy starzeją się, populacja maleje – co siłą rzeczy będzie dusić popyt. Na razie ratuje go rzesza imigrantów zarobkowych ze wschodu, ale i tu apogeum przyjazdów zostało już prawdopodobnie osiągnięte. Część z tych ludzi wyjedzie, część się osiedli, chcąc się wzbogacić, ale i kupić mieszkanie dla siebie. To przez jakiś czas zneutralizuje czynniki demograficzne, ale czy wystarczy?

Na to pytanie ciężko odpowiedzieć. Sugestie strony rządowej, która mówi o otwarciu rynku pracy dla obywateli kolejnych krajów w razie konieczności, to perspektywa lat, uzależniona od wielu innych czynników. Warto szukać nowych rozwiązań i na przykład jeszcze raz przeanalizować potencjał mieszkania. Może lokalizacja bardziej sprzyja wynajmowaniu na krótki czas?

Inwestowanie w nieruchomości tylko dla doświadczonych

Masz oszczędności i chcesz je chronić przed inflacją? A może od dłuższego czasu zastanawiasz się, czy warto zająć się tym sposobem pomnażania kapitału?

Początkujący inwestorzy mogą obawiać się ryzyka, ale można je zminimalizować. Jednym z zagrożeń jest brak najemców. Mieszkanie, które stoi puste, generuje straty. Jeśli nie masz doświadczenia lub czasu na zarządzanie najmem, pomyśl nad skorzystaniem z usług doradców i pośredników nieruchomości, którzy zajmą się obsługą lokalu. W tym przypadku weź pod uwagę, że trzeba zapłacić prowizję.

Kolejną kwestią jest edukacja. Chcąc pomnażać środki finansowe i podejmować dobre decyzje inwestycyjne, trzeba poszerzać swoją wiedzę na ten temat. Należy obserwować ceny, śledzić zapotrzebowanie i podaż, rozważać różne możliwości, bo zakup mieszkania pod wynajem to tylko jedna z opcji.

Jakie są formy inwestowania w nieruchomości? Zobacz

Wkład własny to gwarancja sukcesu

Jednym z nieprawdziwych stwierdzeń jest to, że wkład własny zapewnia powodzenie przedsięwzięcia inwestycyjnego. Z pewnością jest niezbędny do otrzymania kredytu hipotecznego. Jednak trzeba wziąć pod uwagę, że to tylko jeden z wielu wydatków, które czekają na przyszłego właściciela mieszkania.

Czy w przypadku braku finansów na zakup, kredyt jest jedynym rozwiązaniem? Nie – możliwości jest więcej. Warto pomyśleć jeszcze nad cesją lub odroczeniem płatności, również za remont.

- Cesja – polega na rezerwacji nieruchomości i znalezieniu osoby, która ją kupi. W procesie biorą więc udział trzy strony: właściciel mieszkania, inwestor i pośrednik, który odpowiada za rezerwację.

- Odroczenie płatności – to sytuacja, w której sprzedawca zgadza się na późniejsze zapłacenie za mieszkanie, ale wtedy nabywca dodatkowo płaci za odroczenie.

- Odroczenie płatności za remont – należy znaleźć sklep lub hurtownię budowlaną oraz ekipę remontową, które na kilka miesięcy odroczą płatność za materiały i usługę.

Największe rynki tylko dla doświadczonych inwestorów

Często można usłyszeć, że inwestorzy z ogromnym doświadczeniem skupiają się tylko na największych rynkach mieszkaniowych. Owszem, poszukują oni rynków, na których mogą najwięcej zarobić. Mowa o Warszawie, Krakowie czy Wrocławiu. Nie pomijają jednak mniejszych, na których ceny są niższe, a konkurencja mniejsza.

Czy na największych rynkach jest miejsce dla mniej doświadczonych inwestorów?

Przede wszystkim zależy to od popytu. Jeśli mieszkanie mają wynajmować studenci, to trzeba pamiętać o czynnikach wpływających na ich decyzję, jak np. cena najmu i odległość od uczelni. Jednak to nie studenci są główną grupą najemców w Polsce. Według ThinkCo największą grupą w kontekście profilu zawodowego są osoby pracujące (40,3%).

Trzeba liczyć się z tym, że zwrot z inwestycji niekoniecznie będzie natychmiastowy. Do tego dochodzi podatek od najmu czy koszty ewentualnych remontów i napraw. Może zdarzyć się, że mieszkanie przez jakiś czas będzie stało puste, co oznacza dodatkowe straty finansowe. Te problemy dotykają również tych, którzy działają na rynku dłużej.

Podsumowanie

Włożenie środków w zakup mieszkania ma wiele zalet, jak chociażby materialny charakter. Przy wyborze właściwej nieruchomości można dobrze ulokować pieniądze i jeszcze na tym zarobić. Należy jednak pamiętać, że rynek nie jest pozbawiony zagrożeń. Ryzyko widać obecnie na przykładzie mieszkań kupowanych pod wynajem na kredyt. Duże raty kredytu, remonty czy brak najemców mogą obniżyć przychód. Co więcej, nikt nie jest w stanie zagwarantować automatycznego zysku po zakupie mieszkania, a nawet zachowania zainwestowanego kapitału.

Redakcja portalu RynekPierwotny.pl dba o to, by treści ułatwiły Ci proces poszukiwań nowego mieszkania i pomogły po zakupie.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

:format(jpg)/articles/gallery/image/10853/sposoby-finansowania-zakupu-nieruchomosci_a51c3a.jpg)

:format(jpg)/articles/gallery/image/10728/ile-kosztuja-kawalerki_a857bd.jpg)

:format(jpg)/articles/gallery/image/12532/dom-na-sylwestra-ilustracja_e01cd4.jpg)

:format(jpg)/articles/gallery/image/1634/fc53c7.jpg)