Ile mamy średnio wkładu własnego?

Średnia ocen 4/5 na podstawie 55 głosów

:format(jpg)/articles/gallery/image/11089/kalkulator-wykres.jpeg)

Kiedy naszym oczom ukaże się szczyt? To pytanie zadaje sobie wielu uczestników rynku mieszkaniowego, a chodzi oczywiście o szczyt wzrostów cen. Coraz częściej pojawiają się opinię, że ujrzymy go już w tym roku, kiedy to stawki nie będą już tak rosły. Wszystko dlatego, że zbliżają się one do kresu finansowych możliwości tzw. Kowalskiego, zwłaszcza jeśli posiłkuje się kredytem i jeśli musi zgromadzić środki na wkład własny.

Z tego artykułu dowiesz się m.in.:

- ile Polacy mają średnio wkładu własnego

- czy ceny mieszkań osiągnęły już maksimum

- jaki wkład własny jest wymagany przez banki

Z ostatnich danych Narodowego Banku Polskiego wynika, że ceny transakcyjne mieszkań nowych w Warszawie w III kw. 2019 roku wynosiły blisko 9200 zł za metr kwadratowy. Oznacza to, że zaledwie w ciągu jednego tylko roku nieruchomości na stołecznym rynku pierwotnym podrożały o blisko 700 zł na metrze kw. W analogicznym okresie ubiegłego roku płaciło się w Warszawie 8500 zł. Wzrost cen wyniósł ponad 8 procent.

Wydaje się, że to nie aż tak wiele (w innych miastach zanotowano znacznie wyższe wzrosty), ale zakładając, że mowa o kupnie 50 - metrowego mieszkania, daje to podwyżkę ceny o 35 tysięcy złotych w ciągu 12 miesięcy. Nasze przykładowe mieszkanie co miesiąc drożało o blisko 3 tysiące złotych.

Jak cała sprawa ma się do wkładu własnego? Jeszcze rok temu 50 - metrowa nieruchomość kosztowałaby 425 tysięcy złotych, a 20 proc. wkład własny, potrzebny do zakupu takiego mieszkania wyniósłby 85 tysięcy. Dziś ta sama nieruchomość kosztuje 460 tysięcy, a wkład - 92 tysiące złotych. Jeśli ktoś poczekał z kupnem rok, musi z własnej kieszeni wysupłać dodatkowe 7 tysięcy złotych.

Jak już powiedzieliśmy Warszawa nie jest najbardziej ekstremalnym przykładem wzrostów cen, a tym samym koniecznych wkładów własnych do kredytów hipotecznych. W Gdańsku rok do roku mieszkania podrożały o około 1300 zł/ mkw. (z 7200 zł do 8500 zł za metr). Przykładając to do zakupu - 50 metrów kwadratowych daje nam to wzrost ceny takiego mieszkania aż o 65 tysięcy złotych, tylko po roku! Jeśli przyjąć perspektywę dwuletnią, okaże się, że przykładowe, 50 – metrowe mieszkanie podrożało o 85 tysięcy! Jeszcze w III kw. 2017 za 1 mkw. w Gdańsku w NBP płaciło się 6800 zł.

Zakładając, że ktoś po roku stara się o kredyt, by móc go uzyskać na przyzwoitych warunkach, musi wyłożyć 20 proc. wartości nieruchomości z własnej kieszeni. W Gdańsku jeszcze w III kw. 2018 roku było to 72 tysiące złotych. W tym roku jest to już 85 tysięcy. Przez 12 miesięcy wkład własny potrzebny do zakupu nieruchomości zwiększył się aż o 13 tysięcy złotych.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Podobne wzrosty zanotowana w innych dużych miastach – Krakowie czy Wrocławiu. Wydaje się, że to właśnie kwestia wkładu własnego może w pierwszej kolejności wyhamować obecny popyt na rynku mieszkaniowym. Nie będzie to podwyżka stóp procentowych. Rada Polityki Pieniężnej wyraźnie, pomimo inflacji, nie chce sięgać po ten instrument. To oczywiście dobra wiadomość dla posiadaczy kredytów, bowiem raty nie pójdą w górę, oraz dla tych, którzy się o kredyt starają – bowiem niskie stopy przekładają się na poprawę zdolności kredytowej. Tyle że właśnie – ich możliwości mogą zostać zastopowane wymogami dotyczącymi wkładu własnego.

Wynajem coraz mniej opłacalny

Oczywiście nie będzie to jedyny czynnik, który ma znaczenie. Prawdopodobnie na rynek chłodniejszym okiem spojrzą także inwestorzy gotówkowi, zainteresowani zakupami pod wynajem. Wszystko dlatego, że w dobie galopujących cen, zyskowność takich inwestycji spada. Czynsze najmu rosną wolniej od cen nieruchomości.

Wg danych z ostatniego raportu Amron – Sarfin dla Związku Banków Polskich za III kw. 2019., w największych miastach czynsze najmu poszły w górę o 2 do 6 proc. Najwięcej w Gdańsku – 6 proc. , w Warszawie ponad 4, w Krakowie – 3,5 , a we Wrocławiu ponad 2. W tym samym okresie wzrost cen mieszkań na głównych rynkach wynosił blisko 10 albo ponad 10 procent. Największe wzrosty odnotowano w Łodzi, gdzie nieruchomości mieszkaniowe podrożały aż o ponad 16 proc. 9 - 10 procentowe wzrosty zanotowano w Gdańsku, Warszawie i Wrocławiu. Ponad 8 proc. poszły do góry mieszkania w Poznaniu i Krakowie.

Na granicy finansowej wytrzymałości?

Choć NBP podkreśla, że nadal przychodami z najmu można regulować raty kredytów, to jednak – zwłaszcza w przypadku nowych zobowiązań kredytowych, margines nadwyżki się coraz bardziej kurczy. Jeśli chodzi o inwestorów gotówkowych, to - tak jak już wspomnieliśmy – zyskowność najmu spada, a czas potrzebny na zwrot z inwestycji się wydłuża. To z kolei może zmniejszać apetyty i chęć do kupowania.

Choć autorzy raportu NBP podkreślają, że rynek jest jeszcze w fazie ekspansji, to zaznaczają również, że klienci przestają akceptować drożyznę . Część szuka alternatyw na rynku wtórnym, co skutkuje wzrostem cen mieszkań używanych. Z kolei na rynku pierwotnym: ceny ofertowe rosły szybciej niż ceny transakcyjne, co oznacza że sprzedający spodziewali się szybszego wzrostu cen. Wzrosła różnica średnich cen transakcyjnych i ofertowych, co może wskazywać na brak akceptacji zbyt wysokich cen ofertowych ze strony kupujących.

Czy to oznacza, że w przyszłym roku będziemy mieli do czynienia z korektą na rynku mieszkaniowym i ze spadkiem cen? To raczej zdecydowanie za daleko idące oczekiwanie, choć dość prawdopodobne wydaje się wyhamowanie obecnych wzrostów cenowych.

Ile mamy średnio wkładu własnego?

Mimo rosnących pensji i optymizmu konsumentów, od lat gros Polaków starających się o kredyt mieszkaniowy, przynosi do banków minimalny wymagany wkład własny. Jest to 10 – 20 proc. wartości nieruchomości. Zakładając, że mowa o 50 metrach kwadratowych, potencjalny kupujący w dużym mieście powinien dysponować gotówką rzędu przynajmniej 35 – 70 tys. zł.

Jeszcze 10 – 12 lat temu kwestia wkładu własnego kredytów nie miała istotnego znaczenia dla decyzji kredytowych. Banki „lekką ręką” przyznawały kredyty nawet na 110 proc. wartości nieruchomości. Można je było spłacać nawet przez 50 lat. Agresywna akcja kredytowa w dużym stopniu odpowiadała za powstanie pierwszej bańki cenowej na rynku nieruchomości. W latach 2006 – 2008 nieomal z miesiąca na miesiąc odnotowywano bezprecedensowe wzrosty cen mieszkań. Kupujący w tamtych czasach, „motywowani” przez pośredników, byli gotowi często kupować tzw. dziury w ziemi, a więc mieszkania, których budowy się nawet nie rozpoczęły, byleby tylko kupić, bo później miało być już wyłącznie drożej.

Bańka cenowa pękła z hukiem w 2009 roku, kiedy ogólnoświatowy kryzys gospodarczy przełożył się i na rynek nieruchomości w Polsce. Wtedy też doszło do gość głębokiej korekty cen. Na wielu lokalnych rynkach stawki, mimo obecnych mocnych wzrostów, ciągle jeszcze nie osiągnęły poziomów ze szczytu górki.

Po odwróceniu się trendu nadzór bankowy przyjrzał się ówczesnej akcji kredytowej i wprowadził szereg regulacji mających ją unormować. W 2013 roku weszła w życie tzw. Rekomendacja S Komisji Nadzoru Finansowego. Przyznawane wcześniej kredyty walutowe zostały znacznie ograniczone (dla osób zarabiających w danej walucie, z wysokimi zarobkami). Dziś odpowiadają zaledwie za ułamek całej akcji kredytowej. Z danych z raportu Amron Sarfin dla Związku Banków Polskich za II kw. 2019 wynika, że kredyty walutowe stanowiły nie więcej niż 1,42 % wartości wszystkich umów kredytowych podpisanych w analizowanym okresie.

Jeśli chodzi o wkład własny, na mocy wymienionej wcześniej rekomendacji powinien on wynosić przynajmniej 20 proc. wartości nieruchomości. W praktyce na rynku spotyka się też i oferty z niższym, 10 procentowym wkładem. Banki udzielają takich kredytów, ale zazwyczaj jest to obwarowane koniecznością wykupienia dodatkowego ubezpieczenia od niskiego wkładu, albo też wyższą marżą.

Wkład Kowalskiego

Od kilku lat trwa koniunktura na rynku nieruchomości. Bardzo wysoki popyt ma w dużej mierze przyczynę w zakupach inwestycyjnych. Rekordowo niskie stopy procentowe skłaniają inwestorów do poszukiwania metod inwestowania, alternatywnych wobec lokat i obligacji. To skłania ku nieruchomościom. Inną zachętą są wysokie stopy zwrotu z najmu.

Zakupy inwestycyjne w dużej mierze dokonywane są albo za gotówkę, albo z istotnym jej udziałem. Z danych NBP z I kw. 2019 wynika, że na rynku pierwotnym w 7 największych miastach Polski wartość zakupów za gotówkę wyniosła ponad 4,2 mld zł, natomiast udział gotówki (liczonej wraz z wkładem własnym) w całości transakcji na rynku pierwotnym w tym okresie wyniósł ponad 70 procent.

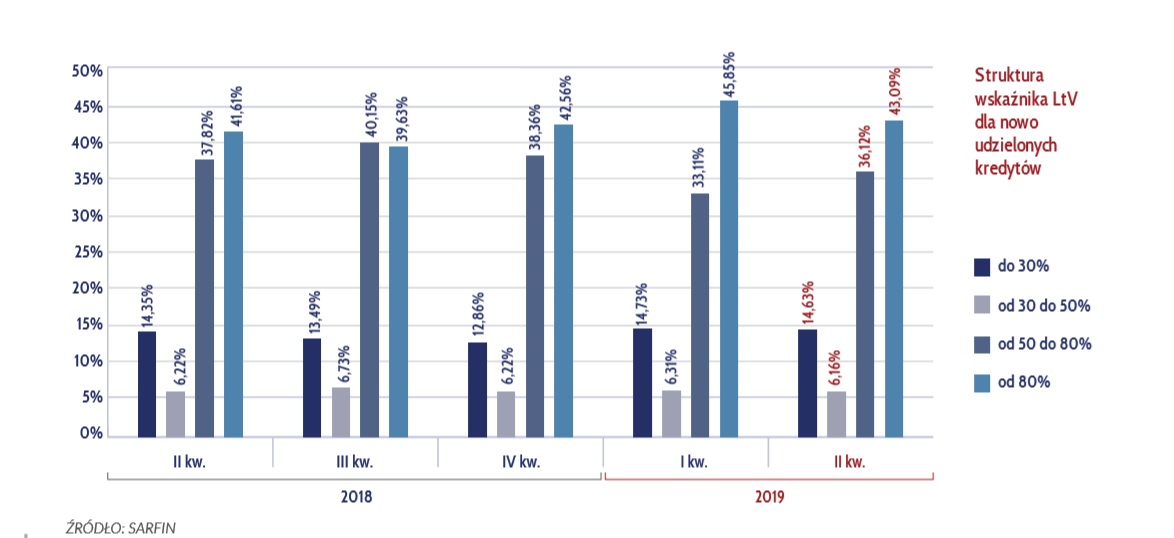

Zakupy gotówkowe bądź z dużym jej udziałem nie przekładają się jednak istotnie na całościowy obraz, jeśli chodzi o akcję kredytową. Ci, którzy z pomocą banku chcą kupić mieszkanie z najmniejszym możliwym wkładem, nadal stanowią największy odsetek kupujących na kredyt. Wg Amron Sarfin w II kw. 2019 ponad 43 proc. kredytów zostało przydzielonych przy wskaźniku LTV (loan to value) wynoszącym przynajmniej 80 proc., a więc z wkładem własnym wynoszącym maksymalnie 20 proc.

Autorzy raportu odnotowują, że udział takich kredytów jednak spadł względem wcześniejszego kwartału o 2,76 punktu procentowego. Z kolei kredyty z większą gotówką kupującego, w których wkład własny wynosił od 20 do 50 proc. wartości nieruchomości, miały w II kw. 2019 ponad 36 proc. udział w całej akcji kredytowej. Tu zanotowano wzrost o 3 pkt. proc.

Takie dane mogą wskazywać, że sytuacja się poprawia, a „statystyczny Kowalski” przynosi do banku więcej gotówki. Dzięki temu dostaje tańszy i bezpieczniejszy kredyt. Jeśli liczba takich kredytobiorców rośnie, to i cała akcja kredytowa jest bezpieczniejsza, podobnie jak kondycja banków.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Takie wnioski można wyciągnąć patrząc na strukturę wskaźnika LTV w dłuższej perspektywie. Dla przykładu – 5 lat temu, w II kw. 2014 roku udział kredytów z najniższym możliwym wkładem (LTV < 80 proc. wartości nieruchomości) stanowił ponad 47 proc. całej akcji kredytowej. 7 lat temu, w II kw. 2012 blisko 50 proc. kredytów miało najniższy możliwy wkład.

Na tej podstawie można wyciągnąć wniosek, że powoli, ale jednak „idzie ku dobremu”, a klienci przynoszą do banków więcej własnej gotówki.

Dobrze już było?

Niestety, dane w krótszej perspektywie pokazują, że w o ile na przestrzeni lat jest lepiej, to w ostatnim okresie sytuacja się właśnie pogorszyła. Udział kredytów z wkładem na poziomie 10 – 20 proc. w 2018 roku spadł już do poziomu poniżej 40 proc. Tak było w III kw. 2018, co pokazuje poniższy wykres. Niestety później znów zaczął rosnąć.

Wzrost udziału kredytów z najmniejszym wkładem własnym zbiega się ze spadkiem tych z nieco większym wkładem (wynoszącym 20 – 50 proc. wartości nieruchomości). Wydaje się więc, że główną przyczyną takiego stanu rzeczy jest wyraźny w ostatnim okresie wzrost cen nieruchomości. Przyspieszył on właśnie pod koniec ubiegłego i w tym roku.

Wg Amron Sarfin na niektórych rynkach rok do roku wzrosty przekraczały 10 proc. Tak jest w Gdańsku, gdzie obecnie metr kwadratowy mieszkania kosztuje średnio 7000 zł. Jest to wzrost rok do roku o ponad 11 proc. O blisko 12 proc. wzrosły ceny w Łodzi (obecnie średnio 4553), o ponad 10 proc. we Wrocławiu (6546 ), o 7 proc. w Krakowie (7028). W Warszawie wg Amron Sarfin mieszkania podrożały o ponad 6 proc. Obecnie w stolicy płaci się przeciętnie 8447 zł za metr kwadratowy. Podobne dane dostarcza również NBP.

Prawdopodobnie to właśnie drożejące nieruchomości wyhamowały wzrost wkładu własnego kredytów. Ostatnie informacje w tym zakresie są co prawda nieco lepsze niż te z I kw. 2019, więc miejmy nadzieję, że w dłuższej perspektywie zostanie on utrzymany. Wg wielu ekspertów wzrosty cen mieszkań już osiągnęły swoje maksyma.

Duży wkład własny kredytów jest w interesie każdego uczestnika transakcji na rynku nieruchomości – i kupującego, bowiem oznacza niższy i korzystniejszy kredyt, i sprzedającego – bowiem zmniejsza się ryzyko, że kupujący nie dostanie finansowania z banku i wreszcie samego banku – bo kredyt z wysokim wkładem własnym kupującego jest bezpieczniejszy.

Marcin Moneta - dziennikarz z Wrocławia. Od wielu lat obserwuje i opisuje rynek nieruchomości. Główne zainteresowania to rynek najmu mieszkań oraz nieruchomości komercyjne.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

:format(jpg)/articles/gallery/image/10569/wyliczenia-kalkulator-nad-umowa-kredytowa-obok-m_KfTswcU.com_d91abb.jpg)

:format(jpg)/articles/gallery/image/5038/ulga-mieszkaniowa_2026-01_cover_594a30.png)

:format(jpg)/articles/gallery/image/792/nadplata-kredytu-hipotecznego_a69874.png)

:format(jpg)/articles/gallery/image/12071/kredyt-konsolidacyjny_obniza_miesieczne_zobowiazanie_f43adb.png)