Jak wynegocjować najlepszy kredyt hipoteczny?

Średnia ocen 4/5 na podstawie 19 głosów

:format(jpg)/articles/gallery/image/9315/jak-negocjowac-kredyt-hipoteczny_f19b5c.png)

Warunki kredytu hipotecznego nie są niezmienne. Wręcz przeciwnie – banki często zostawiają pole do negocjacji, z którego zdecydowanie warto skorzystać. Jak zdobyć korzystniejsze oprocentowanie, niższą prowizję lub lepsze warunki ubezpieczenia? Czy można negocjować lepsze zasady finansowania już spłacanego kredytu? Nie daj się zaskoczyć. Dowiedz się, jak uzyskać najlepszy kredyt hipoteczny – na własnych warunkach.

Z tego artykułu dowiesz się:

-

które zapisy w umowie kredytowej można negocjować,

-

jak przygotować się do rozmów z bankiem,

-

kiedy masz największe szanse na uzyskanie korzystnych warunków,

-

jak negocjować kredyt hipoteczny, aby uzyskać najkorzystniejsze warunki.

Negocjowanie umowy kredytowej – kiedy jest możliwe?

Umowę kredytu hipotecznego można negocjować na każdym etapie – zarówno po otrzymaniu wstępnej oferty od banku, jak i już po zawarciu umowy. Warto podjąć negocjacje, by uzyskać korzystniejsze warunki finansowania. Co istotne, negocjowanie umowy kredytowej nie jest zarezerwowane jedynie dla osób starających się o przyznanie kredytu hipotecznego - droga do negocjacji jest otwarta również dla posiadaczy już zaciągniętego zobowiązania.

Najkorzystniejszy kredyt hipoteczny – kiedy można go wynegocjować?

Banki są bardziej skłonne zaakceptować korzystniejsze warunki finansowania, jeśli kredytobiorcę wyróżnia wysoka zdolność kredytowa. W takim przypadku dana instytucja ponosi niższe ryzyko braku terminowej spłaty zobowiązania. Szanse powodzenia znacząco zwiększa pozytywna historia kredytowa w BIK, KRD czy innych rejestrach.

Większe pole do negocjacji ma kredytobiorca, który terminowo spłaca zobowiązanie i już od długiego czasu jest klientem danego banku. Drogę do rozmów otwiera również korzystanie z dodatkowych produktów banku, ponieważ instytucja, w której wzięto kredyt, łatwo oceni sytuację na podstawie odnotowanej historii.

Najtańsze kredyty hipoteczne mogą także wynegocjować klienci, którzy:

• wniosą wysoki wkład własny,

• zapewnią dodatkowe zabezpieczenie umowy – np. w formie poręczenia, weksla in blanco czy umowy przewłaszczenia,

• wnioskują o większe środki od banku,

• wykażą poprawę swojej sytuacji finansowej,

• mają stabilne zatrudnienie – zwłaszcza w ramach umowy o prace,

• spłacają kredyt razem ze współmałżonkiem.

Najlepszy moment, aby rozpocząć negocjacje z bankiem, to sytuacja, gdy w ostatnim czasie spadły stopy procentowe. Istnieją wtedy obiektywne rynkowe przesłanki, aby obniżyć koszty kredytowania.

Kredyt hipoteczny ze stałym oprocentowaniem Jak działa?

Jak negocjować z bankiem kredyt hipoteczny?

Chcesz negocjować kredyt hipoteczny? Gdzie najlepiej podjąć rozmowy z bankiem w celu uzyskania lepszych warunków spłaty kredytu? Najpierw warto skonsultować się z doradcą kredytowym (telefonicznie lub mailowo), a następnie umówić się na spotkanie bezpośrednio w oddziale danego banku. Na miejscu będziesz mógł przedstawić swoją obecną sytuację finansową i propozycje zmian w umowie kredytu hipotecznego.

Dlaczego warto negocjować warunki kredytu hipotecznego?

Warto negocjować warunki kredytowe, zwłaszcza jeśli zaczynasz mieć problemy z terminową spłatą zobowiązania. Negocjowanie kredytu hipotecznego z bankiem może zapewnić m.in. następujące korzyści:

• niższa miesięczna rata kredytu,

• mniejsze całkowite koszty finansowania,

• poprawa płynności finansowej,

• możliwość szybszej spłaty kredytu,

• szansa obniżenia rzeczywistej rocznej stopy procentowej (RRSO),

• możliwość uzyskania bardziej stabilnych warunków finansowania.

Czy możesz negocjować z bankiem mieszkaniowy kredyt gotówkowy?

Nawet najtańsze kredyty hipoteczne można łatwiej negocjować z bankiem niż konsumpcyjne kredyty gotówkowe. Bank może jednak być bardziej skłonny zaakceptować korzystniejsze warunki w przypadku zaciągnięcia takiego zobowiązania na dużą kwotę.

Zanim wybierzesz ofertę i złożysz wniosek o kredyt hipoteczny, zacznij od skorzystania z kalkulatora kredytu hipotecznego. Kalkulatory na podstawie kilku podstawowych parametrów, jak miesięczny dochód, źródło jego uzyskania, zobowiązania, liczba osób w gospodarstwie domowy czy zgromadzone oszczędności wskażą najtańsze kredyty hipoteczne na rynku.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Sprawdzając rankingi kredytów hipotecznych, wstępnie porównasz i wyselekcjonujesz najkorzystniejsze propozycje oraz ocenisz szanse na otrzymanie kredytu.

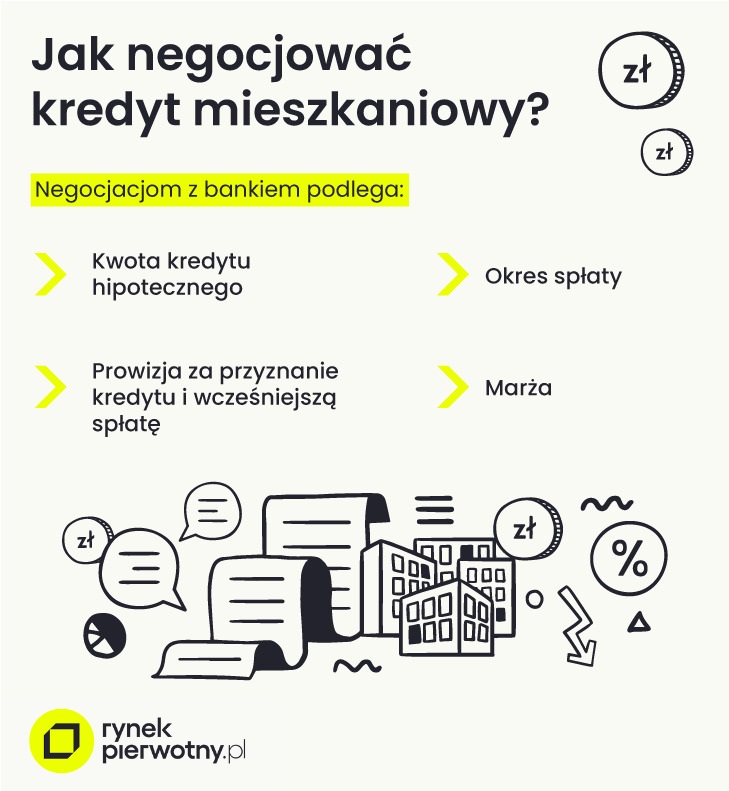

Jakie warunki umowy kredytowej można negocjować z bankiem?

Możesz podjąć negocjacje dotyczące różnych elementów umowy kredytu hipotecznego. Jeśli bank przyjmie Twoje propozycje, będzie wtedy finansować zakup nieruchomości na korzystniejszych warunkach.

| Element negocjacji | Opis |

|---|---|

| Wysokość marży | Niższa marża pozwala obniżyć wysokość oprocentowania |

| Rodzaj oprocentowania | Stałe lub zmienne |

| Sposób spłaty rat | Raty równe lub malejące |

| Wysokość wkładu własnego | Im wyższy wkład własny, tym lepsza pozycja negocjacyjna kredytobiorcy |

| Warunki ubezpieczenia | Dodatkowej polisy na życie czy od nieruchomości |

| Dodatkowe opłaty i prowizje | Za udzielenie kredytu, aneks do umowy czy wycenę nieruchomości |

| Okres kredytowania | Może wpłynąć na wysokość raty lub całkowite koszty finansowania |

| Dodatkowe produkty do kredytu | Konto osobiste, ubezpieczenie, karta kredytowa, produkt inwestycyjny itp. |

| Harmonogram spłaty | Można wnioskować o okresowe zawieszenie spłaty rat |

| Rodzaj kredytu | Warto przekształcić kredyt gotówkowy na hipoteczny |

Negocjacja raty kredytu

Zobowiązanie finansowe można spłacać w ratach równych lub malejących. W pierwszym przypadku przez cały okres kredytobiorca płaci tę samą kwotę kredytu. Na początku spłaca przede wszystkim odsetki, czyli inaczej niż ma to miejsce przy ratach malejących. Całkowita kwota do zapłaty w ramach kredytu to suma całkowitej kwoty kredytu i kosztów finansowania.

Warto rozważyć zmianę rat kredytu hipotecznego z równych na malejące, jeśli chcesz obniżyć całkowity koszt kredytu i szybciej go spłacić. Raty stałe sprawdzają się natomiast zwłaszcza w przypadku, gdy Twoja obecna sytuacja finansowa nie pozwala na terminową spłatę rat malejących, które są wysokie w początkowym okresie kredytowania.

Niższa wysokość marży

Z bankiem negocjować możesz też obniżenie marży kredytu (zysku banku), co pozwoli obniżyć rzeczywistą roczną stopę procentową (RRSO) oraz całkowite koszty finansowania. Najlepsze kredyty hipoteczne dzięki niskiej marży mogą uzyskać zwłaszcza osoby, które mają wysoką zdolność kredytową lub zapewnią wysoki wkład własny.

Marża jest o tyle istotna, że każda jej dziesiętna i setna procenta wpływa na wielkość raty spłaty kredytu hipotecznego, która jest przecież istotnym obciążeniem domowego budżetu przez wiele lat. Drobna różnica w wysokości marży może oznaczać nawet kilkaset złotych więcej do zapłaty w miesiącu.

Weź pod uwagę czynniki wpływające na wysokość marży i sprawdź, które z nich pomogą Ci w rozmowach z bankiem.

Na wysokość marży wpływa m.in.:

• kwota kredytu,

• wysokość wkładu własnego,

• zdolność kredytowa,

• skorzystanie z innych produktów banku,

• wskaźnik LTV – wyraża stosunek ekspozycji kredytowej do wartości nieruchomości,

• wysokość prowizji.

Rodzaj oprocentowania

Na wysokość odsetek wpływa m.in. stopa procentowa. Jeśli oprocentowanie kredytu hipotecznego jest zmienne, to na ratę składa się marża i WIBOR. Marża jest stała, ale już WIBOR zmienny i zależy od wielkości referencyjnych stóp procentowych.

Chcesz uzyskać tańszy kredyt hipoteczny? Jak wybrać oprocentowanie, aby obniżyć wysokość miesięcznej raty? Warto negocjować zmianę oprocentowania zmiennego na stałe, jeśli obawiasz się w niedalekiej przyszłości podniesienia stóp procentowych przez Radę Polityki Pieniężnej NBP. Stałe oprocentowanie zapewni Ci stabilną wysokość części odsetkowej raty. Gdy natomiast stopy procentowe są obecnie wysokie, lecz wiele wskazuje na to, że mogą niebawem spaść, rozważ wtedy zmianę oprocentowania na zmienne.

Wakacje kredytowe - aktualne informacje dla kredytobiorców SPRAWDŹ

Czas spłaty – skrócenie lub wydłużenie okresu kredytowania

Na obniżenie raty wpływa czas spłaty kredytu. Im bardziej go wydłużysz, tym rata będzie mniejsza. Dłuższy okres kredytowania zwiększa zdolność kredytową i kwotę, jaką bank skłonny jest przyznać. Może to być nawet jedyny sposób na uzyskanie kredytu, który Cię interesuje.

Musisz jednak pamiętać, że im dłużej będziesz spłacać zobowiązanie, tym całkowity koszt kredytu hipotecznego będzie większy. Zmniejszenie raty kredytu o kilkadziesiąt złotych poprzez wydłużenie okresu spłaty może kosztować w ostatecznym rozrachunku kilka lub kilkadziesiąt tysięcy złotych.

Żeby wybrać najlepszy kredyt, warto podjąć trud negocjowania jego warunków w kilku bankach, ponieważ oferty kredytów hipotecznych mogą się od siebie bardzo różnić. W związku z tym sprawdź wysokość opłaty za wcześniejszą spłatę kredytu. Jeśli planujesz oddać pieniądze w ciągu kilku lat po zaciąganiu kredytu, to obniżenie lub zwolnienie z prowizji za wcześniejszą spłatę zobowiązania może Ci się bardzo opłacić.

Zgodnie z ustawą o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami z 2017 r., strony mogą zastrzec w umowie o kredyt hipoteczny rekompensatę w przypadku spłaty całości lub części kredytu hipotecznego przed terminem.

W przypadku kredytu hipotecznego oprocentowanego zmienną stopą bank może pobrać rekompensatę za spłatę całości lub części kredytu hipotecznego przed terminem – ale tylko jeśli nastąpi to w ciągu 36 miesięcy od zawarcia umowy o kredyt. Co więcej, rekompensata nie może być większa niż:

• 3% spłacanej kwoty kredytu hipotecznego,

• wysokość odsetek naliczonych od spłacanej przed terminem kwoty w okresie roku od dnia faktycznej spłaty.

Wkład własny

Przed zawarciem umowy kredytowej możesz negocjować z bankiem wysokość udziału własnego. Wynosi on co najmniej 20% wartości nieruchomości, lecz może być niższy, jeśli wykupisz ubezpieczenie niskiego wkładu własnego. Wyjątek stanowiło finansowanie w ramach rządowego programu Kredyt 2 proc., gdzie można było uzyskać zwolnienie z wkładu własnego dzięki gwarancji BGK.

Warunki ubezpieczenia

Kredyt hipoteczny może być powiązany np. z ubezpieczeniem nieruchomości czy polisą na wypadek śmierci. Warto negocjować zmianę warunków, jeśli są niekorzystne. Całkowita rezygnacja z dobrowolnego ubezpieczenia może obniżyć wysokość raty. Warto jednak pamiętać, że bank może podnieść naliczaną marżę, co zwiększy koszty finansowania.

Wybranie dodatkowych produktów z oferty banku

Jak wybrać kredyt hipoteczny, aby zmniejszyć wysokość prowizji oraz całkowite koszty finansowania? Dobrym rozwiązaniem może być skorzystanie z pakietu dodatkowych usług danego banku, np. konta osobistego, karty kredytowej, ubezpieczenia na życie czy produktu inwestycyjnego. Bank może wymagać, aby na konto wpływała co miesiąc określona kwota z tytułu wynagrodzenia, a opłacanie produktu inwestycyjnego jest wieloletnim obciążeniem.

Cross-selling i up-selling w ofercie kredytowej CZYTAJ

Połączenie kredytu na mieszkanie z dodatkowymi produktami banku może dać jednak możliwość uzyskania lepszych warunków kredytowania niż w przypadku oferty podstawowej. Pojawia się wtedy szansa, że bank zrezygnuje z prowizji za udzielenie kredytu i zgodzi się na niższą marżę. Do cross-sellingu trzeba jednak podejść uważnie. Wszystkim warunkom dotyczącym produktów dodatkowych należy przyjrzeć się bardzo dokładnie, bo niedopatrzenie może sporo kosztować.

Zmiana opłat i prowizji

Wysokość prowizji, którą bank pobiera za udzielenie kredytu, zapisana jest w umowie lub tabeli opłat i prowizji. Można jednak starać się o zniesienie tego warunku albo jego zmianę. Warto także negocjować wysokość opłaty za wycenę nieruchomości czy aneks do umowy.

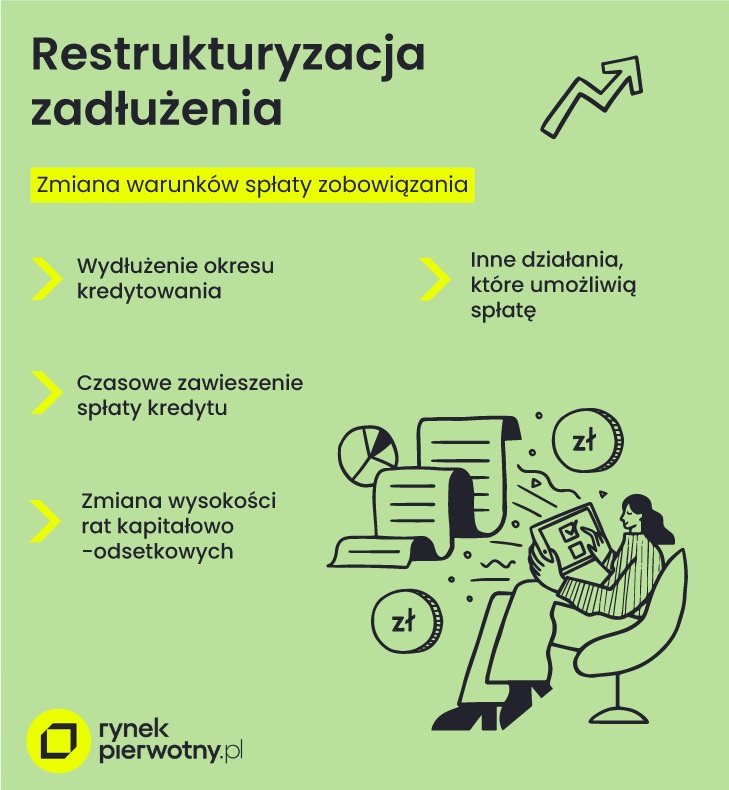

Harmonogram spłaty zobowiązania

Jeśli nie jesteś w stanie terminowo spłacać rat, wtedy najlepszym rozwiązaniem jest czasowe zawieszenie spłaty. Niektóre banki oferują umowne wakacje kredytowe – pozwalają one zawiesić na pewien czas spłatę całości lub części raty (kapitałowej albo odsetkowej). Często taki wariant wiąże się jednak z wysokimi prowizjami.

Zmiana rodzaju kredytu

Przedmiotem negocjacji z bankiem może być także zmiana typu zobowiązania. Aby obniżyć koszty finansowania, warto rozważyć zwłaszcza przekształcenie kredytu gotówkowego na hipoteczny. Pozwoli to uzyskać lepsze warunki oprocentowania, niższą ratę czy bardziej elastyczny harmonogram spłaty.

Negocjacja kredytu hipotecznego – najczęstsze błędy

Podczas negocjacji możesz popełnić różne błędy, które utrudnią zmianę warunków umowy. Upewnij się, że żaden z nich nie jest Twoim przypadkiem:

1. Wybór dodatkowych produktów, których nie potrzebujesz – każdy z nich generuje dodatkowe opłaty.

2. Niezauważenie kosztów zmiany warunków umowy – często pomijasz koszty aneksu, opłat notarialnych czy dodatkowego ubezpieczenia.

3. Zbyt późne podjęcie negocjacji – im bliżej końca umowy, tym bank ma mniejszą motywację do obniżek i Twoje korzyści maleją.

4. Inicjowanie negocjacji w złym momencie – np. tuż po utracie pracy czy zaciągnięciu kolejnej pożyczki, kiedy Twoja zdolność kredytowa spada.

5. Brak analizy rynkowej – ignorowanie ofert konkurencyjnych banków i zmian w stopach procentowych to prosta droga do przepłacania.

6. Pominięcie analizy warunków umowy kredytowej – niedokładne sprawdzenie okresu spłaty, wysokości rat, prowizji i innych kosztów.

7. Nieuzasadnione wnioskowanie o wakacje kredytowe – składanie wniosku, gdy Twoja sytuacja finansowa jest stabilna, osłabia Twoją pozycję.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

8. Zbyt szybkie akceptowanie pierwszej oferty – nie pytasz o alternatywy ani nie dajesz sobie czasu na przemyślenie warunków.

9. Nierealistyczne oczekiwania – liczenie na wyjątkowo atrakcyjne warunki, mimo że Twoja zdolność kredytowa na to nie pozwala.

Negocjacje z bankiem – jak skutecznie negocjować kredyt hipoteczny?

Jak negocjować kredyt z bankiem, żeby zwiększyć szanse na uzyskanie korzystniejszych warunków finansowania?

Analiza własnej sytuacji finansowej

Przede wszystkim przed podjęciem rozmowy warto dobrze przeanalizować swoją aktualną sytuację finansową. Sprawdź wysokość swoich dochodów i innych zobowiązań kredytowych. Warto także zamówić raport w BIK, aby zweryfikować swoją aktualną zdolność kredytową. Wiedza na temat własnych finansów może Ci dać argumenty do wykorzystania podczas negocjacji z bankiem.

Określenie celów negocjacji z bankiem

Jak wybrać dobry kredyt hipoteczny? Powinieneś najpierw szczegółowo sprecyzować swoje cele. Zastanów się, jakie konkretnie elementy w umowie kredytowej chcesz negocjować – np. niższą marżę, rodzaj oprocentowania, opłaty dodatkowe czy harmonogram spłaty. W trakcie rozmowy przedstaw wszystkie argumenty, które mogą przemawiać za przyznaniem kredytu na korzystnych warunkach. Nie zapomnij także ustalić, czy ewentualne zmiany będą wiązać się z dodatkowymi opłatami lub prowizjami.

Analiza ofert różnych banków

Jak negocjować kredyt hipoteczny, aby osiągnąć zakładane cele? Warto poznać warunki finansowania w różnych bankach, co dostarczy Ci silnych argumentów w negocjacjach. W trakcie rozmowy przedstawiaj konkretne dane, dotyczące m.in. wysokości oprocentowania, prowizji, ubezpieczeń czy warunków wcześniejszej spłaty.

Zanim wybierzesz ofertę i złożysz wniosek, zacznij od skorzystania z kalkulatora kredytu hipotecznego. Wskaże on najtańsze kredyty hipoteczne na rynku – na podstawie kilku podstawowych parametrów, jak miesięczny dochód, źródło jego uzyskania, zobowiązania, liczba osób w gospodarstwie domowy czy zgromadzone oszczędności.

Kalkulator kredytu hipotecznego

Warto sprawdzić też dostępne w internecie rankingi kredytów hipotecznych. W ten sposób wstępnie porównasz i wyselekcjonujesz najkorzystniejsze propozycje oraz ocenisz szanse na otrzymanie finansowania. Dzięki takim rankingom dowiesz się, gdzie najlepszy kredyt hipoteczny można obecnie uzyskać na rynku.

Negocjowanie kredytu hipotecznego znacznie ułatwia zebranie kompletnej dokumentacji. Poniższa tabela przedstawia najważniejsze informacje i dokumenty, które pomagają w negocjacjach z bankiem.

Negocjacje kredytu po latach – czy są możliwe?

Możesz negocjować warunki w trakcie obowiązywania umowy. Zaciągając kredyt, chociażby 7 lat temu, nikt nie myślał, że w 2022 r nadejdzie wysoka inflacja i podwyżki stóp procentowych. Jeśli pensja nie wzrosła lub wzrosła, ale wraz z nią koszty życia, to może pojawić się problem ze spłatą miesięcznej raty. Inną kwestią jest poprawa kondycji finansowej i chęć szybszego spłacenia zobowiązań wobec banku. W obu przypadkach warto spróbować ustalić nowe warunki kredytu - sprawdź nasze porady, jak zmniejszyć raty kredytu.

Sposoby na obniżenie raty kredytu Zobacz

Drogę do rozmów otwiera korzystanie z dodatkowych produktów banku, ponieważ instytucja, w której wzięto kredyt, łatwo oceni sytuację na podstawie odnotowanej historii.

Jak wynegocjować najlepszy kredyt hipoteczny: podsumowanie

Wybór kredytu hipotecznego to decyzja na lata – dlatego warto podejść do niej z rozwagą i odpowiednim przygotowaniem. Kluczem do uzyskania najkorzystniejszych warunków jest nie tylko porównanie ofert różnych banków, ale także świadome negocjowanie poszczególnych elementów umowy. Marża, prowizja, opłata za wcześniejszą spłatę czy koszty ubezpieczenia – wszystko to może wpływać na łączny koszt kredytu, dlatego warto uwzględniać je w negocjacjach.

Pamiętaj: to Ty podejmujesz zobowiązanie, więc masz prawo walczyć o jak najlepsze warunki. Nawet jeśli już spłacasz kredyt, możesz renegocjować umowę w obliczu zmieniającej się sytuacji finansowej lub nowych ofert na rynku.

Dobrze przygotowana rozmowa z bankiem może zaowocować realnymi oszczędnościami – nie bój się pytać, analizować i negocjować.

Ile trzeba zarabiać, żeby otrzymać kredyt hipoteczny? Sprawdź

Często zadawane pytania - negocjacja kredytu hipotecznego

Czy można negocjować kredyt hipoteczny po podpisaniu umowy?

Tak. Nawet jeśli już spłacasz kredyt, możesz negocjować jego warunki. Banki dopuszczają możliwość renegocjacji np. w obliczu zmian rynkowych, pogorszenia sytuacji finansowej lub po poprawie zdolności kredytowej.

Na czym polega refinansowanie kredytu hipotecznego?

Refinansowanie to przeniesienie kredytu do innego banku z nową, korzystniejszą ofertą. Może być dobrym rozwiązaniem, gdy Twój obecny bank nie chce zmienić warunków kredytu.

Co można negocjować w umowie kredytu hipotecznego?

Najczęściej negocjowane elementy to:

- marża banku i oprocentowanie,

- prowizje i opłaty dodatkowe,

- rodzaj rat (równe lub malejące),

- okres kredytowania,

- warunki ubezpieczenia,

- wysokość wkładu własnego,

- produkty dodatkowe (np. konto, karta kredytowa),

- harmonogram spłaty (np. wakacje kredytowe).

Jakie błędy popełnia się najczęściej przy negocjacjach z bankiem?

Najczęstsze błędy to:

- nieprzygotowanie do rozmów (brak analizy sytuacji),

- zbyt szybkie przyjęcie pierwszej oferty,

- nieuwzględnienie alternatyw z innych banków,

- zbyt wysokie oczekiwania bez pokrycia w zdolności kredytowej,

- niedoszacowanie kosztów dodatkowych (np. za aneksy, notariusza).

Kiedy jest najlepszy moment na negocjowanie kredytu?

Największe szanse na sukces masz, gdy:

- stopy procentowe na rynku spadają,

- poprawiła się Twoja sytuacja finansowa,

- masz wysoką zdolność kredytową i/lub duży wkład własny,

- jesteś długoletnim klientem banku.

Czy można zmienić rodzaj oprocentowania kredytu?

Tak. Można negocjować zmianę oprocentowania zmiennego na stałe i odwrotnie – w zależności od trendów na rynku i preferencji kredytobiorcy.

Czy warto łączyć kredyt z dodatkowymi produktami banku?

Tak, ale z rozwagą. Konto osobiste, karta kredytowa czy polisa mogą obniżyć marżę lub prowizję, ale wiążą się też z dodatkowymi kosztami. Zawsze sprawdź warunki dodatkowych produktów przed podpisaniem umowy.

Czy warto zmienić raty równe na malejące?

Raty malejące pozwalają szybciej spłacić kapitał i obniżyć koszt całkowity kredytu, ale są wyższe na początku. Raty równe są bezpieczniejsze przy niestabilnej sytuacji finansowej.

Czy można zmienić czas spłaty kredytu?

Tak, możliwe jest zarówno wydłużenie, jak i skrócenie okresu kredytowania. Wydłużenie zmniejsza ratę, ale zwiększa całkowity koszt. Skrócenie podwyższa ratę, ale pozwala zaoszczędzić na odsetkach.

Ile trzeba zarabiać, żeby dostać kredyt hipoteczny?

To zależy od kwoty kredytu, liczby osób na utrzymaniu i wkładu własnego. Najłatwiej oszacować to korzystając z kalkulatora kredytu hipotecznego online.

Analityk rynku, socjolog, były pracownik agencji badawczej, copywriter z przeszło 10-letnim doświadczeniem. Specjalizuje się w tworzeniu eksperckich treści o tematyce biznesu, finansów, rynku nieruchomości, nowych technologii i marketingu. Pisanie artykułów poprzedza głębokim researchem. Skomplikowane zagadnienia przedstawia w prosty sposób, zrozumiały dla każdego czytelnika.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12629/03-04_bk2-rodzinny-kredyt-mieszkaniowy-a-sprzeda%C5%BC-mieszkani_YzFVEZx.png)

:format(jpg)/articles/gallery/image/1406/03-01_ubezpieczenie-pomostowe_1_cover_cc010d.png)

:format(jpg)/articles/gallery/image/9447/koszt-komorki-lokatorskiej-i-miejsca-postojowego_06c4f0.jpg)

:format(jpg)/articles/gallery/image/2731/03-03_wakacje-kredytowe_1_cover_83e8f6.png)