Przekazanie mieszkania w drodze darowizny

Średnia ocen 4/5 na podstawie 34 głosów

:format(jpg)/articles/gallery/image/483/darowizna-mieszkania-cover-2_22f37c.jpg)

Dostałeś mieszkanie w darowiźnie i chcesz skorzystać z ulgi? A może zastanawiasz się, kiedy możesz sprzedać darowaną nieruchomość, aby uniknąć podatku? Na te i inne pytania dotyczące opodatkowania darowizn, znajdziesz odpowiedzi w tym artykule.

Z tego artykułu dowiesz się m.in.:

- jak przekazać mieszkanie w drodze darowizny

- czy darowizna mieszkania podlega opodatkowaniu

- czy można przekazać mieszkanie dziecku

Darowizna mieszkania

Przekazanie mieszkania w drodze darowizny oznacza konieczność zachowania odpowiedniej formy takiej czynności. Warto także znać zasady opodatkowania w razie podpisania umowy darowizny mieszkania na rzecz członków rodziny lub innych osób. Darowizna to nieodpłatne przekazanie na rzecz określonej osoby jakiegoś świadczenia kosztem swojego majątku, czego skutkiem jest zwiększenie majątku osoby obdarowanej. Darowizna mieszkania musi nastąpić w formie aktu notarialnego. W razie niezachowania tej formy umowa darowizny jest nieważna.

Darczyńca ma prawo odwołania darowizny jeszcze niewykonanej, jeżeli po zawarciu umowy popadł w niedostatek. Ponadto darczyńca może odwołać darowiznę, jeżeli obdarowany dopuścił się wobec niego rażącej niewdzięczności. W takiej sytuacji do zwrotu darowizny stosuje się przepisy o bezpodstawnym wzbogaceniu z Kodeksu cywilnego. Odwołanie darowizny następuje w formie oświadczenia skierowanego do obdarowanego. Nie powoduje ono automatycznego powrotu własności nieruchomości do darczyńcy. Jeżeli obdarowany nie zgodzi się dobrowolnie przenieść jej własności na darczyńcę, temu ostatniemu pozostaje droga sądowa.

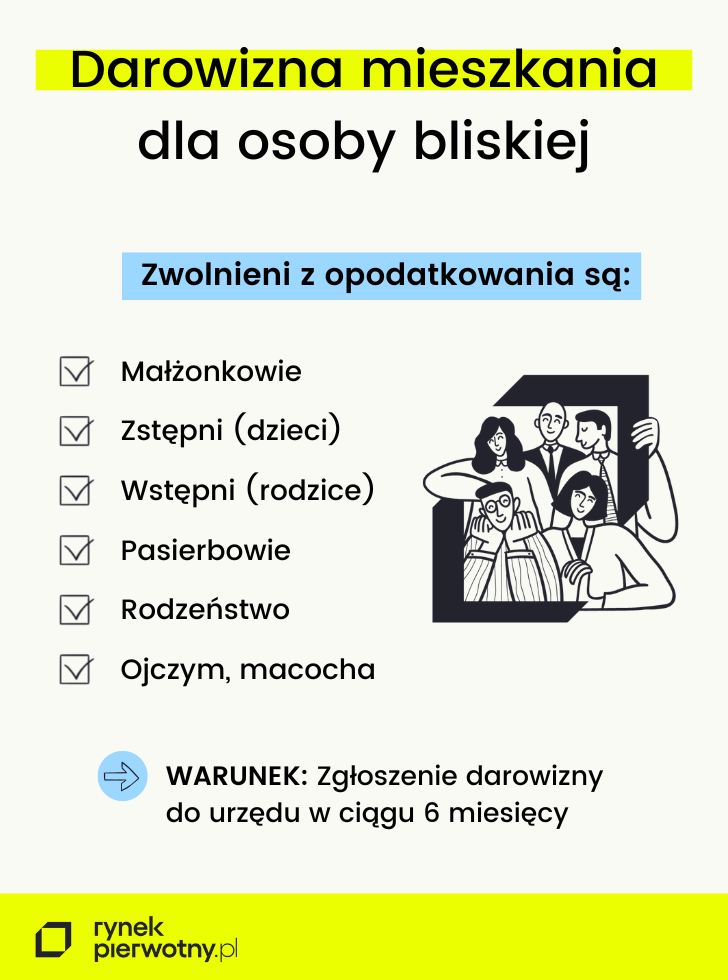

Darowizna mieszkania dla najbliższej rodziny

Co do zasady nabycie rzeczy i praw majątkowych w drodze darowizny podlega opodatkowaniu podatkiem od spadków i darowizn. Jeżeli natomiast otrzymamy darowiznę od osoby bliskiej, podlega ona zwolnieniu od opodatkowania podatkiem od spadków i darowizn, jednak pod pewnymi warunkami. Zwolnieniu od podatku od spadków i darowizn podlega nabycie własności rzeczy lub praw majątkowych przez małżonka, zstępnych (dzieci), wstępnych (rodziców), pasierba, rodzeństwo, ojczyma i macochę. Powyższe zwolnienie przysługuje pod warunkiem złożenia właściwemu naczelnikowi urzędu skarbowego w terminie 6 miesięcy od dnia powstania obowiązku podatkowego, a w przypadku nabycia w drodze dziedziczenia w terminie 6 miesięcy od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku.

W przypadku darowizny przed notariuszem, zgłoszenia do urzędu skarbowego dokonuje notariusz, przed którym darczyńca i obdarowany podpisują akt notarialny. Warto podkreślić, że powyższy termin nie podlega przywróceniu, co oznacza, że jego niedotrzymanie będzie się wiązało z obowiązkiem zapłacenia podatku od spadków i darowizn.

Jeżeli nabywca dowiedział się o nabyciu własności rzeczy lub praw majątkowych po upływie terminu 6 miesięcy od dnia powstania obowiązku podatkowego, a w przypadku nabycia w drodze dziedziczenia po upływie 6 miesięcy od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku zwolnienie od podatku przysługuje gdy nabywca:

- zgłosi te rzeczy lub prawa majątkowe naczelnikowi urzędu skarbowego nie później niż w terminie 6 miesięcy od dnia, w którym dowiedział się o ich nabyciu oraz

- uprawdopodobni fakt późniejszego powzięcia wiadomości o ich nabyciu.

Jeżeli chcemy przekazać mieszkanie dziecku, które ma własną rodzinę, to lepiej przekazać je tylko dziecku, co pozwoli uniknąć podatku. Jeżeli przekażemy darowiznę mieszkania np. synowi i jego żonie, to wówczas synowa będzie musiała zapłacić podatek, bo nie należy do kręgu najbliższej rodziny według przepisów podatkowych.

Na marginesie warto również wyjaśnić, że darowizna uczyniona na rzecz jednego z małżonków nie wchodzi do ich majątku wspólnego, chyba że w treści darowizny zaznaczono inaczej. Nawet zatem, jeżeli w małżeństwie obowiązuje ustrój wspólności majątkowej małżeńskiej, to i tak darowane mieszkanie stanie się własnością tylko małżonka obdarowanego. Rzecz jasna, może on następnie darować jego całość, bądź udział w prawie własności drugiemu małżonkowi. Ten zaś korzystać będzie z omawianego zwolnienia – będzie to bowiem darowizna pomiędzy małżonkami.

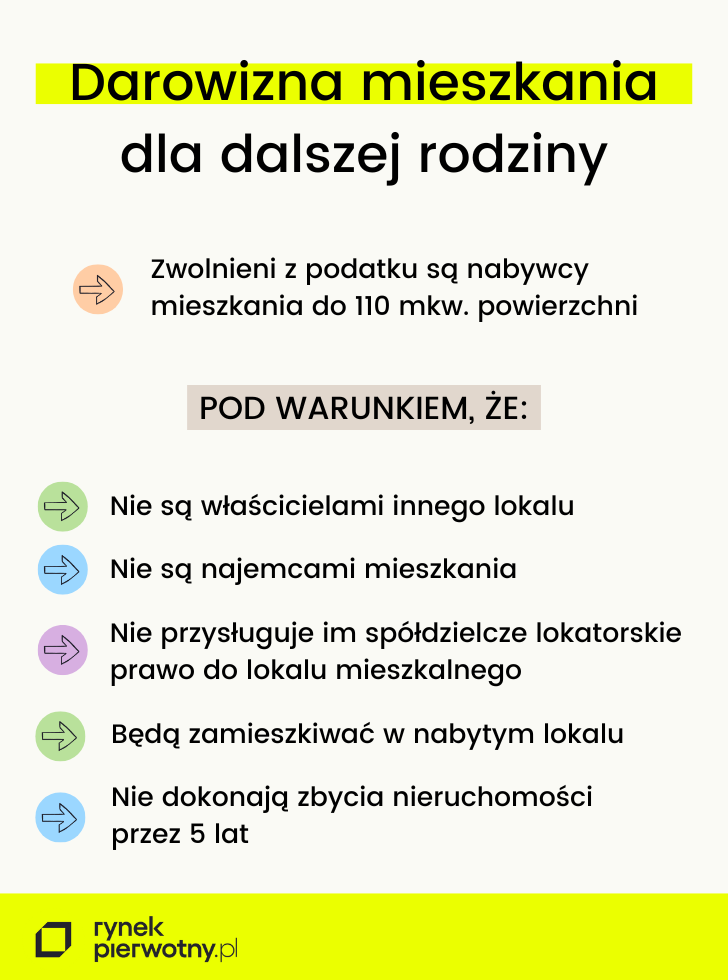

Darowizna mieszkania dla dalszej rodziny i obcych

Jeżeli przekażemy w drodze darowizny mieszkanie członkowi dalszej rodziny, czyli: dzieciom rodzeństwa, rodzeństwu rodziców, zstępnym (dzieciom) i małżonkom pasierbów, małżonkom rodzeństwa i rodzeństwu małżonków, małżonkom innych dzieci albo innym nabywcom (którzy sprawowali opiekę nad spadkodawcą, przez co najmniej dwa lata), do podstawy opodatkowania nie wlicza się mieszkania do 110 m kw. powierzchni.

Nabywcy ci, aby uniknąć zapłaty podatku muszą także spełnić kilka innych warunków, w tym między innymi:

- nie mogą być właścicielami innego domu lub mieszkania lub będąc nimi muszą pozbyć się tej własności na rzecz dzieci, Skarbu Państwa lub gminy w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

- nie może im przysługiwać spółdzielcze lokatorskie prawo do lokalu mieszkalnego, spółdzielcze własnościowe prawo do lokalu mieszkalnego lub wynikające z przydziału spółdzielni mieszkaniowej - prawo do domu jednorodzinnego lub prawo do lokalu w małym domu mieszkalnym, a w razie dysponowania tymi prawami muszą przekazać je dzieciom lub muszą przekazać je do dyspozycji spółdzielni, w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

- nie mogą być najemcami mieszkania lub będąc nimi muszą rozwiązać umowę najmu w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

- muszą zamieszkiwać będąc zameldowanymi na pobyt stały w nabytym lokalu lub budynku i nie dokonają jego zbycia przez okres 5 lat:

a) od dnia złożenia zeznania podatkowego lub zawarcia umowy darowizny w formie aktu notarialnego - jeżeli w chwili złożenia zeznania lub zawarcia umowy darowizny nabywca mieszka i jest zameldowany na pobyt stały w nabytym lokalu lub budynku,

b) od dnia zamieszkania potwierdzonego zameldowaniem na pobyt stały w nabytym lokalu lub budynku - jeżeli nabywca zamieszka i dokona zameldowania na pobyt stały w ciągu roku od dnia złożenia zeznania podatkowego lub zawarcia umowy darowizny w formie aktu notarialnego.

Od powyższych warunków należy odróżnić kwestię opodatkowania przychodu ze sprzedaży darowanego mieszkania. Pamiętajmy bowiem, że sprzedaż nieruchomości jest opodatkowana zryczałtowanym podatkiem dochodowym w wysokości 19% dochodu. Zwolniona jest zaś sprzedaż nieruchomości po 5 latach od jej nabycia. W przypadku darowizny i spadkobrania, obdarowany i spadkobierca może wszakże doliczyć do swojego czasu posiadania, czas posiadania nieruchomości przez darczyńcę i spadkodawcę.

Reasumując, opodatkowanie umowy darowizny jest złożonym zagadnieniem. A skorzystanie ze zwolnienia podatkowego wymaga spełnienia dodatkowych warunków nałożonych przez ustawodawcę. Przed dokonaniem darowizny warto zatem przeanalizować konsekwencje podatkowe takiej transakcji.

Radca prawny, absolwent studiów II i III stopnia na Wydziale Prawa i Administracji Uniwersytetu Gdańskiego, wspólnik zarządzający w Kancelarii Radców Prawnych Legitus s.c.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/8599/protokol-odbioru-mieszkania.jpg)

:format(jpg)/articles/gallery/image/4052/koszty-remontu.jpg)

:format(jpg)/articles/gallery/image/9114/umowa-deweloperska.jpg)

:format(jpg)/articles/gallery/image/5680/af0ee1.jpg)