Umowa darowizny nieruchomości, czyli jak przepisać lokal. Darowizna mieszkania a podatek i inne formalności

Średnia ocen 4/5 na podstawie 414 głosów

:format(jpg)/articles/gallery/image/483/darowizna-mieszkania-cover-2_22f37c.jpg)

Darowizna mieszkania wymaga dopełnienia formalności, w tym zawarcia pisemnej umowy i złożenia deklaracji w urzędzie skarbowym. Chcesz darować mieszkanie, ale obawiasz się konsekwencji podatkowych? Dostałeś mieszkanie w darowiźnie i chcesz skorzystać z ulgi? A może zastanawiasz się, kiedy możesz sprzedać darowaną nieruchomość, aby uniknąć podatku? Sprawdź, jak powinno przebiegać przepisanie mieszkania w formie darowizny krok po kroku. Przedstawiamy przepisy prawne aktualne w 2025 roku.

Z tego artykułu dowiesz się:

• co to jest darowizna mieszkania i komu można przekazać nieruchomość,

• jak przeprowadzić darowiznę mieszkania i czy umowa wymaga zachowania formy aktu notarialnego,

• czy darowizna nieruchomości od rodziców podlega opodatkowaniu,

• jakie dokumenty są wymagane, aby przekazać lokal mieszkalny innej osobie,

• ile wynosi podatek od darowizny mieszkania w rodzinie,

• czy darowizna mieszkania dla dziecka w związku małżeńskim jest zwolniona z opodatkowania.

Na czym polega darowizna mieszkania?

Mieszkanie może być przedmiotem umowy znanej jako darowizna. Co to jest? Mowa w tym przypadku o nieodpłatnym przekazaniu nieruchomości na rzecz określonej osoby, co skutkuje zwiększeniem jej majątku. W efekcie obdarowany nabywa prawo do lokalu.

Jak przekazać mieszkanie w darowiźnie?

Skoro już wiemy, co to darowizna, przejdźmy teraz do wyjaśnienia, jak zrobić darowiznę mieszkania w 2025 roku. Najczęstszym przypadkiem jest jego przekazanie dziecku przez rodziców, lecz można także przepisać nieruchomość członkom dalszej rodziny, a nawet obcym osobom.

Przekazanie mieszkania w drodze darowizny oznacza konieczność zachowania odpowiedniej formy takiej czynności. Warto także znać zasady opodatkowania.

Przepisanie mieszkania w formie darowizny – jakie dokumenty są potrzebne?

Akt darowizny mieszkania wymaga podpisania umowy, a także przygotowania szeregu dokumentów, które są wymagane podczas wizyty u notariusza. Należą do nich m.in.:

• dowód osobisty darczyńcy,

• dokument, który stanowi dowód nabycia nieruchomości – np. umowę z deweloperem lub akt dziedziczenia,

• odpis z księgi wieczystej nieruchomości,

• numer księgi wieczystej,

• zaświadczenie o uregulowaniu podatku od darowizny lub zwolnieniu z konieczności jego opłacania,

• dokument potwierdzający rynkową wartość nieruchomości,

• zaświadczenie ze spółdzielni mieszkaniowej – jeśli nieruchomość jest objęta spółdzielczym własnościowym lub lokatorskim prawem do lokalu.

Może się zdarzyć, że wpisy w księdze wieczystej nie są aktualne. Przykładowo, darczyńca uzyskał nieruchomość w spadku i nie zgłosił tego faktu w sądzie wieczystoksięgowym. W takim wypadku, aby wpis obdarowanego był możliwy, musi on złożyć w sądzie prowadzącym księgę wieczystą, nie tylko umowę darowizny (ta wymaga formy aktu notarialnego), ale także dokument poświadczający nabycie nieruchomości przez darczyńcę w drodze dziedziczenia (np. postanowienie sądu, notarialny akt poświadczenia dziedziczenia). Dokumentem takim nie będzie testament.

Dopiero wykazanie nieprzerwanego ciągu właścicieli, pomiędzy osobą widniejącą w księdze wieczyste a obdarowanym, umożliwiać będzie wpisanie tego ostatniego jako aktualnego właściciela nieruchomości.

Jak sporządzić umowę darowizny nieruchomości – wymagane elementy

Umowa darowizny domu lub mieszkania powinna zawierać następujące elementy:

• datę i miejscowość zawarcia umowy,

• imiona, nazwiska, adresy urodzenia i zamieszkania, a także numery PESEL darczyńcy oraz obdarowanego,

• numery i serie dowodów osobistych obu stron umowy,

• wskazanie przedmiotu darowizny,

• zobowiązanie właściciela nieruchomości, że decyduje się na przekazanie mieszkania w darowiźnie,

• oświadczenie obdarowanego, że chce przyjąć darowiznę (tzw. oświadczenie woli),

• wskazanie strony umowy, która poniesie koszty notarialne.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Czy umowa darowizny mieszkania musi być zawarta w formie aktu notarialnego?

Darowizna mieszkania musi nastąpić w formie aktu notarialnego, w obecności notariusza. W razie niezachowania tej formy umowa darowizny jest nieważna.

Czy przepisanie nieruchomości wiąże się z kosztami notarialnymi?

W związku z tym, że do przepisania nieruchomości wymagany jest akt notarialny, darowizna wiąże się z określonymi kosztami dla darczyńcy lub obdarowanego (w zależności od postanowień umowy). Należą do nich m.in. taksa notarialna, opłata za wprowadzenie wpisu do księgi wieczystej (200 zł) i podatek od darowizny.

Ile kosztuje przepisanie mieszkania w formie darowizny u notariusza?

Wysokość wynagrodzenia notariusza za akt darowizny domu lub mieszkania reguluje rozporządzenie Ministra Sprawiedliwości w sprawie maksymalnych stawek taksy notarialnej.

W 2025 roku obowiązują następujące stawki maksymalne, które są uzależnione od wartości mieszkania:

• do 3000 zł - 100 zł,

• powyżej 3 tys. zł do 10 tys. - 100 zł + 3% od nadwyżki powyżej 3 tys. zł,

• powyżej 10 tys. zł do 30 tys. zł - 310 zł + 2% od nadwyżki powyżej 10 tys. zł,

• powyżej 30 tys. zł do 60 tys. zł - 710 zł + 1% od nadwyżki powyżej 30 tys. zł,

• powyżej 60 tys. zł do 1 mln zł - 1010 zł + 0,4% od nadwyżki powyżej 60 tys. zł,

• powyżej 1 mln zł do 2 mln zł - 4770 zł + 0,2% od nadwyżki powyżej 1 mln zł,

• powyżej 2 mln zł - 6770 zł + 0,25% od nadwyżki powyżej 2 mln zł, nie więcej jednak niż 10 tys. zł.

Darowizna mieszkania a podatek dla obdarowanego

Co do zasady nabycie rzeczy i praw majątkowych w drodze darowizny podlega opodatkowaniu podatkiem od spadków i darowizn. Jeżeli natomiast otrzymamy darowiznę od osoby bliskiej, podlega ona zwolnieniu od opodatkowania podatkiem od spadków i darowizn, jednak pod pewnymi warunkami.

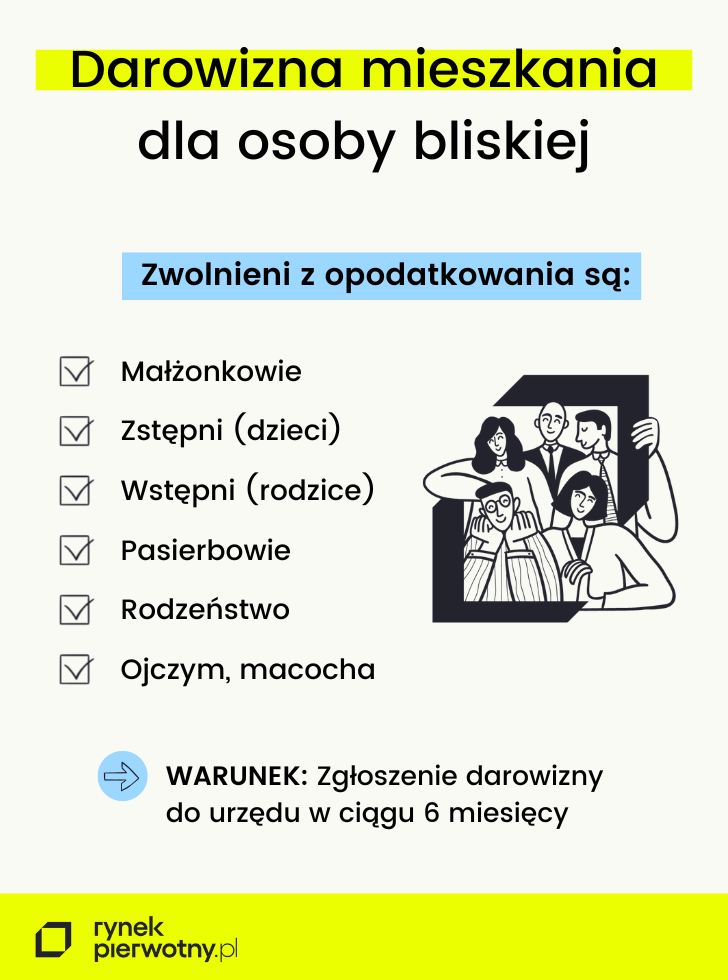

Darowizna mieszkania od rodziców i innych osób z zerowej grupy podatkowej

Zwolnienie z podatku od darowizny podlega nabycie własności rzeczy lub praw majątkowych przez podatników z tzw. zerowej grupy podatkowej, w tym małżonka, zstępnych (dzieci), wstępnych (rodziców), pasierba, rodzeństwo, ojczyma i macochę. Powyższe zwolnienie przysługuje bez względu na wartość darowizny – pod warunkiem złożenia właściwemu naczelnikowi urzędu skarbowego (na druku SD-Z2) w terminie 6 miesięcy od dnia powstania obowiązku podatkowego, a w przypadku nabycia w drodze dziedziczenia w terminie 6 miesięcy od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku. Można uniknąć obowiązku zgłoszenia darowizny mieszkania do US, gdy wartość darowizny nie przekracza wskazanej kwoty limitu.

W przypadku darowizny przed notariuszem, zgłoszenia darowizny do urzędu skarbowego dokonuje notariusz, przed którym darczyńca i obdarowany podpisują akt notarialny. Warto podkreślić, że powyższy termin nie podlega przywróceniu, co oznacza, że jego niedotrzymanie będzie się wiązało z obowiązkiem zapłacenia podatku od spadków i darowizn.

Jeżeli nabywca dowiedział się o nabyciu własności rzeczy lub praw majątkowych po upływie terminu 6 miesięcy od dnia powstania obowiązku podatkowego, a w przypadku nabycia w drodze dziedziczenia po upływie 6 miesięcy od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku zwolnienie od podatku przysługuje, gdy nabywca:

• zgłosi te rzeczy lub prawa majątkowe naczelnikowi urzędu skarbowego nie później niż w terminie 6 miesięcy od dnia, w którym dowiedział się o ich nabyciu,

• uprawdopodobni fakt późniejszego powzięcia wiadomości o ich nabyciu.

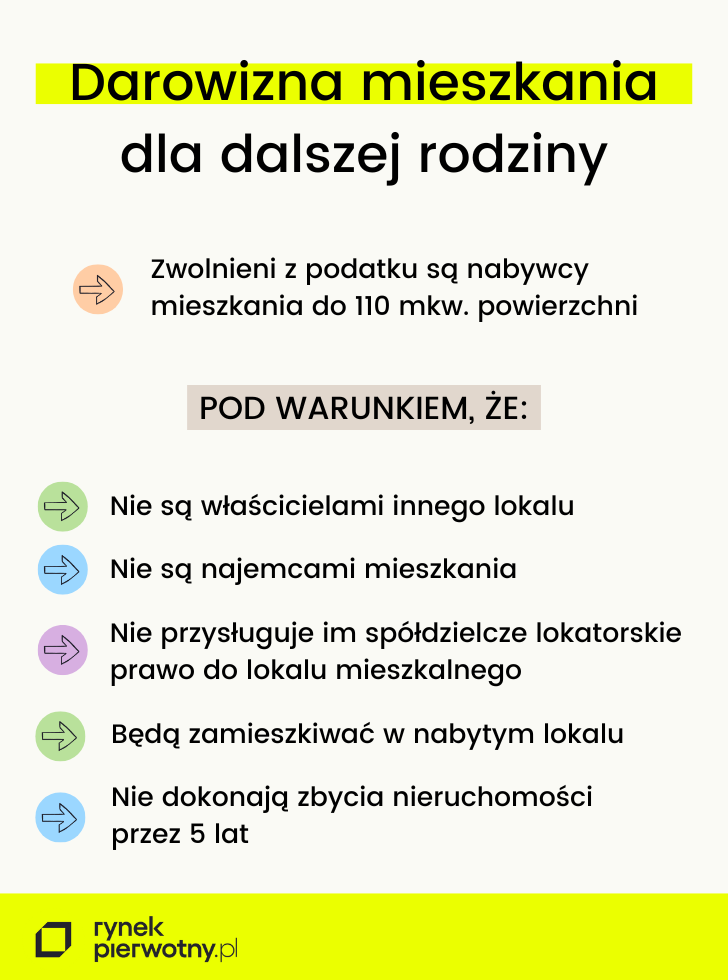

Darowizna mieszkania dla dalszej rodziny i obcych

Jeżeli przekażemy w drodze darowizny mieszkanie członkowi dalszej rodziny, czyli: dzieciom rodzeństwa, rodzeństwu rodziców, zstępnym (dzieciom) i małżonkom pasierbów, małżonkom rodzeństwa i rodzeństwu małżonków, małżonkom innych dzieci albo innym nabywcom (którzy sprawowali opiekę nad spadkodawcą, przez co najmniej dwa lata), do podstawy opodatkowania nie wlicza się mieszkania do 110 m kw. powierzchni.

Nabywcy ci, aby uniknąć zapłaty podatku, muszą także spełnić kilka innych warunków, w tym między innymi:

• nie mogą być właścicielami innego domu lub mieszkania lub będąc nimi muszą pozbyć się tej własności na rzecz dzieci, Skarbu Państwa lub gminy w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

• nie może im przysługiwać spółdzielcze lokatorskie prawo do lokalu mieszkalnego, spółdzielcze własnościowe prawo do lokalu mieszkalnego lub wynikające z przydziału spółdzielni mieszkaniowej – prawo do domu jednorodzinnego lub prawo do lokalu w małym domu mieszkalnym, a w razie dysponowania tymi prawami muszą przekazać je dzieciom lub muszą przekazać je do dyspozycji spółdzielni, w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

• nie mogą być najemcami mieszkania lub będąc nimi muszą rozwiązać umowę najmu w terminie 6 miesięcy od dnia złożenia zeznania podatkowego albo zawarcia umowy darowizny w formie aktu notarialnego;

• muszą zamieszkiwać będąc zameldowanymi na pobyt stały w nabytym lokalu lub budynku i nie dokonają jego zbycia przez okres 5 lat:

a) od dnia złożenia zeznania podatkowego lub zawarcia umowy darowizny w formie aktu notarialnego - jeżeli w chwili złożenia zeznania lub zawarcia umowy darowizny nabywca mieszka i jest zameldowany na pobyt stały w nabytym lokalu lub budynku,

b) od dnia zamieszkania potwierdzonego zameldowaniem na pobyt stały w nabytym lokalu lub budynku - jeżeli nabywca zamieszka i dokona zameldowania na pobyt stały w ciągu roku od dnia złożenia zeznania podatkowego lub zawarcia umowy darowizny w formie aktu notarialnego.

Ile wynosi podatek od darowizny nieruchomości?

Ustawa o podatku od spadków i darowizn wskazuje 3 grupy podatkowe. Dla każdej z nich obowiązują różne stawki opodatkowania:

I grupa – małżonek, zstępni i wstępni (matka, ojciec, dziadkowe, córka, syn, wnuki, prawnuki), rodzeństwo, synowa, zięć, teściowie, pasierb, macocha, ojczym

• 3% – dla podstawy opodatkowania do 11 833 zł,

• 355 zł i 5% od nadwyżki ponad 11 833 zł – dla podstawy opodatkowania od 11 833 zł do 23 665 zł,

• 946 zł 60 gr i 7% od nadwyżki powyżej 23 665 zł – dla podstawy opodatkowania powyżej 23 665.

II grupa – m.in. rodzeństwo rodziców, zstępni rodzeństwa, rodzeństwo małżonków, małżonkowie rodzeństwa

• 7% – dla podstawy opodatkowania do 11 833 zł,

• 828 zł 40 gr i 9% od nadwyżki ponad 11 833 zł – dla podstawy opodatkowania od 11 833 zł do 23 665 zł,

• 1893 zł 30 gr i 12% od nadwyżki ponad 23 665 zł – dla podstawy opodatkowania powyżej 23 665.

III grupa – pozostałe osoby – w tym dalsza rodzina i osoby niespokrewnione

• 12% – dla podstawy opodatkowania do 11 833 zł,

• 1420 zł i 16% od nadwyżki ponad 11 833 zł – dla podstawy opodatkowania od 11 833 zł do 23 665 zł,

• 3313 20 gr i 20% od nadwyżki ponad 23 665 zł – dla podstawy opodatkowania powyżej 23 665.

Darowizna mieszkania – podatek dopiero po przekroczeniu kwoty wolnej

Warto wiedzieć, że podatek od darowizny należy zapłacić dopiero po przekroczeniu kwoty wolnej od podatku. W 2025 roku wynosi ona w zależności od grupy podatkowej:

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

• I grupa: 36 120 zł,

• II grupa: 27 090 zł,

• III grupa: 5 733 zł.

Mieszkanie w darowiźnie a podatek przy sprzedaży

Sprzedaż nieruchomości otrzymanej w darowiźnie jest zwolniona z opodatkowania przy sprzedaży po 5 latach od jej nabycia. Jeśli obdarowany sprzeda ją wcześniej, zapłaci zryczałtowany podatek dochodowy w wysokości 19% dochodu.

Darowizna mieszkania przed upływem 5 lat a podatek

Darowanie darowizny przed upływem 5 lat nie powoduje obowiązku zapłaty podatku dochodowego przez obdarowanego. Taka czynność nie skutkuje powstaniem dochodu podlegającego opodatkowaniu, ponieważ ma charakter nieodpłatny.

Darowizna mieszkania dziecku w związku małżeńskim

Przekazanie mieszkania dziecku, które wstąpiło w związek małżeński, pozwala uniknąć podatku od darowizny. Jeżeli jednak przekażemy darowiznę mieszkania np. synowi i jego żonie, to wówczas synowa będzie musiała zapłacić podatek, bo nie należy do kręgu najbliższej rodziny według przepisów podatkowych.

Na marginesie warto również wyjaśnić, że darowizna mieszkania od rodzica na rzecz jednego z małżonków nie wchodzi do ich majątku wspólnego, chyba że w treści umowy zaznaczono inaczej. Nawet zatem, jeżeli w małżeństwie obowiązuje ustrój wspólności majątkowej małżeńskiej, to i tak darowane mieszkanie stanie się własnością tylko małżonka obdarowanego. Rzecz jasna może on zdecydować się on następnie na przepisanie darowizny (w całości lub udziału w części nieruchomości) drugiemu małżonkowi. Ten zaś korzystać będzie z omawianego zwolnienia od podatku – będzie to bowiem darowizna pomiędzy małżonkami.

Darowizna od rodziców – mieszkanie dla dziecka poniżej 18 roku życia

Darowizna mieszkania od rodzica dla nieletniego dziecka jest możliwa (pod warunkiem wyrażenia zgody przez sąd rodzinny), lecz nie skutkuje nabyciem przez nie pełni praw do nieruchomości. Aż do uzyskania pełnoletności mieszkaniem mogą zarządzać (za zgodą sądu) jego rodzice.

Darowizna części mieszkania – czy to możliwe?

Darczyńca nie musi zrzekać się na rzecz obdarowanego całego swojego lokalu. Możliwa jest również darowizna połowy mieszkania lub innej jego ustalonej części. W takim przypadku zawarta umowa darowizny ustanawia udział we współwłasności nieruchomości. Obdarowany nie zapłaci podatku, jeśli jego udział w lokalu nie przekracza 110 m2 powierzchni użytkowej.

Czy darczyńca może odwołać przekazanie prawa własności nieruchomości?

Darczyńca ma prawo odwołania darowizny jeszcze niewykonanej, jeżeli po zawarciu umowy popadł w niedostatek. Ponadto darczyńca może odwołać darowiznę, jeżeli obdarowany dopuścił się wobec niego rażącej niewdzięczności. W takiej sytuacji do zwrotu darowizny stosuje się przepisy o bezpodstawnym wzbogaceniu z Kodeksu cywilnego. Odwołanie darowizny następuje w formie oświadczenia skierowanego do obdarowanego. Nie powoduje ono automatycznego powrotu własności nieruchomości do darczyńcy. Jeżeli obdarowany nie zgodzi się dobrowolnie przenieść jej własności na darczyńcę, temu ostatniemu pozostaje droga sądowa.

Pieniężna darowizna od rodziców na zakup mieszkania

Darowizna od rodziców nieruchomości to nie jedyna dostępna możliwość, aby zapewnić dziecku dach nad głową. Inną opcją jest pieniężna darowizna na zakup mieszkania. Będzie ona zwolniona z opodatkowania, bez względu na kwotę. Nie trzeba będzie także zgłaszać jej przekazania do urzędu skarbowego – pod warunkiem, że nie doszło do przekroczenia limitu zwolnienia z opodatkowania w okresie ostatnich 5 lat. Należy wziąć w tym przypadku pod uwagę zarówno wszystkie pieniężne darowizny od rodziców, jak i wartość przekazanych dziecku przedmiotów i praw majątkowych.

Darowizna i przekazanie mieszkania: podsumowanie

Warto zapamiętać, że darowizna mieszkania jest nieodpłatnym świadczeniem, które wymaga zawarcia pisemnej umowy w formie aktu notarialnego. Obdarowany nie musi płacić podatku, gdy jest członkiem najbliższej rodziny darczyńcy i należy do zerowej grupy podatkowej. Dalsi krewni oraz osoby niespokrewnione zapłacą podatek, jeśli przekroczą kwotę wolną, wskazaną w ustawie o podatku od spadków i darowizn.

Radca prawny, absolwent studiów II i III stopnia na Wydziale Prawa i Administracji Uniwersytetu Gdańskiego, wspólnik zarządzający w Kancelarii Radców Prawnych Legitus s.c.

- Umowa darowizny mieszkania - wzór

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/1635/akt-notarialny-akt-w%C5%82asno%C5%9Bci_2026-01_cover_dc941d.png)

:format(jpg)/articles/gallery/image/12627/ustawa-schronowa_ad46f2.png)

:format(jpg)/articles/gallery/image/8689/cover_umowa-rezerwacyjna-przedwst%C4%99pna-i-przyrzeczona_2_v3_dfedcd.png)

:format(jpg)/articles/gallery/image/10963/lex-deweloper_25fcab.jpg)