Odwrócona hipoteka: jakie banki oferują odwrócony kredyt hipoteczny?

Data publikacji: 27.05.2024, Data aktualizacji: 13.06.2025

Średnia ocen 4/5 na podstawie 62 głosów

:format(jpg)/articles/gallery/image/12475/odwrocona-hipoteka_b5abb9.jpg)

Odwrócony kredyt hipoteczny: jakie banki mają najlepsze oferty odwróconej hipoteki? Kredyt hipoteczny to zobowiązanie zaciągane w celach mieszkaniowych z zabezpieczeniem w postaci hipoteki na nieruchomości. Najczęściej korzysta się z niego w celu zakupu lub budowy domu czy mieszkania. Czym jest odwrócona hipoteka, kto może z niej skorzystać i najważniejsze: w jakim banku znajdziesz najlepszą ofertę? Wyjaśniamy!

Z naszego artykułu dowiesz się:

- co to jest odwrócona hipoteka,

- jakie banki mają oferty odwróconej hipoteki,

- czym się różni odwrócona hipoteka od renty dożywotniej.

Co to jest odwrócona hipoteka?

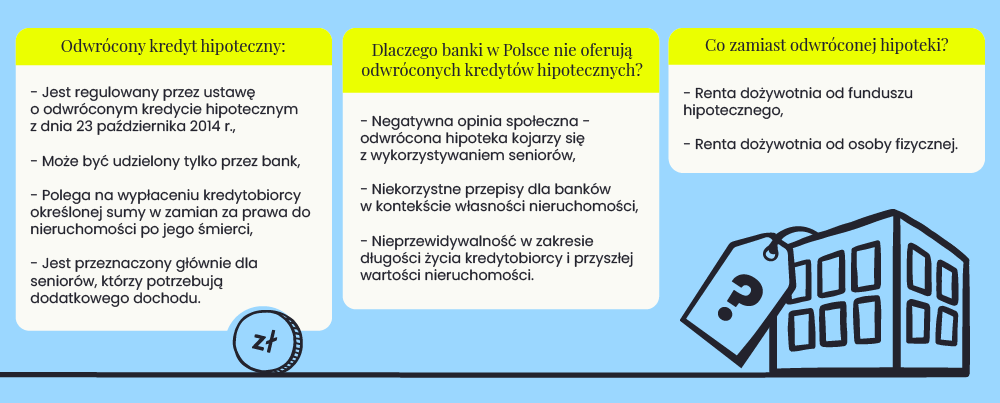

Odwrócona hipoteka to specyficzny rodzaj kredytu hipotecznego. Tę kwestię reguluje Ustawa o odwróconym kredycie hipotecznym z dnia 23 października 2014 r. Zgodnie z jej zapisami o odwróconym kredycie hipotecznym mówi się wtedy, gdy bank wypłaca kredytobiorcy określoną sumę pieniędzy w zamian za ustanowienie zabezpieczenia hipotecznego na należącej do niego nieruchomości. Spłata zobowiązania następuje natomiast po śmierci kredytobiorcy. Najczęściej nieruchomość jest przejęta przez bank, a następnie sprzedana. Za spłatę odwróconego kredytu hipotecznego mogą też odpowiadać spadkobiercy zmarłego.

Upraszczając: odwrócony kredyt hipoteczny pozwala kredytobiorcy (najczęściej seniorowi) otrzymać określoną kwotę pieniędzy. W zamian bank przejmuje nieruchomość, ale dopiero rok po jego śmierci. W związku z tym kredytobiorca może w niej mieszkać do końca swoich dni.

Odwrócona hipoteka przykłady. Jak w praktyce wygląda umowa odwróconego kredytu hipotecznego?

Chyba każdy wie, jak w praktyce wygląda kredyt hipoteczny. Odwrócona hipoteka to jednak coś zupełnie innego. Z tego rozwiązania korzystają przede wszystkim seniorzy, którzy mają własną nieruchomość i potrzebują dodatkowych środków, np. z powodu niskich dochodów.

Wybierz miasto i zobacz oferty małych mieszkań na sprzedaż

Jak może wyglądać odwrócona hipoteka? Osoba prywatna, np. pani Maria, ma 75 lat i mieszka sama w mieszkaniu własnościowym o powierzchni 60 m2. Niska emerytura sprawia, że trudno jest jej utrzymać siebie i nieruchomość, a nie może liczyć na pomoc rodziny. W związku z tym pani Maria decyduje się na rozwiązanie, jakim jest odwrócona hipoteka. Bank zaproponował Pani Marii jednorazową wypłatę w wysokości 300 000 zł lub wypłacanie miesięcznych rat w wysokości 2500 zł. Po śmierci pani Marii mieszkanie najpierw zostanie objęte postępowaniem spadkowym. Jeśli nie znajdzie się spadkobierca, który zechce spłacić kredyt zaciągnięty przez panią Marię, bank po 12 miesiącach zyska prawo do nieruchomości i będzie mógł ją sprzedać.

Odwrócony kredyt hipoteczny a renta dożywotnia

Bardzo podobnym rozwiązaniem jest renta dożywotnia, ale wbrew pozorom nie jest to to samo, co odwrócona hipoteka. Banki finansują dożywocie tylko w formie odwróconego kredytu hipotecznego, który jest uregulowany przez odrębną ustawę.

Umowa renty dożywotniej może być natomiast zawarta pomiędzy właścicielem nieruchomości a funduszem hipotecznym lub nawet osobą fizyczną. W tym przypadku nieruchomość zostaje przejęta przez świadczeniodawcę od razu, a jej dotychczasowy właściciel zyskuje prawo użytkowania wieczystego oraz rentę we wskazanej wysokości. Renta dożywotnia jest regulowana przez przepisy kodeksu cywilnego.

Odwrócona hipoteka - ile można dostać?

Ile pieniędzy może zapewnić Ci odwrócona hipoteka? Banki przygotowują oferty tego typu kredytów indywidualnie. Nie ma odgórnych zasad ustalania kwoty kredytu. Zależy ona jednak od wartości nieruchomości określonej przez rzeczoznawcę majątkowego.

Jakie dokumenty są potrzebne do kredytu hipotecznego? Dowiedz się

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Na pewno nie ma co liczyć, że instytucja w ramach odwróconej hipoteki wypłaci Ci pełną wartość nieruchomości. Bank nie może bowiem przewidzieć, jak zmieni się wartość nieruchomości w czasie i kiedy umrze kredytobiorca. Często zdarza się, że w ramach odwróconego kredytu hipotecznego można otrzymać tylko połowę wartości rynkowej nieruchomości. Niektóre fundusze hipoteczne udostępniają kalkulatory renty dożywotniej, które mogą posłużyć do zorientowania się, ile mniej więcej możesz uzyskać w ramach odwróconej hipoteki.

Odwrócona hipoteka w Polsce: jakie banki oferują odwrócony kredyt hipoteczny?

Jak wygląda kwestia odwróconej hipoteki w Polsce? Okazuje się, że tego rodzaju oferty w zasadzie nie istnieją. Banki w Polsce nie kwapią się do oferowania umów odwróconej hipoteki, mimo iż ustawa o hipotece odwróconej obowiązuje już od 2014 r. Próżno szukać odwróconego kredytu hipotecznego w największych bankach takich jak PKO BP, Santander, ING, Bank Spółdzielczy, Alior Bank czy mBank. Eksperci oceniają, że jest to spowodowane wysokim ryzykiem świadczenia tego typu usługi. Bank nie wie bowiem, kiedy przejmie nieruchomość i jaka będzie jej wartość. Ponadto sama sprzedaż nieruchomości po jej przejęciu również może stanowić wyzwanie.

Możliwe także, że banki nie oferują odwróconych kredytów hipotecznych z powodów wizerunkowych. Według niektórych tego typu oferty kojarzą się bowiem z "żerowaniem" bowiem na starszych i ubogich osobach.

Odwrócona hipoteka zalety i wady. Czy warto zaciągnąć odwrócony kredyt hipoteczny?

Odwrócona hipoteka ma zarówno zwolenników, jak i przeciwników. Z całą pewnością daje ona szansę w szczególności starszym osobom na poprawienie swojego stanu majątkowego. Dodatkowe środki od banku mogą pozwolić zażegnać problemy finansowe i zapewnić właścicielowi nieruchomości godne życie. Co ważne, Ustawa o odwróconym kredycie hipotecznym gwarantuje bezpieczeństwo takiego rozwiązania dla kredytobiorcy i możliwość korzystania z nieruchomości aż do śmierci.

Zalety odwróconej hipoteki:

- kredytobiorca nie musi mieć zdolności kredytowej i nie musi samodzielnie spłacać zobowiązania,

- w każdej chwili może spłacić zobowiązanie, odstąpić od umowy i odzyskać prawa własności do nieruchomości,

- kredytobiorcy nie tracą prawa do nieruchomości - mogą ją przejąć po śmierci kredytobiorcy, jeśli spłacą zobowiązanie wobec banku.

Odwrócona hipoteka ma również wady, do których zaliczają się:

- niezbyt duża wysokość świadczenia (zwykle ok. połowy wartości nieruchomości),

- uzależnienie wysokości świadczenia od wieku i płci kredytobiorcy,

- konieczność spłaty zadłużenia przez spadkobierców, jeśli zechcą przejąć nieruchomość.

Dlatego zasadność zawarcia umowy odwróconej hipoteki każdy musi ocenić samodzielnie.

Dla kogo hipoteka odwrócona? Warunki uzyskania świadczenia

Kto może skorzystać z odwróconej hipoteki? Co ważne, nie jest niezbędna pełna własność nieruchomości. Odwrócony kredyt hipoteczny jest bowiem dostępny dla osób fizycznych:

- które są właścicielami nieruchomości lub którym przysługuje spółdzielcze własnościowe prawo do lokalu, lub prawo użytkowania wieczystego;

- które są współwłaścicielami nieruchomości,

- którym przysługuje udział w spółdzielczym własnościowym prawie do lokalu lub w prawie użytkowania wieczystego.

Ponadto kredytobiorca musi mieć pełną zdolność do czynności prawnych. Niezbędna będzie też księga wieczysta nieruchomości. Dochody i zdolność kredytowa kredytobiorcy nie mają żadnego znaczenia, ale bank może odmówić udzielenia odwróconej hipoteki, jeśli nieruchomość jest zadłużona.

Oferty odwróconej hipoteki: podsumowanie

Interesuje Cię odwrócona hipoteka? W Polsce niestety pomimo precyzyjnej regulacji tego narzędzia banki nie mają go w swoich ofertach, choć nigdy nie wiadomo, co przyniesie przyszłość. Alternatywą może być umowa renty dożywotniej podpisana z funduszem hipotecznym lub osobą fizyczną, ale takie rozwiązanie jest bardziej ryzykowne.

Copywriterka z wykształceniem planistycznym i zamiłowaniem do architektury. Chętnie zajmuje się także tematyką nieruchomości i aranżacji wnętrz. Lubi pisać o trendach, analizować dane i zgłębiać nowe dziedziny.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12629/kto-moze-liczyc-na-upusty_9099da.jpg)

:format(jpg)/articles/gallery/image/1406/ubezpieczenie-pomostowe-cover_71c4d9.jpg)

:format(jpg)/articles/gallery/image/2731/rata-kredytu_444c8a.jpg)

:format(jpg)/articles/gallery/image/356/02-27_przewalutowanie-kredytu__10f351.png)