Co grozi za niespłacenie kredytu?

Średnia ocen 4/5 na podstawie 17 głosów

:format(jpg)/articles/gallery/image/12204/kara-za-niesplacanie-kredytu_aa2936.jpg)

Z tego artykułu dowiesz się:

- co grozi za niespłacanie kredytu czy pożyczki w terminie

- co powinien zrobić kredytobiorca, gdy jest w trudnej sytuacji finansowej

- jakie rozwiązania są możliwe i na co może zgodzić się bank

Konsekwencje niespłacenia kredytu

Każda osoba, która zawarła umowę kredytową musi wiedzieć, czym może skutkować zaprzestanie spłacania zobowiązania. W sytuacji, gdy kredytobiorca nie zapłaci raty na czas, bank zaczyna naliczać odsetki za opóźnienie za każdy dzień zwłoki. Opóźnienie jest również odnotowywane w BIK - co z kolei skutkuje pogorszeniem historii kredytowej i możliwymi problemami przy zaciąganiu kolejnego zobowiązania w przyszłości.

Wezwanie do zapłaty

Zazwyczaj już po kilku dniach bank wysyła do dłużnika monit i wezwanie do zapłaty. Na tym etapie kredytobiorca ma jeszcze możliwość stosunkowo szybkiego rozwiązania sprawy - wystarczy, że jak najszybciej uiści należność wraz z odsetkami. Po upływie miesiąca bank wyślę ostateczne wezwanie do zapłaty - i to jest ostatni moment, by móc (bez większych konsekwencji, nie licząc odnotowania opóźnienia w BIK) uiścić należną kwotę.

Procedura windykacyjna

Co dzieje się później? Bank wysyła do dłużnika pismo, w którym uprzedza go o możliwości wypowiedzenia umowy kredytowej. Jeśli kredytobiorca w ciągu 30 dni nie ureguluje całego zobowiązania (razem z odsetkami), rozpoczyna się procedura windykacyjna. Bank może zdecydować się na przedsądową windykację, którą poprowadzi zewnętrzna firma windykacyjna, lub na skierowanie sprawy do sądu, by uzyskać sądowy nakaz zapłaty.

Warto jednocześnie wiedzieć, że w takiej sytuacji sąd może wydać nakaz jedynie na podstawie twierdzeń zawartych przez wierzyciela w pozwie i dokumentów, które dostarczy - zwłaszcza, że podpisując umowę kredytową, kredytobiorca zobowiązuje się do dobrowolnego poddania się egzekucji. Nakaz zapłaty, wraz z pozwem i pouczeniem o trybie odwołania musi zostać dostarczony dłużnikowi. Jeśli kredytobiorca nie zgadza się z zasadnością roszczenia, musi złożyć sprzeciw lub zarzuty od nakazu zapłaty. Dopiero w takiej sytuacji sąd wyznaczy rozprawę.

Egzekucja komornicza

Brak sprzeciwu (lub przegrana sprawa sądowa) będzie skutkować wszczęciem egzekucji komorniczej. Warto jednocześnie pamiętać, że niespłacone długi mogą niekiedy grozić nawet więzieniem. Pozbawienie wolności nie jest jednak konsekwencją niespłacania kredytu hipotecznego (lub jakiegokolwiek innego), a określonego zachowania dłużnika. Więzienie za długi jest możliwe m.in. w sytuacji, gdy zadłużona osoba uchyla się od egzekucji komorniczej, czyli np. wyzbywa się majątku lub ukrywa go, tak by nie mógł on zostać zajęty przez komornika.

Zgodnie z art. 300 kodeksu karnego osoba, która w obliczu niewypłacalności lub upadłości udaremnia lub uszczupla zaspokojenie wierzyciela podlega karze pozbawienia wolności do lat trzech. Należy też podkreślić, że jeśli działania dłużnika mają związek z udaremnieniem wykonania orzeczenia sądu lub innego organu państwowego, to taka osoba może trafić do więzienia nawet na 5 lat. W przypadku wyrządzenia takiej szkody wielu wierzycielom dłużnikowi grozi kara pozbawienia wolności od 6 miesięcy do 8 lat.

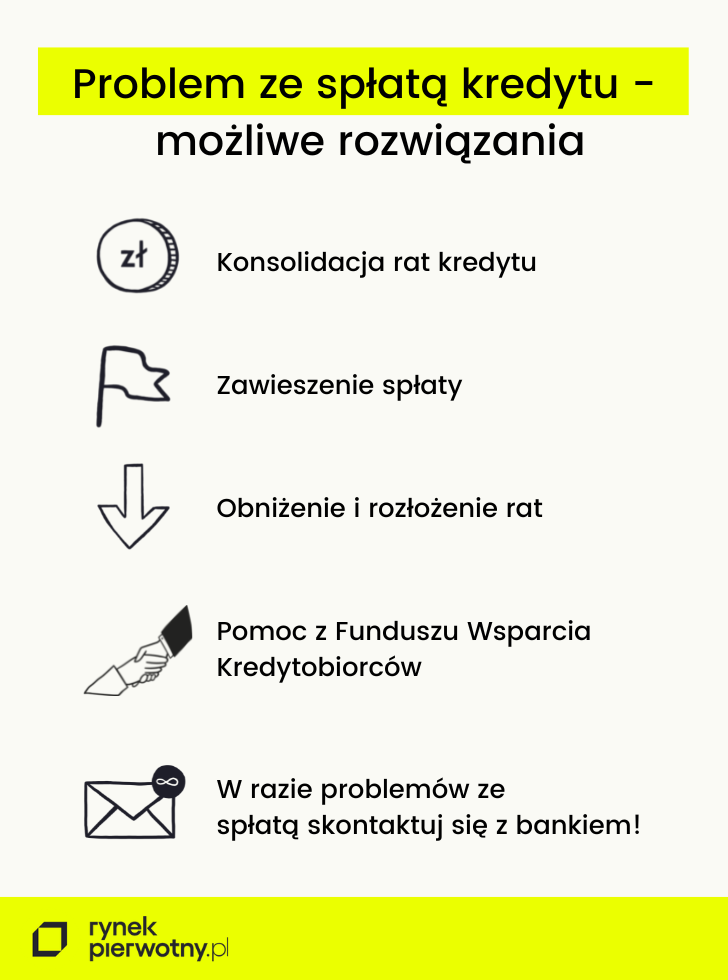

Problem ze spłatą kredytu - co dalej?

Możliwe konsekwencje problemów ze spłatą kredytu hipotecznego lub gotówkowego są na tyle poważne, że kredytobiorca, który znajdzie się w ciężkiej sytuacji finansowej, powinien jak najszybciej skontaktować się z bankiem. Zaprzestanie spłaty zobowiązania bez próby porozumienia się z kredytodawcą jest zdecydowanie najgorszym rozwiązaniem.

Co może zatem zrobić kredytobiorca, który ma problemy finansowe i chwilowo nie jest w stanie dalej płacić rat kredytu hipotecznego czy gotówkowego?

Konsolidacja

Kredytobiorca, który ma przejściowe problemy finansowe i więcej niż jedno zobowiązanie finansowe, może starać się na przykład o konsolidację długu, czyli połączenie kilku kredytów w jeden. Konsolidacja jest nie tylko wygodna (klient płaci jedną ratę do jednego banku, zamiast kilku), ale pozwala też zazwyczaj na obniżenie comiesięcznych należności poprzez uzgodnienie nowych warunków spłaty zadłużenia i wydłużenie terminu spłaty zobowiązania. Dzięki temu kredytobiorca, dla którego dalsze spłacanie kredytów lub pożyczek stanowiło już zbyt duże obciążenie, może poprawić swoją sytuację finansową.

Zazwyczaj na konsolidację decydują się osoby, które jeszcze są w stanie spłacać kredyt w banku - ale np. ze względu na znaczący wzrost rat kredytowych wolą zawczasu podjąć odpowiednie działania.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Zawieszenie spłaty

Innym rozwiązaniem jest zawieszenie spłaty rat kredytu. Kredytobiorca może spróbować porozumieć się z bankiem i dążyć do renegocjacji warunków kredytu, w tym do tymczasowego zawieszenia spłaty. Warto też pamiętać, że część osób ma możliwość skorzystania z rządowych wakacji kredytowych. Mowa o kredytobiorcach, którzy wzięli kredyt hipoteczny na zakup nieruchomości w celu zaspokojenia własnych potrzeb mieszkaniowych (o ile zobowiązanie zostało zaciągnięte przed 1 lipca 2022 r.).

Kredytobiorca może zawiesić spłatę maksymalnie 8 rat (czterech w 2022 r. i czterech w 2023 r.). Należy jednak pamiętać, że zawieszenie spłaty zobowiązania oznacza wydłużenie okresu kredytowego.

Obniżenie i rozłożenie rat

Kredytobiorca, który chce z bankiem renegocjować warunki spłaty zobowiązania, może również spróbować wynegocjować wydłużenie okresu na spłatę kredytu - co poskutkuje obniżeniem wysokości miesięcznej raty. To rozwiązanie podobne w skutkach do konsolidacji długu, ale w przeciwieństwie do konsolidacji mogą z niego skorzystać również kredytobiorcy posiadający tylko jedno zobowiązanie finansowe.

Pomoc w spłacie kredytu

W niektórych sytuacjach kredytobiorcy mogą ubiegać się też o pomoc w spłacie kredytu. Osoby, które znalazły się w trudnej sytuacji finansowej - straciły pracę lub miesięczne koszty obsługi kredytu przekraczają 50 proc. dochodu gospodarstwa domowego (ew. miesięczny dochód, pomniejszony o kwotę rat, nie przekracza określonej przepisami kwoty) mogą wnioskować o wsparcie z Funduszu Wsparcia Kredytobiorców.

Z Funduszu można uzyskać zwrotne wsparcie na pokrycie rat kredytu (maksymalnie przez 36 miesięcy) lub zwrotną pożyczkę na pokrycie pozostałej po sprzedaży kredytowej nieruchomości części zadłużenia (maksymalnie 72 tys. zł).

Należy przy tym zaznaczyć, że o wsparcie z Funduszu mogą ubiegać się wyłącznie osoby, które chcą przeznaczyć pożyczone środki na spłatę kredytu hipotecznego. Zwrot wsparcia lub pożyczki rozpoczyna się po dwóch latach od wypłaty ostatniej raty wsparcia. Spłaty dokonuje się w 144 równych i nieoprocentowanych ratach. Co istotne, przy spłacie co najmniej stu rat bez opóźnienia, Fundusz umarza pozostałą część przyznanego wsparcia.

Co w sytuacji, gdy jeden z kredytobiorców nie spłaca rat?

W wielu wypadkach (zwłaszcza jeśli chodzi o kredyt hipoteczny) na zaciągnięcie wspólnego zobowiązania decydują się dwie osoby. Najczęściej są to osoby żyjące w związku nieformalnym lub małżeństwa. Może się jednak zdarzyć, że jeden z kredytobiorców nagle przestanie uiszczać "swoją część" raty. Zazwyczaj dzieje się tak albo ze względu na utratę pracy czy chorobę, albo - na skutek rozstania.

Co może w takiej sytuacji zrobić drugi kredytobiorca? Należy mieć świadomość, że jeśli przyczyną nieuiszczania należności jest konflikt między kredytobiorcami, to dłużnicy muszą to rozstrzygnąć między sobą - banku nie interesuje relacja między osobami, które zaciągnęły wspólnie kredyt. Jeśli niepłacąca strona, mimo rozmów, nadal nie płaci swojej części raty, płacący kredytobiorca może:

- uregulować całe zobowiązanie, a później wnieść do sądu pozew przeciwko drugiemu kredytobiorcy o odzyskanie kwoty połowy spłaconych rat,

- ubiegać się o cesję kredytu na siebie (o ile ma odpowiednią zdolność kredytową),

- zdecydować się na sprzedaż nieruchomości (jeśli strony zaciągały kredyt mieszkaniowy) i wykorzystać pozyskane w ten sposób środki na całkowitą spłatę zobowiązania i zamknięcie umowy kredytowej.

Zawsze warto jednak zacząć od próby porozumienia się z drugim kredytobiorcą. Przedstawione opcje wprawdzie mogą rzetelnemu dłużnikowi pomóc skutecznie odzyskać należności, jednak wymagają sporo czasu i dopełnienia wielu formalności.

Nie masz środków na spłatę kredytu? Skontaktuj się z bankiem

Niezależnie od tego, w jak trudnej sytuacji finansowej jest kredytobiorca, jeśli nie jest w stanie dalej spłacać kredytu - zawsze powinien skontaktować się z bankiem (i to możliwie jak najszybciej). Warto pamiętać, że bank zazwyczaj będzie w stanie znaleźć rozwiązanie, które przynajmniej tymczasowo odciąży kredytobiorcę i da mu czas na poprawę sytuacji finansowej. Brak kontaktu z bankiem i zaprzestanie spłacania rat skończy się za to najprawdopodobniej egzekucją komorniczą.

Podsumowanie

Osoby, które dopiero zamierzają wziąć kredyt - niezależnie, czy chodzi o kredyt konsumencki, czy hipoteczny, powinny mieć świadomość, z jak poważnymi konsekwencjami wiąże się brak płatności w terminie. Na szczęście w wielu wypadkach, nawet jeśli sytuacja finansowa kredytobiorcy jest ciężka, możliwe jest znalezienie - wspólnie z bankiem - odpowiedniego rozwiązania.

Dziennikarka i copywriterka z dziesięcioletnim doświadczeniem w tworzeniu treści dla mediów online, agencji reklamowych i klientów indywidualnych. Specjalizuje się w treściach z zakresu nieruchomości, finansów i prawa.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12629/03-04_bk2-rodzinny-kredyt-mieszkaniowy-a-sprzeda%C5%BC-mieszkani_YzFVEZx.png)

:format(jpg)/articles/gallery/image/1406/03-01_ubezpieczenie-pomostowe_1_cover_cc010d.png)

:format(jpg)/articles/gallery/image/9447/koszt-komorki-lokatorskiej-i-miejsca-postojowego_06c4f0.jpg)

:format(jpg)/articles/gallery/image/2731/03-03_wakacje-kredytowe_1_cover_83e8f6.png)