Rentowność najmu a rentowność lokat

Data publikacji: 14.08.2018, Data aktualizacji: 08.01.2024

Średnia ocen 4/5 na podstawie 24 głosów

:format(jpg)/articles/gallery/image/10192/df5e7a.jpg)

Opublikowane niedawno przez NBP wyniki analizy, z całą pewnością mogą ucieszyć wynajmujących. Wspomniana analiza wskazuje, że roczny zysk osiągany na wynajmie mieszkań w dużych miastach, obecnie jest aż o pięć punktów procentowych większy od rentowności depozytów bankowych. Tak duża różnica zyskowności najmu oraz kont i lokat, może się wydawać nieco zaskakująca.

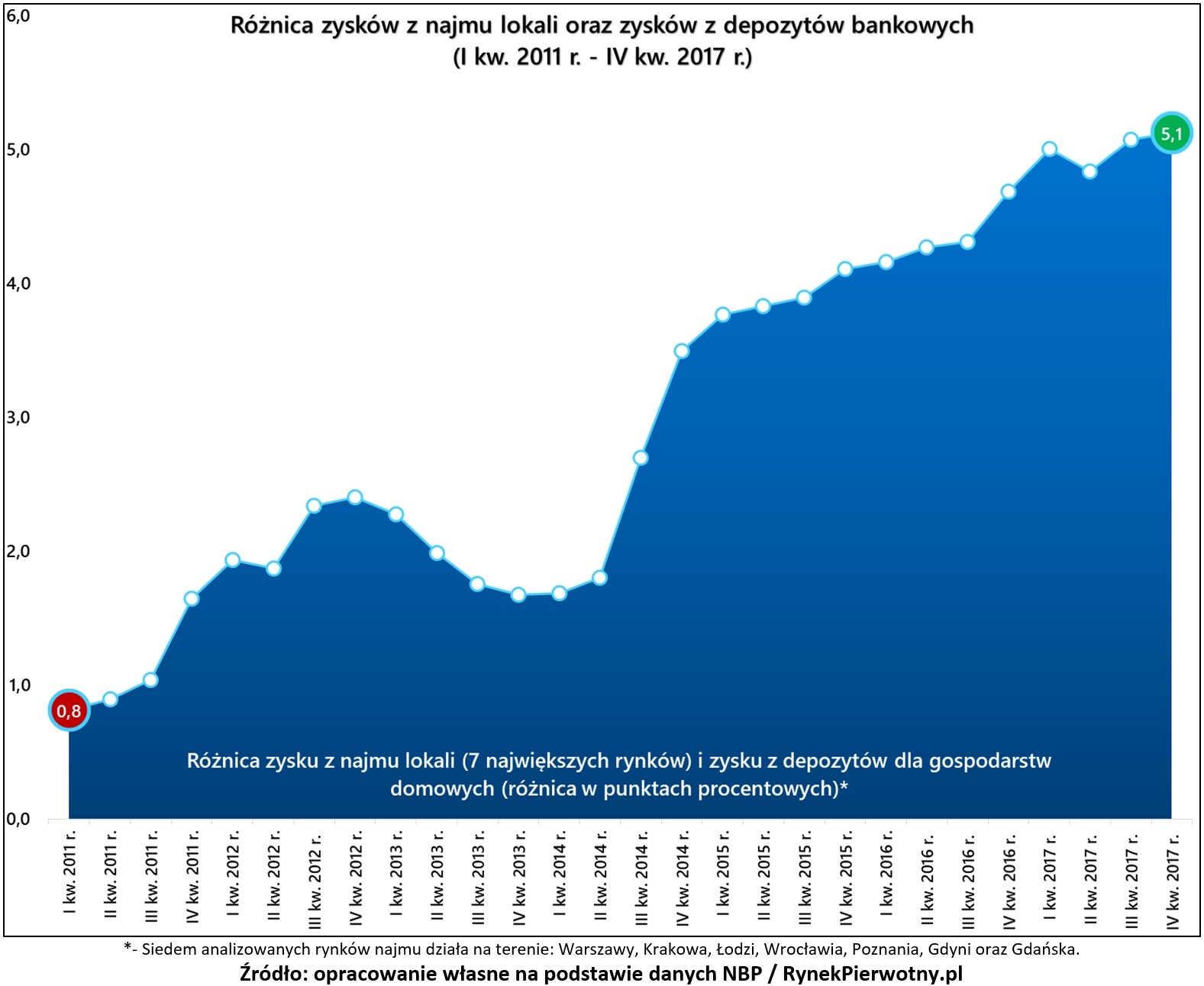

Ostatnie „cięcia” stóp procentowych mocno wspomogły najem

Na wstępie warto odnieść się do wspomnianych już wyników analizy NBP. Narodowy Bank Polski w swoim ostatnim raporcie o stabilności systemu finansowego zaprezentował zmiany średniej rocznej rentowności depozytów dla gospodarstw domowych oraz zyskowności najmu lokali na terenie siedmiu największych rynków mieszkaniowych (Warszawy, Krakowa, Łodzi, Wrocławia, Poznania, Gdyni oraz Gdańska). Poniższy wykres bazujący na danych NBP informuje, jak różnica zyskowności wynajmu oraz depozytów bankowych zmieniała się od początku 2011 r. do końca 2017 r.

Przeczytaj też: Na co warto zwrócić uwagę, wynajmując mieszkanie?

Dane Narodowego Banku Polskiego wskazują, że na początku 2011 r. wynajem lokalu z siedmiu największych rynków cechował się tylko nieco większą zyskownością niż przeciętny depozyt bankowy (zyskowność najmu - zyskowność depozytów = 0,8 punktu procentowego - p.p.). Pod koniec 2017 r. analogiczna różnica była ponad sześć razy wyższa (5,1 p.p.). Ogromna różnica zyskowności na korzyść najmu (notowana m.in. w IV kw. 2017 r.), wynika z dwóch ważnych przyczyn. Pierwszą kwestią jest uwzględnienie przez NBP wszystkich depozytów dla gospodarstw domowych. Chodzi tutaj zarówno o lokaty terminowe, jak i konta oszczędnościowe oraz bardzo słabo oprocentowane rachunki oszczędnościowo - rozliczeniowe (ROR-y). Taki punkt odniesienia dotyczący wszystkich depozytów, w naturalny sposób poprawia zyskowność najmu względem oferty banków. Warto nadmienić, że pod koniec II kw. 2018 r. przeciętne oprocentowanie wszystkich aktywnych depozytów dla gospodarstw domowych (w PLN) wynosiło 0,9%. W przypadku lokat oferowanych konsumentom (PLN), analogiczny wynik oscylował na poziomie 1,6%.

Uwzględnienie wszystkich depozytów bankowych zamiast samych lokat tłumaczy, dlaczego pod koniec 2017 r. wynajem cechował się roczną zyskownością większą aż o pięć punktów procentowych. Zmiany różnicy zysku z depozytów i najmu (widoczne na poniższym wykresie), wynikają jednak z innej przyczyny. Mowa o obniżkach stóp procentowych NBP skutkujących spadkiem oprocentowania lokat. Warto też pamiętać o polityce rodzimych banków, które „przerzuciły” na posiadaczy lokat sporą część kosztów związanych z tzw. podatkiem bankowym. W kontekście poniższego wykresu trzeba zwrócić uwagę, że najszybszy wzrost atrakcyjności najmu względem depozytów miał miejsce w drugiej połowie 2014 r. i na początku 2015 r. To właśnie wtedy duże „cięcia” stóp procentowych NBP zachęciły inwestorów do większego zainteresowania się zakupem mieszkań.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Typowa lokata wciąż jest 2 - 3 razy mniej zyskowna niż wynajem

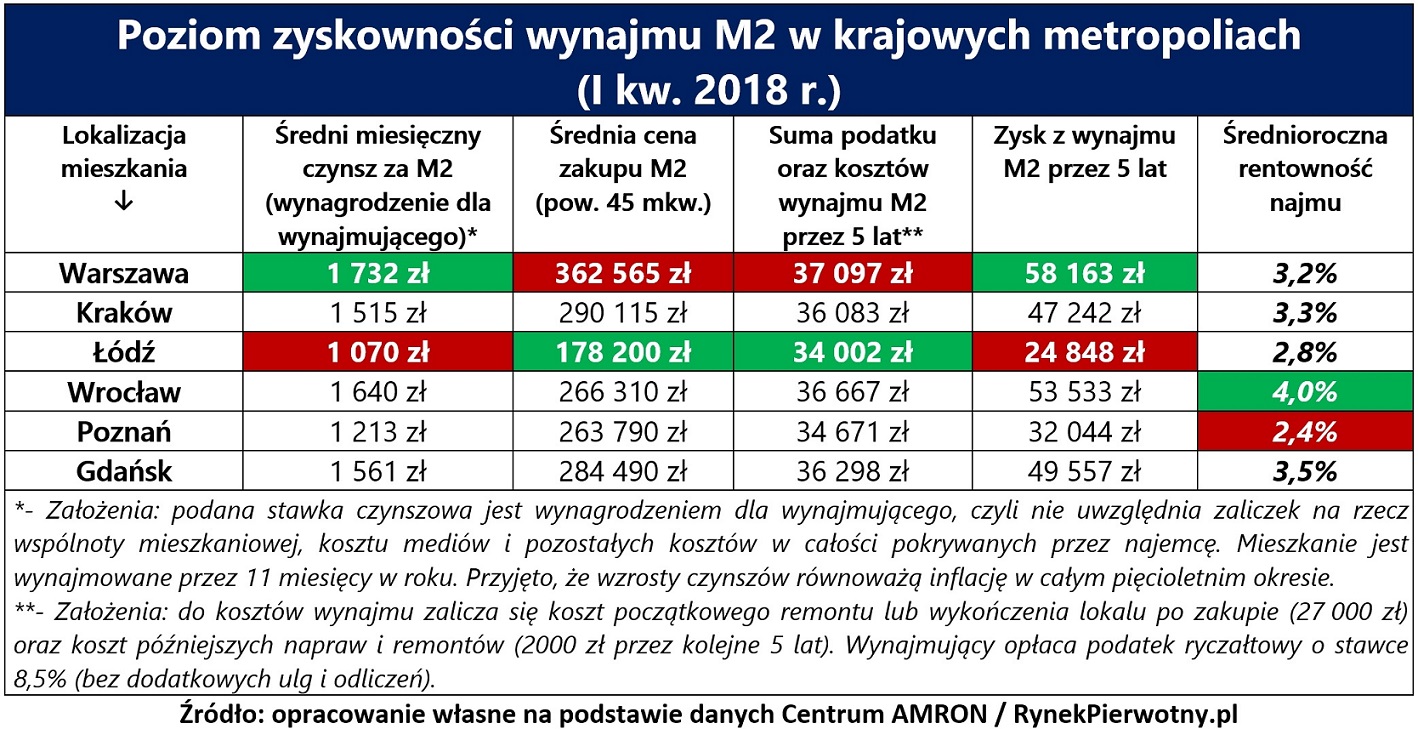

Z uwagi na specyficzny (bardzo optymistyczny dla wynajmujących) sposób przeprowadzenia analizy przez NBP, eksperci RynekPierwotny.pl wykonali własne obliczenia. Chodzi o porównanie przykładowych zysków z najmu M2 na terenie metropolii oraz zyskowności lokat bankowych. Poniższa tabela przedstawia wyniki analizy dotyczącej rentowności najmu mieszkania dwupokojowego (M2). Po przyjęciu realistycznych założeń odnośnie kosztów wykończenia lub remontu lokalu, poziomu czynszów oraz cen metrażu okazało się, że roczny zysk w trakcie pierwszych pięciu lat wynajmu M2 wynosi: 3,2% - Warszawa, 3,3% - Kraków, 2,8% - Łódź, 4,0% - Wrocław, 2,4% - Poznań, 3,5% - Gdańsk. Powyższe wyniki uwzględniają już ryczałtowy podatek PIT od najmu (ze stawką 8,5%).

Wyniki zamieszczone w ostatniej kolumnie powyższej tabeli, warto porównać z oprocentowaniem lokat bankowych. Wedle danych NBP, przeciętna stopa rocznego zysku z lokaty wynosi obecnie 1,6% (około 1,3% po odjęciu podatku Belki). Mamy zatem do czynienia ze sporą różnicą pomiędzy średnią zyskownością najmu M2 na terenie metropolii (2,4% - 4,0% rocznie) oraz przeciętną stopą zysku z lokaty bankowej (1,3% rocznie). Trzeba jednak pamiętać, że podwyżki stóp procentowych NBP zmienią opisywaną relację na korzyść lokat bankowych. W dłuższej perspektywie, może nawet dojść do wyrównania zysków z wynajmu i typowej lokaty.

Ekspert i analityk portalu RynekPierwotny.pl od 2012 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

:format(jpg)/articles/gallery/image/12317/03-04_bk2-rodzinny-kredyt-mieszkaniowy-a-sprzeda%C5%BC-mieszkani_M939ndH.png)

:format(jpg)/articles/gallery/image/1406/03-01_ubezpieczenie-pomostowe_1_cover_cc010d.png)

:format(jpg)/articles/gallery/image/9447/kom%C3%B3rka-lokatorska-i-miejsce-postojowe-koszt_46a30e.png)

:format(jpg)/articles/gallery/image/2731/03-03_wakacje-kredytowe_1_cover_83e8f6.png)