Kim są polscy kredytobiorcy?

Data publikacji: 24.03.2021, Data aktualizacji: 04.05.2021

Średnia ocen 4/5 na podstawie 2 głosów

:format(jpg)/articles/gallery/image/2724/polscy-kredytobiorcy.jpg)

Nadzór finansowy niestety nie opublikował szczegółowego podsumowania sprzedaży kredytów mieszkaniowych w 2019 r. Można przypuszczać, że miało to związek z pandemią koronawirusa, która zwróciła większą uwagę na inne tematy. Dostępne są jednak nieco starsze dane KNF-u, które rzucają ciekawe światło na sytuację oraz cechy kredytobiorców mieszkaniowych.

Można przypuszczać, że informacje na ten temat mocno nie zmieniły się od końca 2018 r. Chodzi przede wszystkim o dane dotyczące wieku, wykształcenia oraz stanu cywilnego osób zaciągających kredyty mieszkaniowe.

Z tego artykułu dowiesz się m.in.:

- kto w naszym kraju najcześciej kupuje mieszkanie na kredyt

- na ile lat najcześciej zadłużają się Polacy

- czy podwyżka płac wpłynęła na wzrost liczby składanych wniosków kredytowych

Polak kupujący „M” na kredyt zwykle ma magistra i 25 lat - 35 lat

W swoim opracowaniu dotyczącym sprzedaży „hipotek” z 2018 roku, KNF prezentuje wiele danych o osobach zaciągających kredyty hipoteczne. Na podstawie tych informacji można m.in. stwierdzić, że wykształcenie wyższe (pełne lub niepełne), posiadały prawie trzy czwarte nowych kredytobiorców. Analogiczny wynik dla absolwentów szkół średnich i podstawowych to 25% oraz 2% (dane z 2018 r.). Zdecydowana przewaga najlepiej wykształconych osób wśród kredytobiorców nie powinna nikogo dziwić. Ze statystycznego punktu widzenia, posiadacze tytułu magistra lub licencjata otrzymują bowiem znacznie wyższe pensje (zobacz np. wyniki Ogólnopolskiego Badania Wynagrodzeń).

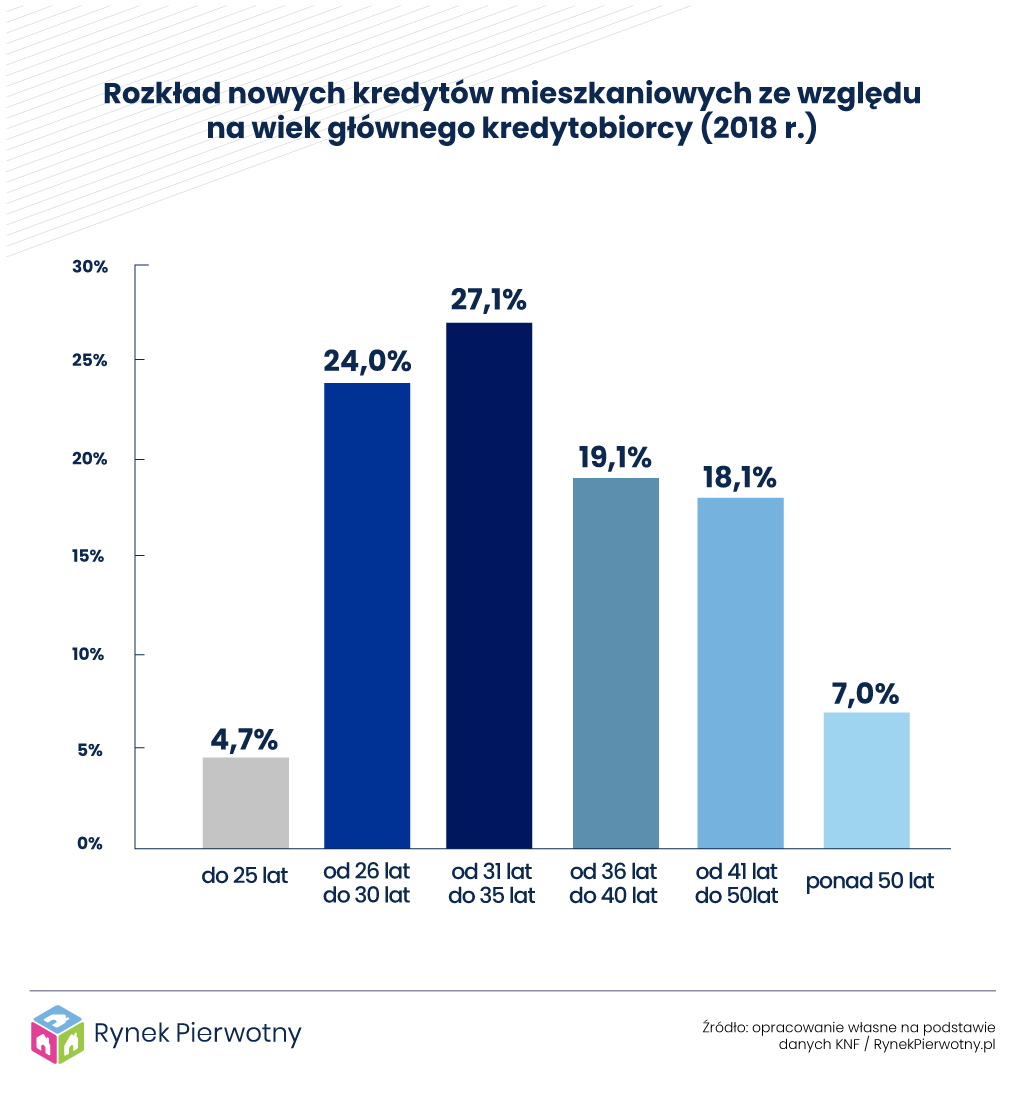

Grupa nowych kredytobiorców hipotecznych jest bardziej zróżnicowana pod względem wieku (patrz poniższy wykres). Uwagę zwraca przede wszystkim duży udział osób, które mają 25 lat - 30 lat (24,0%) oraz 30 lat - 35 lat (27,1%). Jak widać, młodzi Polacy wciąż cenią sobie własność mieszkaniową i są gotowi do zaciągania wieloletnich zobowiązań. Na decyzje takich osób wpływa też „droga” oferta mieszkań na wynajem w dużych miastach.

W nawiązaniu do powyższej analizy warto nadmienić, że struktura nowych kredytobiorców pod względem wieku i wykształcenia nie zmieniła się mocno względem 2014 roku. Ta stałość cech osób często zaciągających kredyty mieszkaniowe to ważna wiadomość dla banków w kontekście strategii sprzedażowych na kolejne lata. Porównanie do sytuacji z 2014 r. sugeruje natomiast, że banki nie mogą liczyć na duży wzrost znaczenia klientów z grupy wiekowej „40+”.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

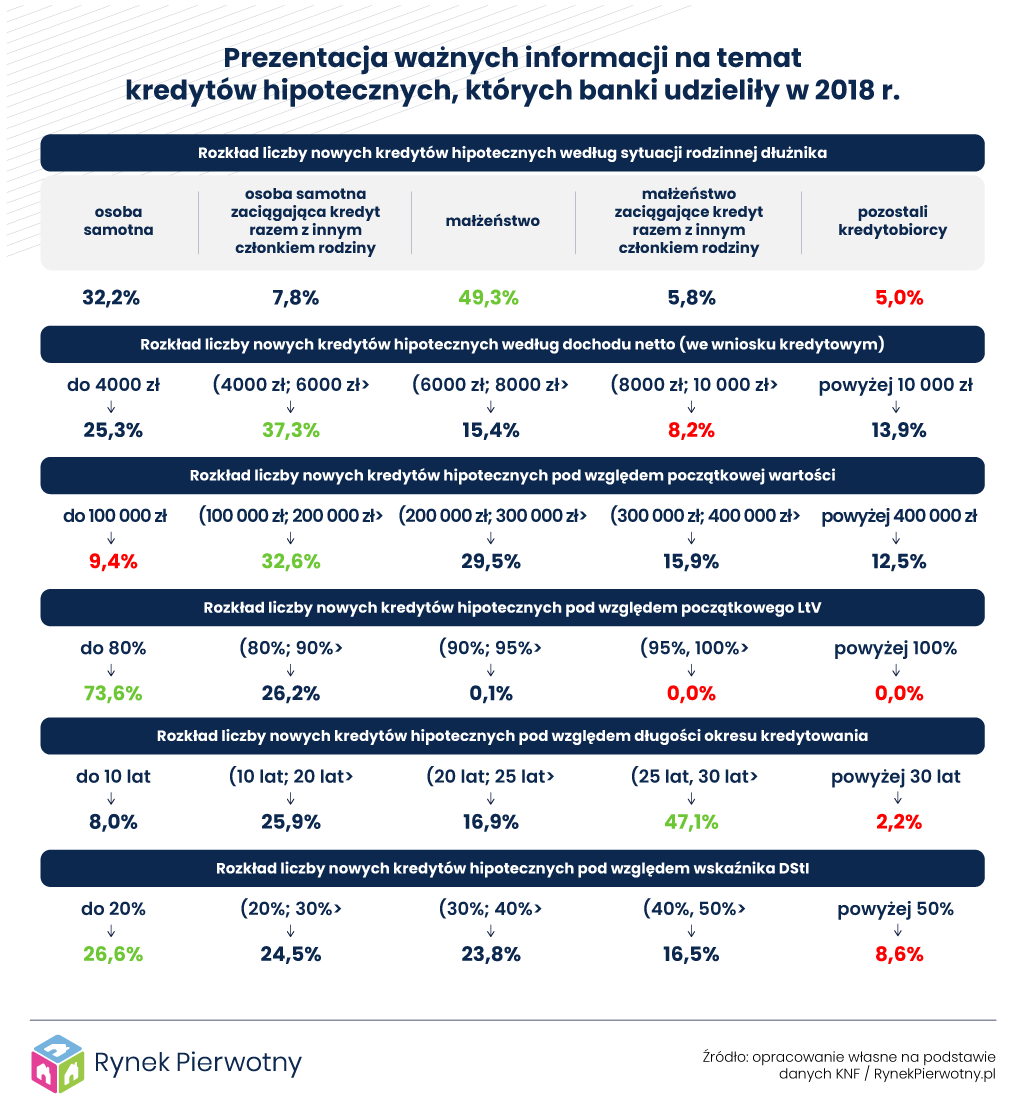

Wzrost płac był widoczny również we wnioskach kredytowych

Komisja Nadzoru Finansowego zaprezentowała też inne statystyki o kredytobiorcach, które zasługują na uwagę. KNF podał między innymi, że w 2018 r. osoby samotne zaciągnęły około 32% kredytów hipotecznych. Udział singli w stosunku do wartości dotyczącej małżeństw (49%), wydaje się dość zaskakujący. Wytłumaczeniem może być fakt, że osoby żyjące w nieformalnym związku, do celów kredytowych i sprawozdawczych są kwalifikowane jako single. Warto odnotować, że względem 2014 r. nieco wzrósł udział osób samotnych, które wnioskowały o kredyt (zmiana z 30% do 32%).

Według danych KNF-u, najwięcej kredytobiorców (ok. 37%) w swoim wniosku podało dochód netto wynoszący od 4000 zł/m-c do 6000 zł/m-c. Ten wynik uwzględnia zarówno pensje osób samotnych, jak i zsumowane zarobki małżonków. Cztery lata wcześniej, najczęstszy był przedział dochodowy 2000 zł - 4000 zł, co potwierdza wzrost pensji Polaków. Komisja Nadzoru Finansowego niestety nie informuje o zróżnicowaniu dochodowym singli oraz małżonków. Raport KNF-u zawiera natomiast wzmiankę o tym, że w 2018 r. aż 69% osób zaciągających kredyt hipoteczny posiadało umowę o pracę na czas nieokreślony. Posiadacze firm stanowili około 17% kredytobiorców hipotecznych. Mniej liczne były osoby zatrudnione na czas określony (wynik: 10,8%).

Polacy mają większy wkład i chcą się zadłużać na 25 lat - 30 lat

W opracowaniu KNF-u nie zabrakło również informacji o zaciąganych kredytach hipotecznych (patrz powyższe zestawienie). Na podstawie tych danych można stwierdzić, że w 2018 r. najbardziej popularne były „hipoteki” z okresem spłaty od 301 miesięcy do 360 miesięcy. Ich udział w całej akcji kredytowej przekroczył 47%. Jeżeli chodzi o początkowe zadłużenie, to przodowały kredyty na 100 000 zł - 200 000 zł.

W 2018 roku około 33% zaakceptowanych wniosków dotyczyło właśnie zobowiązań o tej wartości. Wspomniany wynik nie jest zaskakujący, jeżeli uwzględnimy fakt, że niemal trzy czwarte kredytobiorców wniosły znaczący wkład własny (> 20%). Co ciekawe, Komisja Nadzoru Finansowego odnotowała też przypadki udzielenia kredytu na więcej niż 90% wartości lokum (LtV > 90%). Wnioski o takie „hipoteki” prawdopodobnie dotyczyły zakupu domów i mieszkań z dużą częścią firmową.

Interesujące są również dane na temat wskaźnika DStI (ang. Debt Service to Income). Wspomniany wskaźnik odzwierciedla udział obecnych i planowanych obciążeń kredytowych w miesięcznym dochodzie netto gospodarstwa domowego. W przypadku ponad połowy nowych kredytobiorców hipotecznych, poziom DStI nie przekroczył 30%. Kredyty z umiarkowanym wskaźnikiem Debt Service to Income (30% - 40%) miały znacznie mniejszy udział (prawie 24% w 2018 r.).

Niepokój może budzić odsetek bardziej ryzykownych „hipotek” (DStI > 40%). Takie zobowiązania stanowiły około 25% nowych umów kredytowych z 2018 r. Warto pamiętać, że kredyty z wysokim poziomem DStI zostały udzielone w warunkach bardzo niskiego WIBOR-u. Podwyżki tej stopy będą poważnym testem dla wielu nowych kredytobiorców.

Ekspert i analityk portalu RynekPierwotny.pl od 2012 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/4158/shutterstock_2585641465_1_b1b151.jpg)

:format(jpg)/articles/gallery/image/10474/wzrost-stop-procentowych_307aa4.jpg)

:format(jpg)/articles/gallery/image/12071/kredyt-konsolidacyjny_69ec30.jpg)

:format(jpg)/articles/gallery/image/10569/wyliczenia-kalkulator-nad-umowa-kredytowa-obok-m_KfTswcU.com_d91abb.jpg)