Ile zarabiają krajowe banki?

:format(jpg)/articles/gallery/image/4633/ile-zarabiaja-krajowe-banki_4d5401.jpg)

Z tego artykułu dowiesz się m.in.:

- jak przedstawiają się najnowsze zyski banków

- ile zarabia sektor bankowy

- co przynosi bankom zysk

Jakie zyski wypracowuje sektor bankowy?

Od kilku miesięcy kredytobiorcy rwą włosy z głów w związku z nieustannie rosnącymi ratami kredytów bankowych. Czy wysokie odsetki mają przełożenie na zarobek banków? Łatwo to zweryfikować przy pomocy danych Bankowego Funduszu Gwarancyjnego, który regularnie publikuje raporty dotyczące sytuacji w sektorze bankowym. Oprócz tego odpowiednie dane statystyczne udostępnia także Komisja Nadzoru Finansowego i Narodowy Bank Polski.

Na początku grudnia NBP poinformował zresztą, że zysk netto sektora bankowego w okresie styczeń-październik 2022 r. wyniósł 9,82 mld zł. Co ciekawe, tylko w samym październiku zysk ten wyniósł 4,37 mld zł. Jednocześnie zysk netto sektora bankowego w analizowanym okresie był niższy o 7,1 proc. w porównaniu do analogicznego okresu w 2021 r.

Ile zarabiają banki?

Zupełnie inaczej przedstawiają się oczywiście przychody operacyjne netto sektora bankowego. Od stycznia do października 2022 r. wyniosły one, jak wynika z danych NBP, aż 76,03 mld zł — co oznacza wzrost aż o 33,8 proc. w porównaniu do analogicznego okresu zeszłego roku. Przychody odsetkowe wzrosły w tym czasie r/r o 129,7 proc. do 92,82 mld zł, ale jednocześnie odnotowano rekordowy wzrost kosztów odsetkowych — aż o... 895,6 proc., do kwoty 32,25 mld zł.

Z kolei przychody z tytułu opłat i prowizji wyniosły od stycznia do października 2022 r. 20,22 mld zł (wzrost o 11,9 proc.), a koszty - 4,73 mld zł (wzrost o 18,6 proc.). Zwiększyły się też koszty administracyjne (o 28,4 proc.) do poziomu 37,26 mld zł. Jednocześnie, w porównaniu z analogicznym okresem zeszłego roku, mocno wzrosły rezerwy (lub odwrócenie rezerw) banków — aż o 36,6 proc., do poziomu ok. 3,06 mld zł.

Widać zatem, że zysk sektora netto nie tylko wyraźnie się zmniejszył w porównaniu do okresu styczeń-październik 2021 r., ale też, że znacząco zwiększył się udział różnych kosztów (i to w większym stopniu niż przychodów).

Warto też podkreślić, że już poprzednie lata - 2020 i 2021 - nie były dla banków zbyt łaskawe. Szczególnie słaby był 2020 r., gdy sektor zanotował 300 mln zł straty netto. W 2021 r. wynik się nieco poprawił, a zysk netto sektora wyniósł 8,9 mld zł; poprawa wynikała m.in. z wyjątkowo niskich składek na Bankowy Fundusz Gwarancyjny.

Na spadki zysków w 2022 roku z pewnością mają wpływ wakacje kredytowe, które pozwalają na przesunięcie spłaty kredytu. W 2022 i 2023 roku można łącznie skorzystać z 8 miesięcy wakacji, przy czym:

- 2 raty można było zawiesić między 1 sierpnia a 30 września 2022 r.,

- 2 kolejne — między 1 października a 31 grudnia 2022 r.

- w całym 2023 r. można zawiesić spłatę czterech rat, po jednej na kwartał.

Należy jednocześnie pamiętać, że mimo przewidywanych strat może się okazać, że banki zamkną kolejny rok na plusie. Na ostateczne wyniki przyjdzie nam jednak jeszcze poczekać.

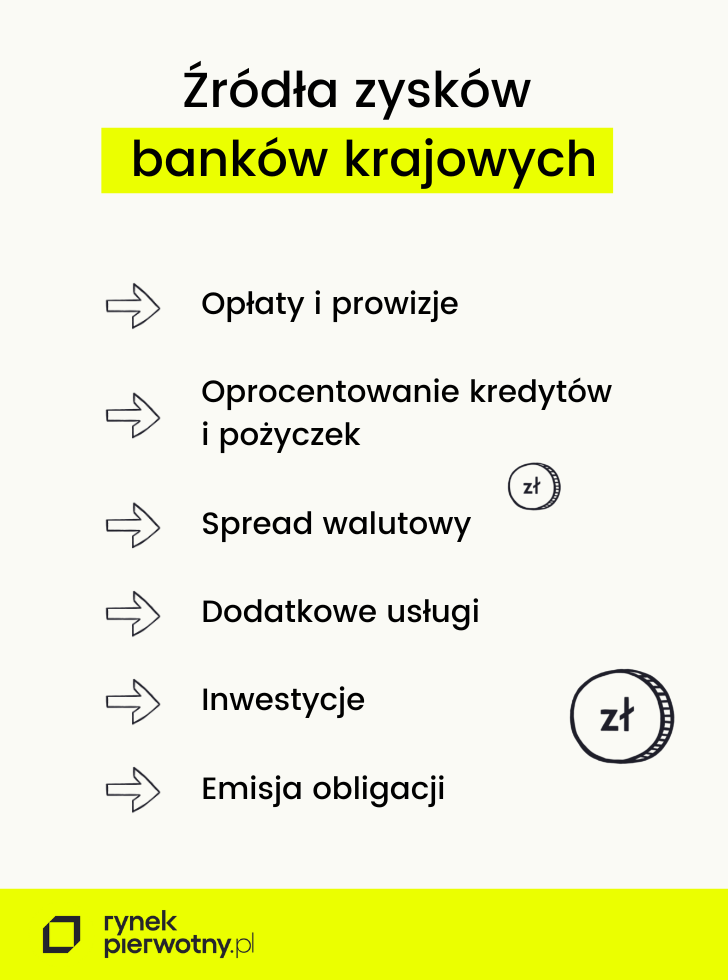

Na czym zarabiają banki?

Banki mają wiele źródeł, z których czerpią zyski. Warto je poznać, aby trochę lepiej zrozumieć zasady działania sektora bankowego.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Opłaty i prowizje

Pierwsze źródło to stosunkowo niskie opłaty związane z szeroko rozumianym prowadzeniem bankowości. Banki pobierają zwykle opłaty i prowizje za wydanie karty, wypłatę gotówki z użyciem karty debetowej, prowadzenie rachunku, realizację polecenia przelewu, polecenia zapłaty, zlecenia stałego, wpłaty gotówkowej na rachunek w innym banku. Funkcjonują także opłaty związane z realizacją wpłaty gotówkowej na rachunek bankowy w instytucjach innych niż banki, usługami dodatkowymi czy z wydaniem zaświadczeń, archiwalnej historii przelewów.

Jednostkowo, dla każdego z klientów, stawki nie są wysokie i mało kto odczuwa je w swoim portfelu. W skali globalnej jest to jednak pokaźny zysk. Co więcej, każdy produkt bankowy jest zwykle związany z tabelą opłat i prowizji, jak np. w przypadku lokat i obligacji. Tabela zawiera m.in. prowizję wstępną, prowizję administracyjną, prowizję za zarządzanie oraz prowizję za rezygnację.

Oprocentowanie kredytów i pożyczek

Kolejne źródło to właśnie to, co przyczyniło się do tak wysokiego wyniku na początku 2022 roku. Nic dziwnego — bank pożycza kredytobiorcy określoną kwotę, po czym żąda zwrotu dużo większej sumy. Im wyższe oprocentowanie, tym większy zarobek dla banku. Odsetki są liczone od pożyczonego kapitału, a więc tu działa zasada im więcej, tym więcej. Oczywiście kredyty i pożyczki wiążą się z kolejnymi opłatami — np. za opóźnienie w spłacie raty.

Spread walutowy

Spread to różnica pomiędzy kursem (ceną) sprzedaży a kursem (ceną) kupna walut. Ma to znaczenie szczególnie przy kredytach w innych walutach, ale też np. podczas wypłaty w zagranicznym bankomacie. Zwykle w takiej sytuacji bank pobiera prowizję za samą wypłatę, a dodatkowo kurs, po którym sprzedaje klientowi daną walutę, jest znacznie mniej korzystny niż we wszelkich kantorach.

Przy kredycie walutowym, bank przelicza kredyt po kursie kupna waluty kredytu, natomiast przy spłacie bierze pod uwagę dzienny kurs sprzedaży tej waluty. Drugi jest oczywiście wyższy.

Dodatkowe usługi

Działalność banków stale się rozrasta i dziś nie są to już tylko typowo bankowe produkty. Obecnie banki oferują ubezpieczenia oraz wszelkie leasingi, usługi doradztwa finansowego, usługi maklerskie czy terminale płatnicze. Wszystkie te usługi dodatkowe to kolejny zarobek dla banku.

Inwestycje

Obrót środków pieniężnych w bankach nie ogranicza się tylko do pożyczek, ale obejmuje także inwestycje. Co ciekawe, na rynku bankowym możemy znaleźć oferty realizowane tylko poprzez komputery inwestycyjne. Wprawdzie trzeba się w tej sytuacji liczyć np. z błędem oprogramowania, ale to nadal pozostaje rzadszym zjawiskiem niż błąd ludzki.

Emisja obligacji

Obligacje to papiery wartościowe, w których emitent (bank) zobowiązuje się do spełnienia określonych świadczeń (najczęściej wypłaty danej kwoty) względem obligatariusza (czyli klienta banku, posiadacza obligacji). Obligacje emituje się w seriach, w ramach tzw. Programów Emisji. Świadczenie z obligacji oraz termin jego spełnienia określane są każdorazowo w warunkach emisji danej serii obligacji.

Bank dzięki obligacjom pozyskuje kolejne środki finansowe, które może potem zainwestować lub pożyczyć. Z punktu widzenia inwestora obligacje to instrument służący do lokowania nadwyżek finansowych, jednak dzięki oprocentowaniu to także on zarabia na obligacjach.

Podsumowanie

Banki mają wiele źródeł dochodu, które z pozoru mogą wydawać się zupełnie nieznaczące. Są to między innymi opłaty i prowizje, spread walutowy czy emisja obligacji. Skala globalna sprawia jednak, że do banku wpływają ogromne kwoty. Dzięki swojej działalności banki zarabiają na każdym kroku podczas obsługi klienta i zarządzania jego pieniędzmi.

Dziennikarka i copywriterka z dziesięcioletnim doświadczeniem w tworzeniu treści dla mediów online, agencji reklamowych i klientów indywidualnych. Specjalizuje się w treściach z zakresu nieruchomości, finansów i prawa.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12603/jawnosc-cen-mieszkan_320c58.png)

:format(jpg)/articles/gallery/image/12200/shutterstock_455327554_768999.jpg)

:format(jpg)/articles/gallery/image/12060/najlepsze_uczelnie_w_poznaniu_przewodnik_po_okolicy_dla_stu_PukbKt3.jpg)

:format(jpg)/articles/gallery/image/12083/najlepsze-uczelnie-w-krakowie-poradnik-dla-studentow_5a98ae.jpg)