Dyrektywa BRR - konieczność czy zamach na depozyty?

Data publikacji: 16.11.2015, Data aktualizacji: 16.11.2015

Średnia ocen 3/5 na podstawie 2 głosów

:format(jpg)/articles/gallery/image/4899/2e9ce8.jpg)

Nowe przepisy ograniczą finansowanie banków przez podatnika …

Publiczna pomoc dla upadających banków (tzw. bail - out), była jednym z najbardziej kontrowersyjnych narzędzi polityki antykryzysowej w UE i USA. Niedawne próby ratowania niewypłacalnych kredytodawców, prócz protestów wywołały również wzrost zadłużenia publicznego. Dane Komisji Europejskiej wskazują, że w latach 2008 - 2012 zaakceptowane wsparcie dla sektora finansowego stanowiło aż 37% produktu krajowego brutto Unii Europejskiej. Wartość faktycznie wykorzystanej pomocy, była prawie trzykrotnie mniejsza (ok. 13% PKB Unii Europejskiej).

Od 2008 roku do 2012 roku, kraje członkowskie UE wydały aż 413,2 mld euro na rekapitalizację banków. Ogromny koszt publicznego wsparcia dla sektora bankowego sprawił, że politycy zaczęli szukać rozwiązania, które ograniczy takie wydatki finansowane przez wszystkich podatników. Prace trwające od 2012 r. doprowadziły do uchwalenia tzw. Dyrektywy BRR (2014/59/UE). Wspomniany dokument z 15 maja 2014 roku, podobnie jak inne dyrektywy UE, nie jest łatwą i przyjemną lekturą. Trzeba go jednak przeczytać, jeżeli chcemy uzyskać rzetelne informacje o wdrażanych rozwiązaniach.

Przeciętny konsument nadal nie poniesie strat po upadłości banku

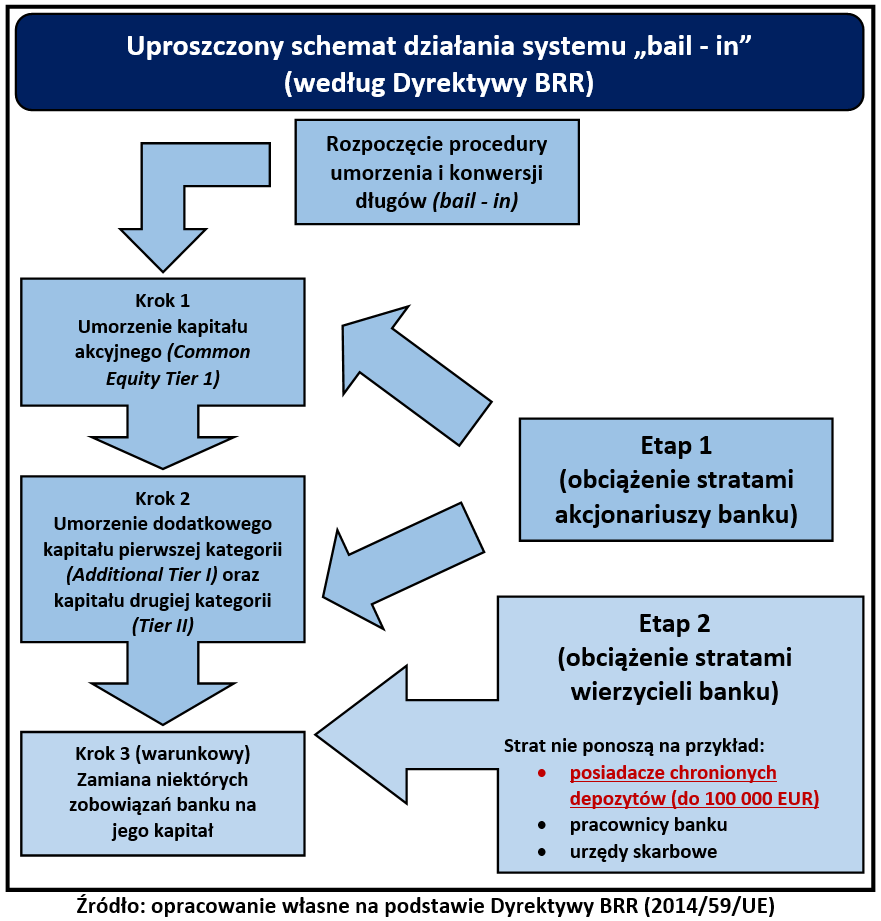

Dyrektywa BRR przewiduje wprowadzenie tzw. procesu resolution, który ma pomóc w przeprowadzeniu sprawnej restrukturyzacji lub likwidacji banku i maksymalnie ogranicza zaangażowanie budżetu państwa. Autorzy wspomnianej dyrektywy przyjęli założenie, że konsekwencje niewypłacalności banku powinni ponieść głównie jego akcjonariusze i wierzyciele, a nie wszyscy podatnicy.

Dla przeciętnego posiadacza kont i lokat, najbardziej istotnym aspektem jest jego ewentualny udział w likwidacji lub restrukturyzacji banku. Zatem trzeba wyjaśnić, że dyrektywa BRR wprowadza następujące procedury/narzędzia naprawcze:

- wydzielenie aktywów (stosowane w połączeniu z innym narzędziem)

- sprzedaż niewypłacalnego banku

- utworzenie banku pomostowego

- umorzenie lub konwersja długu (tzw. bail - in)

Ostatnie rozwiązanie wzbudza największe kontrowersje wśród posiadaczy depozytów. Pierwszym etapem zastosowania narzędzia bail - in, ma być umorzenie kapitału bankowego (patrz poniższy schemat). Koszty tej procedury poniosą wyłącznie akcjonariusze banku. Będą oni mogli mieć jakiekolwiek roszczenia jeśli sądownie udowodnią, że proces resolution wygenerował dla nich większe koszty, niż zwykłe postępowanie upadłościowe.

Jeżeli pierwszy etap procedury bail - in nie wystarczy do ustabilizowania sytuacji banku, to konieczna będzie konwersja bankowych zobowiązań na kapitał. Taka procedura skutkuje umorzeniem długów kredytodawcy i częściowym przeniesieniem kosztów na wierzycieli (np. posiadaczy depozytów). Konwersja zobowiązań nie będzie jednak dotyczyła tych kont i lokat, które są objęte państwowymi gwarancjami (patrz poniższy schemat). Co ważne, Dyrektywa BRR utrzymuje dotychczasowy poziom ochrony depozytów w UE. Dlatego skutków upadłości banku nie powinny odczuć osoby i firmy, które w tej instytucji zdeponowały mniej niż 100 000 euro. Po wprowadzeniu nowych regulacji, posiadacze oszczędności nadal będą mogli liczyć na ustawowe gwarancje wypłat do 100 000 euro. Podany limit dotyczy wszystkich kont oraz lokat klienta i jest ustalany dla każdego banku z osobna.

Obowiązujący próg gwarancji (100 000 euro w każdym banku), jest bardzo wysoki dla przeciętnego Polaka, który posiada depozyty bankowe o wartości kilkunastu tysięcy złotych. Dlatego obawy dotyczące mechanizmu bail - in, mogą mieć głównie krajowe firmy. Wiele z nich zdaje sobie sprawę, że po upadłości banku prowadzonej w ramach obecnych przepisów, szanse na odzyskanie 100% niechronionych oszczędności byłyby niewielkie. Mimo tego przedsiębiorcy muszą brać pod uwagę nieuchronne wdrożenie Dyrektywy BRR do polskiego prawa. Na szczęście, mechanizm bail - in jest tylko jednym z dostępnych narzędzi. Można przypuszczać, że organ prowadzący restrukturyzację (np. polski BFG), w pierwszej kolejności zastosowałby rozwiązania, które są mniej kontrowersyjne i niebezpieczne dla wierzycieli, niż konwersja zobowiązań banku na kapitał.

Ekspert i analityk portalu RynekPierwotny.pl od 2012 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12437/zwrot-kosztow-ubezpieczenia-pomostowego-ilustracja_5fa93f.jpg)

:format(jpg)/articles/gallery/image/12436/hipoteka-kaucyjna-ilustracja_b4372b.jpg)

:format(jpg)/articles/gallery/image/7300/prowizja-agenta-nieruchomosci-ilustracja_eb034d.jpg)

:format(jpg)/articles/gallery/image/1655/podatek-od-czynnosci-cywilnoprawnych.jpg)