Ile musimy oszczędzać na wkład własny?

Data publikacji: 21.03.2021, Data aktualizacji: 05.05.2021

Średnia ocen 4/5 na podstawie 9 głosów

:format(jpg)/articles/gallery/image/4031/oszczedzanie-na-wklad-wlasny.jpg)

Wstępne dane dotyczące cen nowych mieszkań z 2020 r. wskazują, że mimo pandemii koronawirusa nabywcy lokali nie mogli liczyć na wyczekiwane obniżki w cennikach deweloperów. Podobna sytuacja panowała też na rynku wtórnym. Oznaczało to kolejny rok, który upłynął pod znakiem rosnących kosztów zakupu metrażu.

Wcześniej szybkie wzrosty takich kosztów notowano w latach 2015 - 2019. Trudno się zatem dziwić, że wielu młodych Polaków z niepokojem patrzy na perspektywy zebrania minimalnego (10%) lub dwukrotnie większego wkładu własnego. Postanowiliśmy sprawdzić, w którym mieście wojewódzkim oszczędzanie na wkład własny do kredytu hipotecznego może być szczególnie trudne.

Z tego artykułu dowiesz się m.in.:

- mieszkańcy, którego regionu Polski najkrócej oszczędzają na wkład własny

- mieszkańcy, którego regionu Polski najdłużej oszczędzają na wkład własny

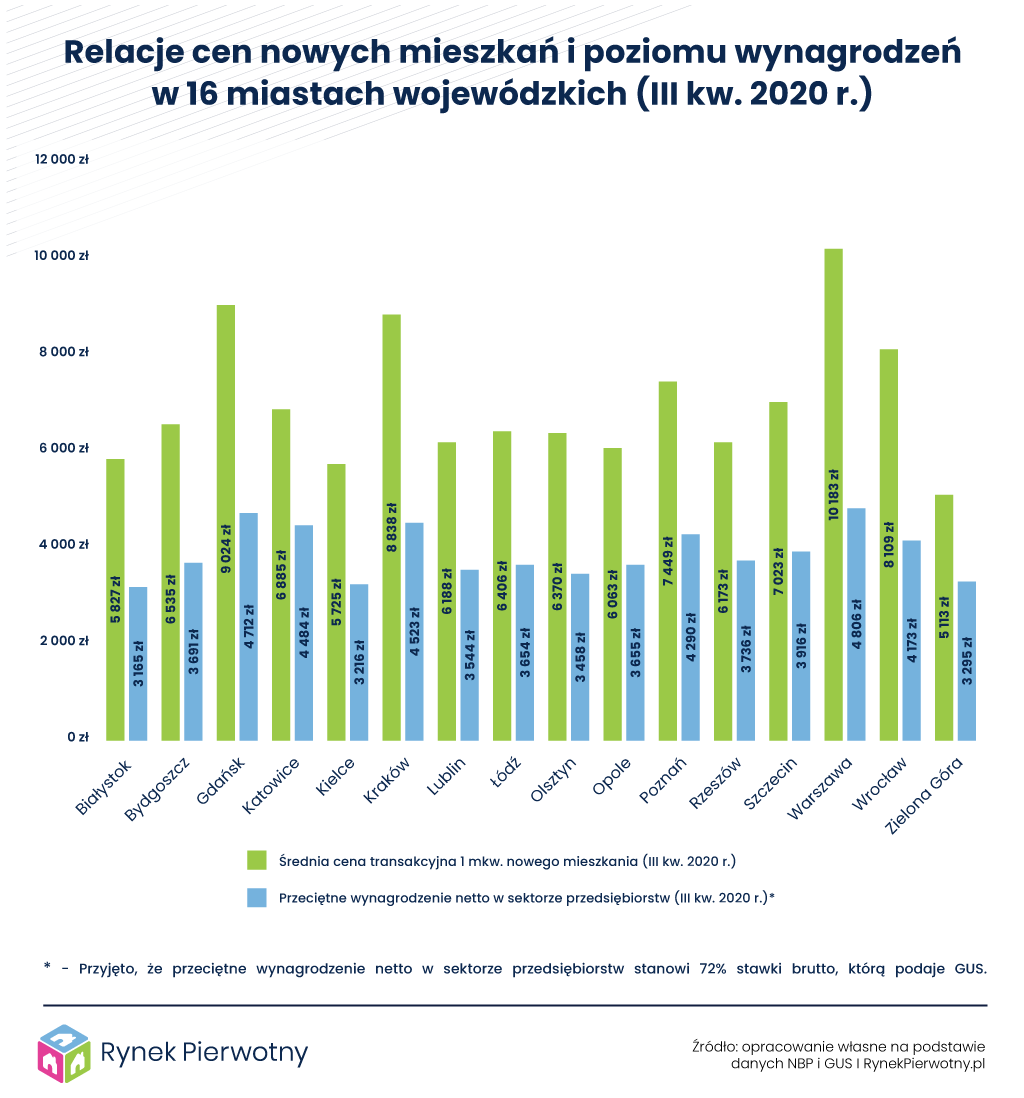

- jak wyglądają relacje cen nowych mieszkań i poziomu wynagrodzeń w 16 miastach wojewódzkich

Mieszkańcy krajowych metropolii mają powody do narzekań

Duża część nowych mieszkań jest kupowana na terenie największych miast. Zatem warto sprawdzić, jak w tych lokalizacjach różni się czas zbierania wkładu własnego. Na podstawie danych NBP można przyjąć, że kupowany lokal ma przeciętną transakcyjną cenę 1 mkw. (dla danego miasta) i pochodzi z rynku pierwotnego. Wstępne informacje (patrz poniższy wykres) sugerują, że mieszkaniec Katowic najszybciej może uzbierać potrzebną kwotę, która pozwoli zaciągnąć kredyt mieszkaniowy. Wysoki poziom wynagrodzeń w Stolicy Górnego Śląska jest związany m.in. z obecnością przemysłu wydobywczego. Oczywiście trzeba pamiętać, że przeciętna płaca w sektorze przedsiębiorstw jest zawyżona wobec mediany i nie uwzględnia:

- osób pracujących w ramach umów cywilnoprawnych

- pracowników mikrofirm (zatrudnienie do 9 osób)

Porównując ten sam wskaźnik obliczony w wielu miastach, można jednak dostrzec faktyczne zróżnicowanie płac. Warto również dodać, że mieszkania na kredyt kupują głównie „etatowcy” z wynagrodz eniem, które jest przynajmniej zbliżone do średniej stawki podawanej przez GUS. Dla pozostałych klientów banku, przeszkodą jest zbyt niska zdolność kredytowa. Informacje z III kw. 2020 r. zaprezentowane na poniższym wykresie wskazują, że relacja między średnimi cenami nowych lokali i poziomem wynagrodzeń, jest szczególnie niekorzystna w przypadku Warszawy (sprawdź oferty nowych mieszkań w Warszawie), Krakowa, Wrocławia oraz Gdańska (sprawdź oferty nowych mieszkań w Gdańsku).

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Oferta rynku pracy i uczelni wyższych wciąż przyciąga wielu młodych ludzi do wspomnianych metropolii. Model rozwoju Polski mocno opierający się na kilku metropoliach to jeden z czynników, które sprzyjają nierównowadze między poziomem zarobków i cenami metrażu w największych miastach.

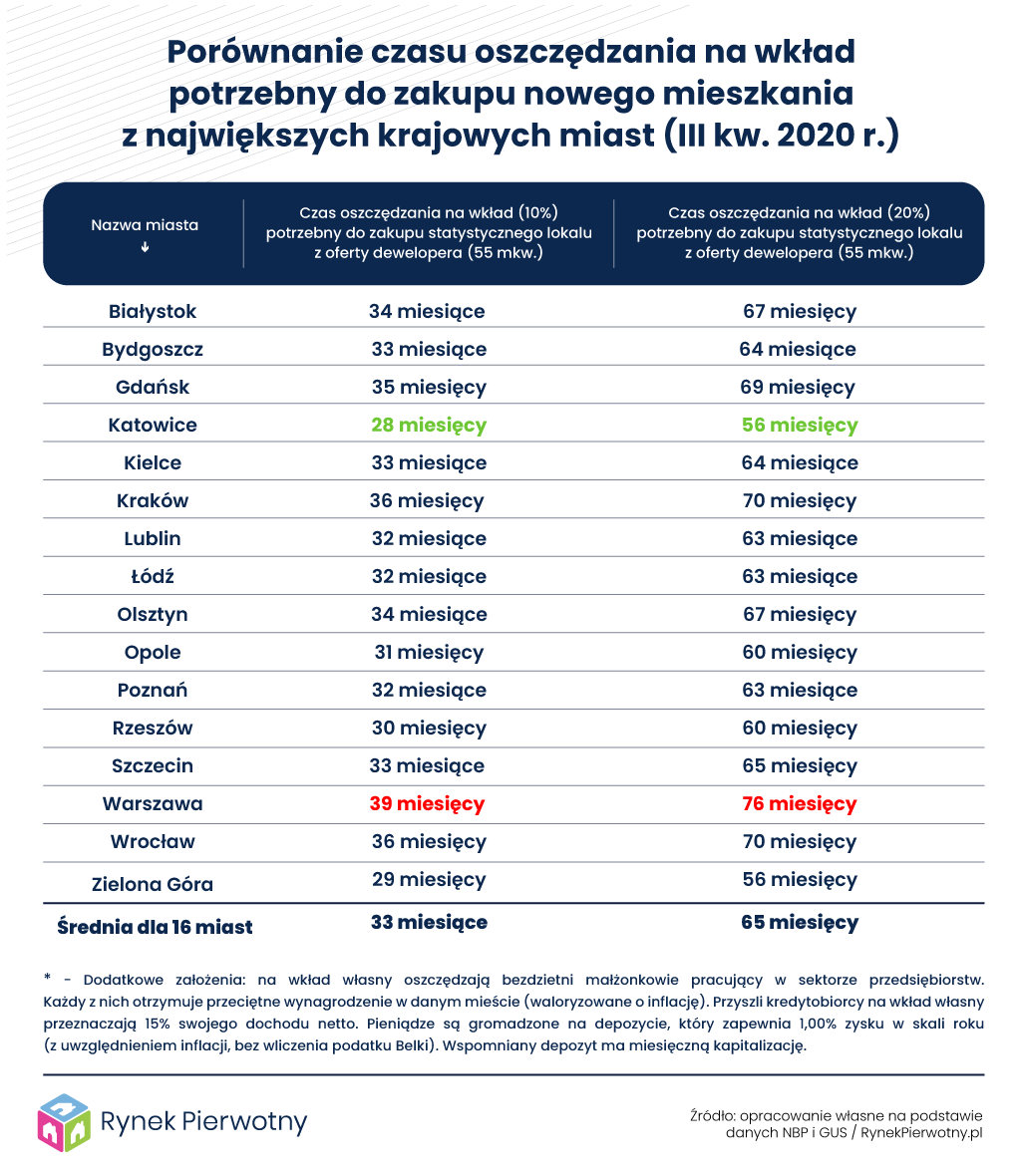

Najdłużej na wkład musi oszczędzać statystyczny warszawiak

Na podstawie zebranych informacji można obliczyć, jak długi czas na zebranie wkładu własnego (10% lub 20%) potrzebuje statystyczne, bezdzietne małżeństwo. W ramach kalkulacji przyjęto, że każdy z małżonków zarabia kwotę równą średniemu wynagrodzeniu dla danego miasta. Co miesiąc małżonkowie na oszczędności mieszkaniowe przeznaczają 15% dochodu netto. Osoby, które poważnie myślą o zaciągnięciu kredytu hipotecznego, już na wstępie powinny wygospodarować przynajmniej taką nadwyżkę finansową. W analizowanym przykładzie zaoszczędzona kwota co miesiąc trafi na depozyt, który po odjęciu inflacji zapewnia 1,0% zysku rocznie (zobacz założenia pod tabelą).

Po uwzględnieniu przyjętych założeń i obecnych cen lokali okazuje się, że oszczędzanie na minimalny wkład (10%), w dużych miastach zajęłoby od 28 miesięcy (Katowice) do 39 miesięcy (Warszawa). Średni wynik dla szesnastu porównywanych lokalizacji to dwa lata i dziewięć miesięcy (patrz poniższe zestawienie).

Warto zwrócić uwagę, że obliczony czas oszczędzania na większy wkład (20%), nie jest dwukrotnie dłuższy. Odsetki z bankowego depozytu nieco skróciły ten okres. Wynosi on od 56 miesięcy (Katowice) do 76 miesięcy (Warszawa). Średnia wartość dla porównywanych lokalizacji to pięć lat i pięć miesięcy (patrz powyższa tabela). Taki wynik sugeruje, że wielu przeciętnie zarabiających młodych ludzi będzie musiało zebrać znaczący wkład (20%) z pomocą rodziny lub odłożyć swoje plany zakupowe.

Ekspert i analityk portalu RynekPierwotny.pl od 2012 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12629/kto-moze-liczyc-na-upusty_9099da.jpg)

:format(jpg)/articles/gallery/image/1406/03-01_ubezpieczenie-pomostowe_1_cover_cc010d.png)

:format(jpg)/articles/gallery/image/9447/koszt-komorki-lokatorskiej-i-miejsca-postojowego_06c4f0.jpg)

:format(jpg)/articles/gallery/image/2731/rata-kredytu_444c8a.jpg)