Ilu „hipotek” pozbywają się banki?

Data publikacji: 26.08.2019, Data aktualizacji: 02.09.2019

Średnia ocen 4/5 na podstawie 3 głosów

:format(jpg)/articles/gallery/image/10951/0c9f7c.jpg)

W nawiązaniu do informacji o bardzo wysokiej spłacalności kredytów mieszkaniowych, czasem pojawiają się pewne wątpliwości. Osoby sceptycznie nastawione do tych dobrych wyników sugerują, że wysoka spłacalność „hipotek” stanowi efekt częstej odsprzedaży problematycznych kredytów przez banki. Eksperci portalu RynekPierwotny.pl postanowili zatem sprawdzić, ile kredytów mieszkaniowych corocznie odsprzedają krajowe banki (np. firmom windykacyjnym). W kontekście tych informacji, warto również sprawdzić ostatnie zmiany spłacalności „hipotek”.

W 2018 r. mocno wzrosła liczba odsprzedanych kredytów

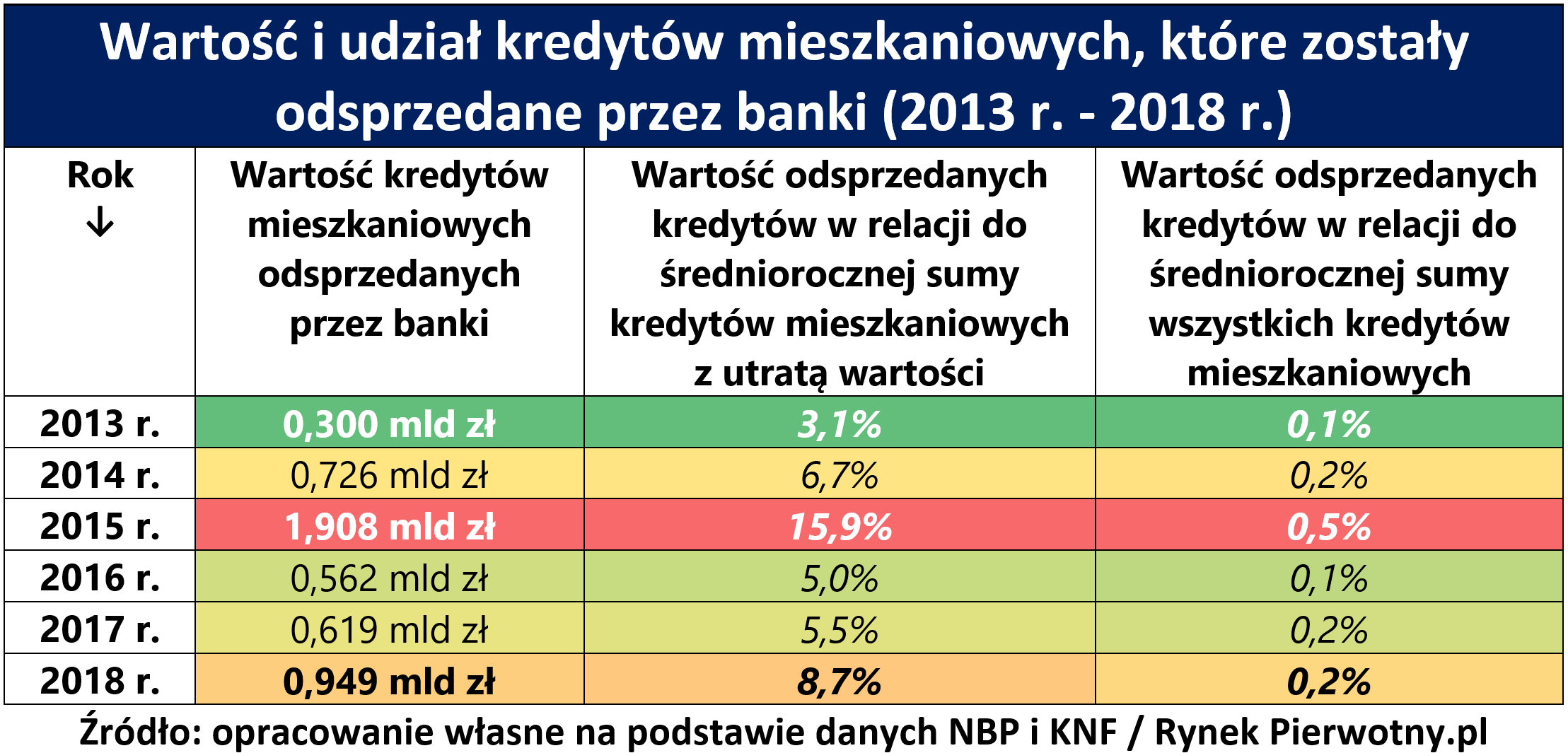

Krajowe media rzadko prezentują informacje dotyczące odsprzedaży problematycznych kredytów mieszkaniowych. Może to wynikać z faktu, że takie dane znajdują się tylko w jednej corocznej publikacji Komisji Nadzoru Finansowego. Wedle obliczeń KNF - u, liczba „hipotek” odsprzedanych przez banki wyglądała następująco w kolejnych latach:

- 2013 r. - 1447 kredytów mieszkaniowych

- 2014 r. - 2797 kredytów mieszkaniowych

- 2015 r. - 3973 kredyty mieszkaniowe

- 2016 r. - 1451 kredytów mieszkaniowych

- 2017 r. - 1753 kredyty mieszkaniowe

- 2018 r. - 4447 kredytów mieszkaniowych

W kontekście powyższych wyników uwagę zwracają dwie kwestie. Pierwszą z nich jest duża liczba kredytów mieszkaniowych odsprzedanych przez banki w 2015 r. oraz 2018 r. Warto również podkreślić bardzo wyraźną różnicę wyników z 2017 r. oraz 2018 r. Sytuacja wygląda mniej niepokojąco, gdy sprawdzimy dane widoczne w poniższej tabeli. Okazuje się bowiem, że łączna wartość odsprzedawanych kredytów mieszkaniowych (względem 2017 r.) wzrosła o wiele wolniej niż ich liczba. Dane nadzoru finansowego wskazują, że w 2018 r. krajowe banki pozbywały się dużej liczby kredytów mieszkaniowych o niewielkiej wartości jednostkowej (średnio: 213 000 zł). Czyszczenie bankowych bilansów sprzed 4 lat obejmowało natomiast problematyczne kredyty o znacznie większej wartości pojedynczej umowy (ok. 480 000 zł). Trzeba również dodać, że kredyty mieszkaniowe odsprzedane przez banki w 2018 roku, stanowiły tylko 0,2% wartości wszystkich „hipotek”.

Szukaj nieruchomości

Warszawa

mazowieckie, Warszawa

12999 ofert

Wrocław

dolnośląskie, Wrocław

6893 oferty

Kraków

małopolskie, Kraków

5736 ofert

Poznań

wielkopolskie, Poznań

5004 oferty

Łódź

łódzkie, Łódź

3437 ofert

Wzrost kursu franka raczej nie powinien wiele zmienić

Komisja Nadzoru Finansowego co roku przedstawia również swoje prognozy dotyczące liczby oraz wartości kredytów mieszkaniowych, których pozbędą się krajowe banki. Takie prognozy KNF - u sugerują, że w 2019 r. proces czyszczenia bankowych bilansów z problematycznych „hipotek” będzie mniej intensywny niż poprzednio. Nadzór finansowy oczekuje, że w bieżącym roku banki pozbędą się około 3200 kredytów mieszkaniowych o łącznej wartości 0,7 mld zł.

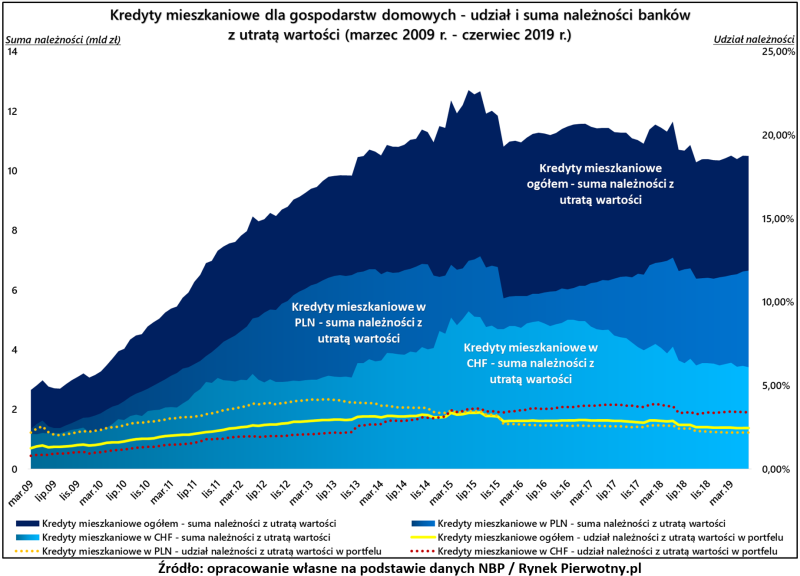

Może rodzić się pytanie, czy obserwowany od niedawna wzrost wartości franka wpłynie na plany banków i ogólną spłacalność kredytów mieszkaniowych. Wydaje się, że to okresowe umocnienie szwajcarskiej waluty względem złotego raczej nie powinno mieć dużego znaczenia pod kątem spłacalności kredytów. Dane NBP widoczne na poniższym wykresie wskazują, że skokowy wzrost kursu franka szwajcarskiego na początku 2015 roku nie przyniósł problemów ze spłatą kredytów waloryzowanych tą walutą. Już od około czterech lat, udział kredytów „frankowych” z utratą wartości w całym portfelu kredytów CHF jest stabilny. Miniony rok przyniósł nawet pewną poprawę analizowanego wskaźnika (zobacz przebieg czerwonej i przerywanej linii na poniższym wykresie).

Warto wspomnieć, że na obecną sytuację „frankowców” pozytywnie wpływa kilka czynników. Jednym z nich jest realny wzrost wynagrodzeń. Trzeba też pamiętać o rekordowo niskiej stopie bezrobocia. Jest ona znacznie mniejsza niż cztery lata wcześniej. Drogi frank wydaje się mniej kłopotliwy względem sytuacji sprzed czterech lat również dlatego, że wielu kredytobiorców mieszkaniowych otrzymuje świadczenie z programu Rodzina 500 plus.

Ekspert i analityk portalu RynekPierwotny.pl od 2012 roku.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

KATEGORIE:

:format(jpg)/articles/gallery/image/12600/piesi-na-przejsciu-w-miescie_62c3c5.jpg)

:format(jpg)/articles/gallery/image/8062/02-04_jak-wybrac-mieszkanie-w-dobrej-lokalizacji_1_cover_44b476.png)

:format(jpg)/articles/gallery/image/4682/01-30_targi-mieszkaniowe_2_trojmiasto_cover_b08c9d.png)

:format(jpg)/articles/gallery/image/9626/na-co-zwrocic-uwage_23dab1.jpg)