Jak zwiększyć zdolność kredytową?

Data publikacji: 18.01.2023, Data aktualizacji: 07.02.2023

Średnia ocen 4/5 na podstawie 34 głosów

:format(jpg)/articles/gallery/image/663/zdolnosc-kredytowa_9c06d9.jpg)

Każdy przyszły kredytobiorca musi przejść weryfikację banku dotyczącą zdolności kredytowej. Poznaj skuteczne sposoby, jeśli chcesz poprawić zdolność kredytową, by uzyskać wyższy kredyt lub dopiero zaczynasz budować swoje możliwości.

Z tego artykułu dowiesz się m.in.:

- czym jest zdolność kredytowa i jak ją sprawdzić,

- jak poprawić swoją zdolność kredytową i co wpływa na decyzję banku,

- czego unikać przed ubieganiem się o kredyt.

Co to jest zdolność kredytowa?

Jest to zdolność do spłaty zaciągniętego kredytu wraz z odsetkami w terminach, które bank określił w umowie.

Bez zdolności kredytowej nie można uzyskać kredytu hipotecznego. A to oznacza, że przeszkodą w zakupie mieszkania mogą być niewystarczające możliwości spłaty takiego zobowiązania. Z czego to wynika? Bank poprzez ocenę zdolności kredytowej minimalizuje ryzyko, że klient nie spłaci swojego długu.

Czy to definitywnie przekreśla szansę na nowe mieszkanie, dom lub remont z pomocą kredytu hipotecznego? Nie, bo zdolność można poprawić. Ale na początek warto zacząć od jej sprawdzenia.

WAŻNA INFORMACJA! 07.02.23 r.

Jacek Barszczewski, rzecznik UKNF poinformował, że Urząd Komisji Nadzoru Finansowego złagodził warunki oceny zdolności kredytowej i wskazał, że najniższy, minimalny poziom bufora (2,5 p.p.) powinien być stosowany dla kredytów z tymczasowo stałą stopą proc., a dla kredytów ze zmienną stopą proc. bufor powinien być adekwatnie wyższy.

Komentarz eksperta

Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl

Wprowadzona właśnie przez nadzór finansowy zmiana oznacza, że w przypadku kredytów mieszkaniowych z okresowo stałą stopą procentową, stosowany będzie dokładnie taki minimalny bufor (2,50 punktu procentowego - p.p.), jaki wskazuje aktualna Rekomendacja S. Mowa o buforze bezpieczeństwa na wypadek wzrostu stóp procentowych. Wspomniana rekomendacja KNF mówi, że każdy bank musi oferować kredyt z okresowo stałą stopą procentową na co najmniej pięć lat.

Dane NBP wskazują natomiast, że grudniowe średnie oprocentowanie nowych kredytów z okresowo stałą stopą procentową (zwykle na pięć lat) wynosiło 9,00%. Jeżeli założymy, że bank ściśle stosował się do wytycznych KNF-u, to zmiana zdolności kredytowej spowodowana obniżeniem bufora (z 5,00 p.p. do 2,50 p.p.) może być następująca:

- kredyt na 25 lat dla singla z łącznym dochodem 5000 zł netto miesięcznie - wzrost zdolności kredytowej ze 175 000 zł do 210 000 zł

- kredyt na 25 lat dla pary z łącznym dochodem 8000 zł netto miesięcznie - wzrost z 280 000 zł do 330 000 zł

- kredyt na 25 lat dla rodziców jednego dziecka z łącznym dochodem 10 000 zł netto miesięcznie - wzrost z 330 000 zł do 390 000 zł

Jak widać, szacunkowa zdolność kredytowa nawet po obniżeniu bufora bezpieczeństwa nadal będzie mała. Wszystko za sprawą wysokiego oprocentowania „hipotek”, czyli sytuacji, na którą KNF nie ma wpływu. Warto też zwrócić uwagę, że kredytobiorcy niekoniecznie będą chcieli pożyczać środki z oprocentowaniem wynoszącym aż 8,50% - 9,00% przez pięć lat. Tym bardziej, że pierwsze obniżki stóp procentowych NBP w ciągu kolejnych 12 miesięcy są prawdopodobne.

Jak sprawdzić zdolność kredytową?

Możesz to oszacować przy pomocy kalkulatora zdolności kredytowej. Znajdziesz go internecie lub na stronach banków. Tego typu kalkulatory oceniają również całkowity koszt kredytu. Pamiętaj jednak, że to szacunki. Banki podejmują decyzję na podstawie większej liczby danych.

Kolejny sposób to skorzystanie z usług doradcy kredytowego, który pomoże w wyliczaniu zdolności kredytowej i wyborze najlepszej oferty.

Bank przy ocenie Twojej zdolności weźmie pod uwagę m.in.: historię kredytową. Dlatego, zanim złożysz wniosek kredytowy, zobacz swoją historię w BIK. Biuro Informacji Kredytowej gromadzi dane o wszystkich zaciągniętych kredytach, zarówno tych spłaconych, jak i aktualnych. Z raportu dowiesz się również, czy nie masz zaległości w opłacaniu faktur np. za telefon. Dzięki temu masz szansę poprawić sytuację i zwiększyć swoje szanse na udzielenie kredytu. A istnieje na to wiele sposobów i nie zależą one tylko większego dochodu.

BIK a kredyt hipoteczny - co warto wiedzieć? Sprawdź

Jak zwiększyć zdolność kredytową? Sprawdzone sposoby

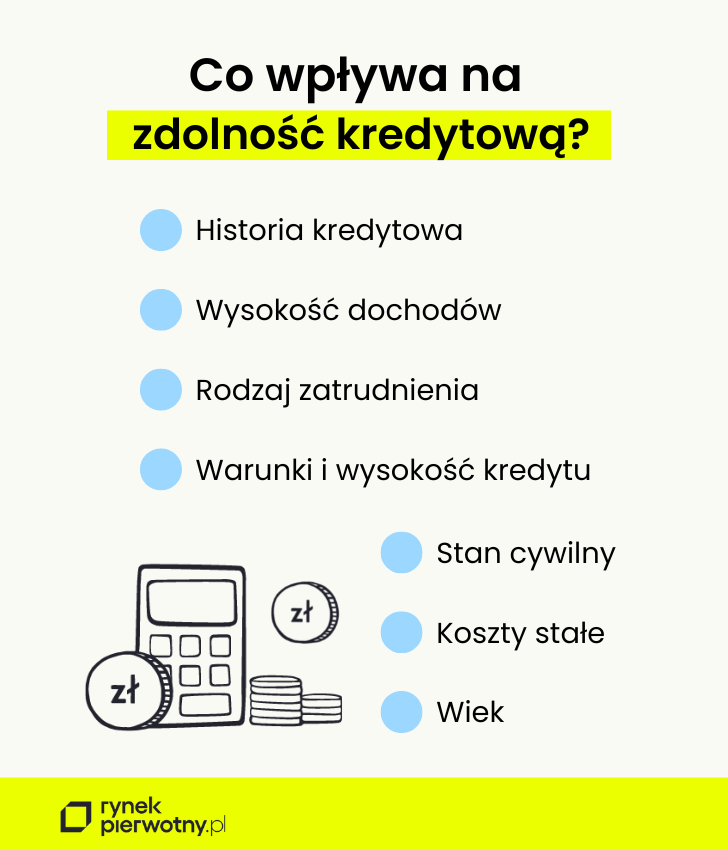

Zanim przejdziemy do sposobów na poprawę zdolności kredytowej, przyjrzyjmy się temu, co na nią wpływa. A jest to:

- historia kredytowa,

- rodzaj zatrudnienia,

- wysokość dochodów,

- koszty stałe – wydatki w gospodarstwie domowym,

- stan cywilny i sytuacja rodzinna – liczba osób, które wspólnie prowadzą gospodarstwo domowe i osoby na utrzymaniu kredytobiorcy,

- wiek – najlepiej nie więcej niż 60 lat,

- warunki i wysokość kredytu (np. okres kredytowania).

Zwiększenie dochodu

Im wyższy dochód, tym lepiej. Warto wiedzieć, że bank ocenia nie tylko wysokość wynagrodzenia za pracę. Uwzględnia również dodatkowe świadczenia – dlatego nie zapomnij wykazać pozostałych źródeł dochodu.

Forma zatrudnienia

Najkorzystniejsza jest umowa o pracę na czas nieokreślony, bo oznacza stabilny dochód. W gorszej sytuacji są osoby pracujące na podstawie umowy zlecenia czy umowy o dzieło.

Jeśli jesteś przedsiębiorcą i planujesz starania o kredyt, to unikaj rozliczenia na podstawie ryczałtu.

Terminowa spłata zobowiązań kredytowych

Korzystanie z pożyczek buduje pozytywną historię kredytową, ale pod warunkiem, że spłaca się je terminowo. Jeśli korzystasz z drobnych kredytów, to pamiętaj, żeby na czas opłacać raty. Ta regularność to sygnał dla banku, że klient wywiązuje się terminowo z podpisywanych wcześniej umów.

Zgoda na przetwarzanie danych przez BIK

W BIK-u pojawiają się dane o aktualnie spłacanych kredytach. Jednak, żeby bank miał również wgląd w te spłacone, musisz wyrazić zgodę na przetwarzanie danych. Dlaczego warto to zrobić? Spłacone pożyczki dobrze świadczą o przyszłym kredytobiorcy, ale bank musi o tym wiedzieć.

Historia rachunku bankowego

To, ile wydajesz co miesiąc na utrzymanie nie pozostaje bez wpływu na Twoją zdolność kredytową. Im wyższe koszty stałe, tym może być ona niższa. Zwłaszcza jeśli koszty utrzymania pochłaniają większą część dochodu.

Można próbować ograniczać stałe wydatki, np. wynająć tańsze mieszkanie lub zrezygnować z abonamentów.

Kolejna kwestia to środki przychodzące na konto. Ważne, żeby pojawiały się regularnie.

Konsolidacja innych kredytów i pożyczek

Jeśli nie możesz spłacić aktualnych zobowiązań (np. kredytów gotówkowych), jest na to rozwiązanie. Jakie? Konsolidacja, czyli połączenie wszystkich zobowiązań. To pozwoli obniżyć wysokość miesięcznej raty, co z kolei oznacza niższą ratę, a więc i mniejsze koszty.

Rezygnacja z produktów kredytowych

Zdarza Ci się przekraczać limit na koncie? Korzystanie z debetu na koncie i karty kredytowej nie pomoże Ci budować dobrej zdolności kredytowej. Jeśli planujesz zakup nieruchomości z pomocą środków pożyczonych od banku, przemyśl używanie tego typu produktów.

Drugi kredytobiorca

Kolejnym sposobem, który przybliży Cię do pozytywnej decyzji banku jest dołączenie dodatkowego kredytobiorcy. Jest jednak warunek. Ta osoba musi mieć stabilne dochody i dobrą historię kredytową.

Rozdzielność majątkowa

Małżeństwom łatwiej otrzymać kredyt. Jednak czasem konieczne jest odwrotne rozwiązanie. Negatywna historia małżonka może obniżać zdolność kredytową. W takiej sytuacji warto ustanowić rozdzielność majątkową, by bank nie brał pod uwagę jego sytuacji.

Wydłużenie okresu kredytowania

Dłuży okres spłaty kredytu obniża wysokość raty, a to oznacza mniejsze wydatki i tym samym wyższą zdolność kredytową.

Skorzystanie z dodatkowych produktów banku

Zanim bank udzieli kredytu może zaproponować np. ubezpieczenie lub założenie rachunku w zamian za niższą marżę.

Ubezpieczenia (poza ubezpieczeniem niskiego wkładu własnego) nie są obowiązkowe, ale mogą wpływać na warunki kredytu. Jednak ubezpieczenie ma przede wszystkim chronić, a nie być warunkiem otrzymania korzystnej oferty. Zanim się na nie zdecydujesz, sprawdź zakres ochrony i warunki odszkodowania.

Raty równe

W przypadku osób, które mają problemy z odpowiednią zdolnością kredytową, rozwiązaniem mogą być raty równe. Te w przeciwieństwie do rat malejących są niższe.

Jednak równe nie oznacza niezmienne. Przy wyborze zmiennego oprocentowania na ich wysokość wpłynie m.in. poziom stóp procentowych.

Przy ratach malejących bank nalicza odsetki od mniejszej kwoty, bo zmniejsza się część odsetkowa raty. Co oznacza, że jest to korzystniejsze rozwiązanie. Wpływa bowiem na całkowity koszt kredytu, który staje się niższy.

Wysoki wkład własny

Im większy, tym zdolność kredytowa będzie wyższa. I nie musi to być tylko gotówka, ale np.:

- wydatki na zakup mieszkania lub domu (zaliczka, zadatek itp.),

- koszty materiałów budowlanych,

- dotacje z programów mieszkaniowych.

Co więcej, mogą to być pożyczone środki lub pieniądze z darowizny. Bank nie weryfikuje ich pochodzenia.

Jak wakacje kredytowe wpływają na zdolność kredytową?

Masz już jeden kredyt hipoteczny? Zastanawiasz się nad kolejnym, ale korzystasz z przerwy w spłacie obecnego zobowiązania?

Wakacje kredytowe nie wpływają negatywnie na ocenę punktową (scoring) w BIK. Jak podaje Biuro Informacji Kredytowej, skorzystanie z nich zostanie odnotowane w raporcie, ale bez negatywnego wpływu na scoring. Ostateczna decyzja należy jednak do banku.

Podsumowanie

Jeśli zależy Ci na pozytywnej decyzji kredytowej, to zanim złożysz wniosek o kredyt w banku, poznaj swoje możliwości i wybierz najlepsze rozwiązania.

Istnieje wiele sposobów, chociaż równie wiele zależy od Twojej sytuacji życiowej czy zawodowej. Na przykład, na ten moment nie możesz zwiększyć dochodów. Co wtedy? Być może poprawisz swoją sytuację poprzez ograniczenie miesięcznych wydatków lub zdecydujesz się na wspólny kredyt? Uważaj również na to, co może zmniejszyć szanse na kredyt, a więc na kartę kredytową czy limit na koncie. Z pozoru mało istotne rzeczy wpłynąć na ocenę banku.

Content designerka, copywriterka i UX writerka. Tworzy głównie treści o tematyce nieruchomości, kredytów i marketingu internetowego. Autorka m.in. artykułów i e-booków, w których prostym językiem wyjaśnia trudne zagadnienia.

Subskrybuj rynekpierwotny.pl w Google News

PODZIEL SIĘ:

:format(jpg)/articles/gallery/image/12458/przewalutowanie-kredytu-millennium_b42625.jpg)

:format(jpg)/articles/gallery/image/12456/ubezpieczenie-pomostowe-mbank_a81ef2.jpg)

:format(jpg)/articles/gallery/image/12071/kredyt-konsolidacyjny_69ec30.jpg)

:format(jpg)/articles/gallery/image/11166/kredyt-ze-stalym-oprocentowaniem_785531.jpg)